Uno de los argumentos actuales de mayor peso para justificar la intervención del gobierno en la economía es la cuestión de la desigualdad. Se dice que una economía de mercado por sí sola generaría niveles de desigualdad en renta indeseables según las preferencias de la sociedad. Para evitar esto, el sector público arbitra un conjunto de medidas, tanto a través de impuestos progresivos como de "gasto social", destinadas a reducir esa desigualdad, redistribuyendo deliberadamente la renta de aquellos más pudientes a aquellos con menos recursos.

Sin embargo, este argumento da por sentado que es el mercado el que genera la desigualdad extrema, y que tiene que venir el estado a resolver estos problemas. Pero, ¿qué pasa si las políticas gubernamentales e intervencionistas generan una mayor desigualdad de rentas, y lo que puede ser peor, crean privilegiados a expensas del resto?

Pensemos en la inflación y sus efectos más sutiles, que van más allá de las consecuencias económicas que acarrea la subida sostenida en los índices de precios, y que muchas veces son olvidados por los medios.

No hace falta irse a los economistas más oscuros para advertir de estos efectos. De hecho, el economista británico John Maynard Keynes no lo pudo expresar más claramente cuando caracterizó al proceso inflacionario como una confiscación arbitraria de la riqueza, beneficiando a algunos y perjudicando a otros, donde entre los más perjudicados se encontraban las clases medias, pero también los "proletarios".

Como sostiene el economista George Reisman, a través de la inflación (que definimos simplificadamente como el aumento en la cantidad de dinero a través del sistema bancario capitaneado por el banco central) se puede producir un aumento notable y artificial de las desigualdades de renta -donde el estrato más rico de la población parece incrementar dramáticamente su riqueza en relación al resto y los beneficios corporativos se incrementan a ritmos superiores al de los salarios-, fenómeno que tan ampliamente es relacionado al "capitalismo feroz" y el laissez-faire.

Y es que, el proceso por el cual se inyecta el dinero en la economía es gradual, es decir, unas personas, empresas o sectores reciben el dinero fresco en primer lugar, mientras que los demás lo recibirán, también gradualmente, en un periodo posterior. Así, los más beneficiados por la inflación son quienes reciben el dinero primero, ya que son ellos quienes, al demandar bienes o servicios o comprar activos financieros, empujan los precios hacia arriba, traspasando ese mayor coste a quienes reciban el dinero más tarde, ya que se verán perjudicados por el alza de precios (pérdida de poder adquisitivo).

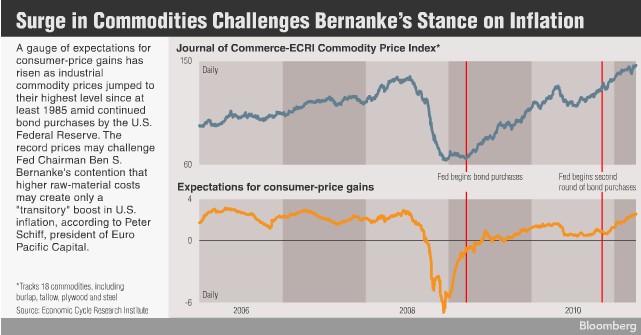

En realidad, este nuevo dinero suele ir primero hacia los mercados financieros o al propio Gobierno (pensemos en la política del quantitative easing de la Reserva Federal, por la cual se ha imprimido dinero para comprar deuda del Tesoro o bonos hipotecarios a la banca). El siguiente gráfico muestra la correlación entre las medidas extraordinarias de la FED y el principal índice de materias primas a nivel internacional (ECRI Commodity Price Index):

Fuente: Bloomberg

En el primer caso, se generan aumentos en los precios de los activos financieros, o como llevamos viendo desde hace tiempo, subidas sostenidas en el precio de las materias primas (commodities). Como argumenta Reisman, dado que los agentes que más operan en los mercados financieros "son mayoritariamente individuos ricos", son éstos los principales "beneficiarios de las sustanciales ganancias de capital". Así es como se instrumenta la redistribución de rentas a través de la inflación, donde son los financieros quienes mayor tajada suelen sacar.

Dado que una mayor igualdad en la distribución de la renta es una de las demandas persistentes del electorado en cualquier país, resulta cuando menos paradójico que la política monetaria se oriente de una forma tan expansiva, de modo que sus consecuencias son las contrarias a las que desean los ciudadanos.

Pero, más allá de la teoría, existe una evidencia empírica de que constituye un factor regresivo en la distribución de la renta, favoreciendo a los segmentos de mayores ingresos y perjudicando a los de menores. Estos estudios empíricos se oponen a creencias ampliamente difundidas en épocas anteriores, en que se asociaba la estabilidad propiciada en los precios por el patrón oro al interés de las clases más adineradas, durante la época de vigencia de este patrón.

Mayor desigualdad

En los últimos dos años, como consecuencia de las medidas monetarias ultraexpansivas aplicadas por los bancos centrales de medio mundo, se ha ido generando una inflación de activos significativa, especialmente en materias primas e instrumentos financieros. Dado que este tipo de activos son desproporcionadamente propiedad de los segmentos superiores de la renta, nos encontramos con que el incremento de la riqueza observado en este período se está focalizando sobre todo en estos grupos de la población, provocando con ello un incremento en la desigualdad en la riqueza y en las rentas, ya que las rentas del capital aumentan mucho más rápido que las del trabajo, debido a este incremento del valor del capital subyacente propiciado en parte por la política monetaria de los bancos centrales.

Asimismo, se pueden mencionar los rescates masivos de los gobiernos occidentales al sistema bancario y a sus acreedores. Además de que esto genera una mayor despreocupación y relajación ante la toma de riesgos financieros futuros, también significa un trasvase de fondos desde el contribuyente medio a las capas de renta y riqueza más favorecidas; del Main Street a Wall Street, en términos de Estados Unidos.

Perjudica al contribuyente

Aunque suele aducirse en favor de estos rescates que, de no haberse llevado a cabo la clase media también se hubiera visto muy perjudicada, lo cierto es que sí que había alternativa al rescate público indiscriminado de la banca.

Por otro lado, la política de tipos de interés en mínimos que mantiene Ben Bernanke al mando de la Reserva Federal (FED) en Estados Unidos -y que Trichet en el BCE parece haber empezado a dar marcha atrás-, está suponiendo pingües beneficios a la banca norteamericana.

Según denuncia el prestigioso economista Axel Leijonhufvud, esta política supone un subsidio oculto a gran escala hacia la banca. El mecanismo es el siguiente: la FED concede a los bancos créditos a una tasa de interés cercana al 0%. Gran parte de estos fondos no fluyen hacia préstamos a empresas o particulares sino que o son atesoradas como reservas en exceso o son utilizadas para adquirir bonos del Tesoro norteamericano que proporcionan alrededor del 3-4% en intereses. En contraste, los ahorradores que tienen su dinero en depósitos bancarios apenas obtienen rentabilidad de sus ahorros por estos bajos tipos de interés.

Inflación de materias primas y alimentos

Como sostiene Leijonhufvud, "este considerable subsidio al sistema bancario es soportado en última instancia por los contribuyentes", y continúa denunciando esta estrategia: "Ni el subsidio, ni la carga fiscal se ha votado por el Congreso", poniendo de manifiesto a las claras cómo en ocasiones la democracia queda en papel mojado, especialmente cuando están por medio los bancos centrales.

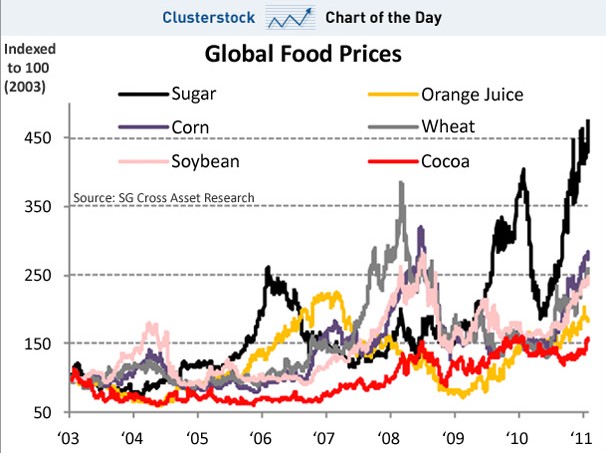

Por si todo esto no fuera poco, otro de los efectos de masiva inyección de liquidez en los mercados ha sido el de contribuir al notable incremento de los precios de las materias primas, incluyendo energía, y alimentos. Como informaba recientemente la organización de la ONU para la Agricultura y la Alimentación (FAO), los alimentos son un 37% más caros que en marzo de 2010.

El impacto de estos aumentos sobre los bienes de primera necesidad de la cesta de consumo de los españoles ya se está dejando notar. Como éstos son los bienes consumidos en mayor medida por los segmentos inferiores de la renta, estos aumentos de precios afectan más a los sectores de renta más baja que a las rentas más altas (que consumen más productos sofisticados).

Fuente: Business Insider

Esto ocurre tanto en las diferentes capas de la sociedad de un mismo país como entre los diferentes países, afectando así mucho más a los países más pobres del globo, con los consiguientes efectos de desestabilización social adicional que ello puede acarrear, tal y como ocurrió con numerosos disturbios en países pobres durante 2008.

No en vano, las revueltas que han tenido lugar en el Norte de África han estado en parte relacionadas con el creciente coste de los bienes más básicos. Como dice el analista de The Telegraph Ambrose Evans-Pritchard, la subida de los alimentos no es la causa última de estas revoluciones, pero sí ha podido ser lo que ha desencadenado los acontecimientos.