A pesar de los más de 2.500 kilómetros de distancia que hay entre Madrid y Atenas, puede que España sea uno de los primeros países que se contagie del constipado económico griego. Las dudas sobre la solvencia del Tesoro heleno para hacer frente a sus pagos se están convirtiendo, poco a poco, en certezas.

Ya se da por hecho que Grecia tendrá que reestructurar su deuda, bien mediante quitas (es decir, asumiendo los inversores que no cobrarán el 100% de lo que se les prometió), bien mediante la ampliación del plazo de pago (cobrarán pero a 20 ó 30 años, en vez de a los 5 ó 10 años, como preveían). En principio, se hablaba de que sólo ampliarían el plazo de pago de los 110.000 millones de euros que les habían prestado la UE y el FMI en forma de rescate. Ahora, ya se admite, en voz cada vez más alta, que toda la deuda griega, 340.000 millones, necesitará que recurrir a estos mecanismos para subsistir, sin caer en una suspensión de pagos oficial (aunque a sus inversores les dará los mismo).

¿Por qué España?

La pregunta que pueden hacerse muchos es por qué afectan tanto a España los rumores que llegan desde una economía tan alejada, con la que tiene muy poca relación comercial y que tiene relativamente poco peso dentro de la UE. El problema es que muchos piensan que Atenas sólo será la primera ficha de un dominó que derribará a su banca, pondrá en peligro al sistema financiero alemán y se expandirá por todo el continente, poniendo en peligro a las economías más débiles. La principal preocupación de muchos inversores es que una vez abierta la puerta a una quiebra, se acepte que este mecanismo puede ampliarse a otros países, en una marea que arrastre a su paso todo lo que se encuentre.

Todo esto tiene reflejo en los mercados, que están castigando los valores españoles desde que hace diez días comenzaron los rumores sobre la caída del Tesoro griego. El Ibex, que había cerrado un buen mes de abril ganando un 2,47%, ha perdido un 4,44% en las seis primeras sesiones de mayo. Y a la prima de riesgo le va aún peor: el 7 de abril, el bono español a diez años cotizaba sólo 180 puntos básicos por encima del alemán. Era una cantidad respetable, pero la tendencia había sido a la baja en las anteriores jornadas y daba la sensación de que se relajaba la tensión sobre la deuda hispana. Apenas un mes más tarde, la diferencia era de 222 puntos (5,32% del bono español por 3,10% del alemán), un incremento de casi el 25% en apenas 30 días.

Hasta ahora se había asumido que los demás miembros de la eurozona no dejarían que un país quebrase. De hecho, se admitía implícitamente que serían los contribuyentes europeos los que soportarían la mayor parte del rescate. Ahora, casi no hay dudas de que los inversores que compraran deuda griega tendrán que asumir pérdidas. Incluso, este fin de semana se ha comenzado a hablar de que el país del sureste de Europa pedirá su salida del euro. Y si todo esto se acepta para el caso heleno, ¿por qué no para España? Ésta es la clave de los movimientos de los mercados en las últimas semanas.

Las miradas

A lo largo del fin de semana, todos los esfuerzos han ido dirigidos en primer lugar a desmentir la posibilidad de que Grecia pueda salir del euro. Luego, ha habido multitud de declaraciones defendiendo la política de reformas emprendidas en España y asegurando que es imposible que siga los pasos de Atenas. Sin embargo, no todos piensan igual y la prensa alemana ya ha apuntado a que será el siguiente país en caer. Ahora, todas las miradas están puestas en Madrid.

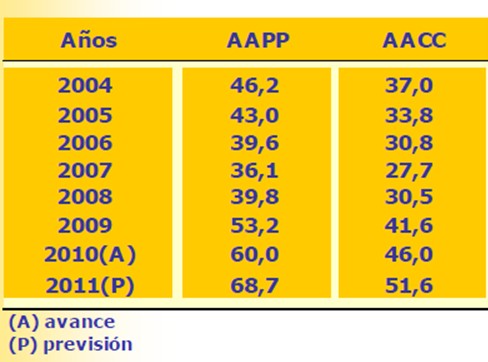

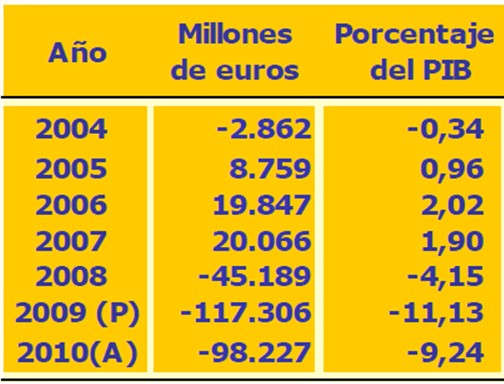

La deuda pública española ha pasado de suponer el 36% del PIB en 2007 a sobrepasar el 60% en el último ejercicio. Pero el problema no está sólo en el montante final (son 24.000 euros por contribuyente) sino también en la previsión de crecimiento para los próximos años. El déficit cerró 2010 en el 9,2%, muy cerca del 11% del ejercicio anterior. El Gobierno ha anunciado un 6% para este año y defiende que logrará rebajarlo al 3% en 2012 y al 2% en 2013.

Deuda pública española

Pero con un paro que seguirá por encima del 20% hasta final de año y que no bajará del 16% hasta 2015 (según las previsiones oficiales), será difícil rebajar aún más los gastos. Con los recortes hechos hasta ahora (fundamentalmente la rebaja del sueldo de los funcionarios, la congelación de las pensiones y la decisión de cubrir sólo el 10% de las bajas que se produzcan entre los empleados públicos) se ha logrado pasar del 11% al 9% en los números rojos. Pero para llegar al 3% harán falta más sacrificios en las cuentas públicas y no parece el Gobierno muy dispuesto a hacerlos.

Déficit público España

Portugal ya ha anunciado un durísimo paquete de medidas para recortar el gasto público y hacer sostenible las cuentas del Estado. Entre lo anunciado, destaca la reforma del sistema de prestación por desempleo, la reducción de 8.000 funcionarios al año, la rebaja de las pensiones y la congelación de las infraestructuras. Habrá nuevos impuestos y se subirán los tipos en otros. También se acometerán las privatizaciones de algunas empresas públicas emblemáticas.

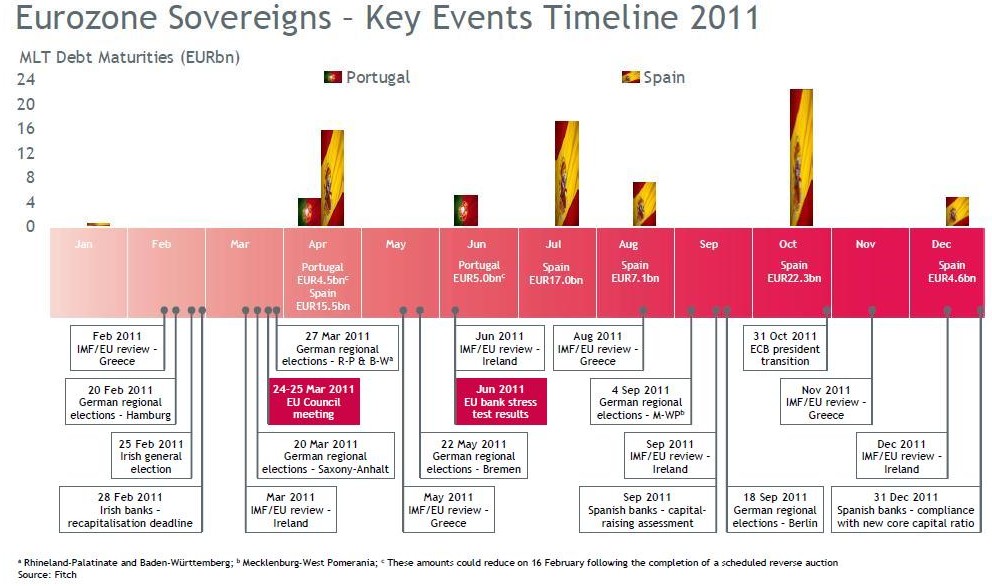

En España, mientras tanto, la versión oficial es que con la reforma laboral y de las pensiones ya aprobadas está hecha la parte más dura del trabajo. Y eso que sobre el sistema financiero hispano penden muchas más dudas que sobre el luso (además, una bancarrota de Portugal golpearía con fuerza a los bancos españoles). La única reforma que queda pendiente es la de la negociación colectiva, y la sensación es que no habrá grandes avances en la materia. ¿Será suficiente? Muchos analistas creen que no, y se habla de que habrá subidas de impuestos y nuevos anuncios de recortes según avance el año. El Tesoro español ya ha superado su primera gran prueba en abril, pero le quedan dos más en julio (17.000 millones) y octubre (22.300 millones).