Hace exactamente un año España ganaba a Holanda la final del Campeonato del Mundo de fútbol. El maravilloso gol de Iniesta hizo que, al menos por unas horas, se olvidaran las preocupaciones de un país inmerso en una crisis económica que parecía no tener fin. Pero en el día del aniversario de aquella gran victoria, la recesión continúa y, lo que es peor, la deuda hispana puede haber superado un punto de no retorno. Doce meses después de tocar la gloria, España se asoma al abismo.

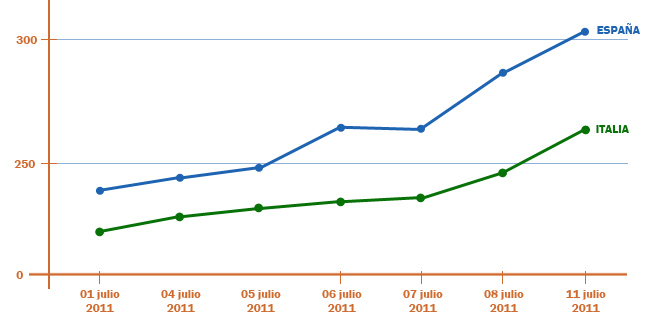

De esta manera, este lunes, por primera vez desde la introducción del euro, el bono español a 10 años superaba los 300 puntos de diferencia con el bund alemán. De hecho, ha llegado a rozar los 340 poco antes del cierre de la sesión, aunque ha terminado en los 335 puntos. En cualquier caso, este nivel es una barbaridad, porque supone un incremento de más de 50 puntos respecto al cierre de la semana pasada (el viernes acabó en 285 puntos).

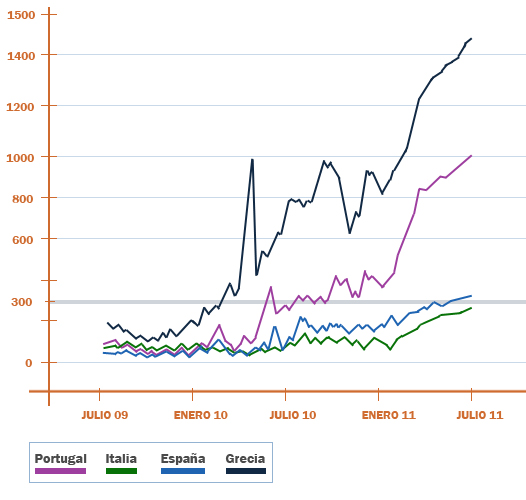

Todas estas cifras (el 6% de subida en un solo día; los 50 puntos de salto; los 340 puntos a mitad de la sesión y los 335 del cierre son récord absoluto. Nunca la deuda española había sufrido tanto en una sola sesión. Y España no se ha quedado sola, puesto que los bonos italianos han tenido una evolución similar. Desde que en abril de 2010 comenzara la crisis de deuda en toda la eurozona, los titulares sobre los máximos alcanzados por las primas de riesgo se han sucedido, referidos a Grecia, Portugal, España o Italia. Esto ha provocado que muchas de estas noticias pasen desapercibidas para el ciudadano, que siente que esta historia ya la ha escuchado.

Sin embargo, en esta ocasión puede ser diferente. Por poner un ejemplo, Portugal hace apenas doce meses estaba por debajo de esa barrera sicológica de los 300 puntos. Cuando la superó por primera vez, sus políticos aseguraron que no tenía importancia, que los mercados les estaban atacando sin motivo o que era un repunte pasajero. Lo mismo aseguraron las autoridades irlandesas, cuyos bonos sufrieron un proceso muy similar en el otoño de 2010. Ahora, ambos países han tenido que ser rescatados y han implantado un programa de ajustes durísimo, para intentar recobrar la confianza de los mercados. ¿Será España la siguiente? Elena Salgado asegura que no, que la economía española tiene fundamentos "sólidos" y que su caso es muy diferente al portugués o al del país celta. Es exactamente lo mismo que decían sus colegas luso e irlandés en la primavera del 2010.

Las palabras de Zapatero

Aunque la actualidad política está marcada por el cambio de Gobierno, con el nombramiento de José Blanco como portavoz del Gobierno y Antonio Camacho como ministro del Interior, incluso los periodistas que han acudido a Moncloa a cubrir esta noticia han preguntado con insistencia a José Luis Rodríguez Zapatero por la crisis de la prima de riesgo.

Según el presidente del Gobierno, el problema no es español, sino que viene provocado por la tensión sobre el futuro de Grecia. Lo que ocurre es que esta respuesta no explica por qué son España e Italia (y no Francia, Holanda o Finlandia) las que ven dispararse el coste de su deuda con el paso de las semanas. Para Rodríguez Zapatero, "el problema de fondo" es la falta de definición sobre el rescate a Atenas. Por eso, ha pedido a las instituciones europeas (reunidas este lunes en Bruselas) que se clarifique rápidamente la capacidad helena "para hacer frente" a las obligaciones de la deuda, especialmente en lo que hace referencia "a la participación del sector privado".

Una jornada de infarto

La prima de riesgo de España permanecía cuatro horas después de la apertura del mercado por encima de 300 puntos básicos, su máximo desde la introducción de la moneda única europea, afectada por las dudas que suscita el sistema financiero italiano.

La prima de riesgo española se ha disparado 45 puntos a lo largo de la jornada. Tras comenzar la sesión en 287 puntos básicos, el riesgo país de España -que es el sobrecoste que exigen los inversores para comprar bonos españoles en vez de alemanes superaba a las 12.00 los 305 puntos básicos, el nivel más alto desde la introducción del euro. Pero lo peor estaba por llegar. La rentabilidad de la deuda española seguía subiendo y comenzaba a superar niveles que hasta hace poco se hubieran considerado imposibles de alcanzar: los 310, 320, 330,... A las 16.30, marcaba 338 puntos y el cierre ha sido en 335 puntos, el más alto de su historia desde la creación del euro en 1999.

La subida de la prima de riesgo respecto a los 284,5 puntos básicos del viernes, que es la mayor en una jornada desde que existen datos comparables en la era del euro, estuvo motivada por la ola de desconfianza en torno a los países periféricos europeos, que se ha avivado en las últimas jornadas por los problemas políticos y económicos de Italia.

El repunte de la prima de riesgo se explica porque la rentabilidad que ofrecen los títulos españoles a 10 años se disparó hoy hasta el 6,030 por ciento, su nivel más alto desde 1997, respecto al 5,675 por ciento del pasado viernes.

En cambio, el rendimiento de la deuda soberana alemana se hundía hasta el 2,672 por ciento, frente al 2,83 por ciento del viernes, al ser valor refugio para los inversores

Italia, Grecia y Portugal

Mientras, el riesgo país de Italia comenzaba a subir a finales de junio, después de que la agencia de medición de riesgos Moody's pusiera bajo observación para una posible rebaja la calificación de 16 bancos italianos. Además de España, el riesgo país de Italia escalaba también a máximos desde la introducción del euro y llegaba a marcar un spread de 290,2 puntos básicos, con un interés del 5,58%, frente a los 247 puntos básicos en los que cerró el viernes.

Si la última sesión había sido bautizada como "viernes negro", la de hoy se ganó con creces el nombre de "lunes negro", con los títulos bancarios de nuevo como los grandes perjudicados, retrocediendo a niveles de hace dos años ante la pérdida de confianza de unos inversores que no tienen tan claro que vayan a superar las nuevas pruebas de solvencia europeas.

Entre el resto de países de la periferia del euro se repetían las fuertes subidas registradas en España y en Italia. En el caso de Grecia, alcanzaba los 1.388 puntos básicos, con un rendimiento del 17,113%. Por su parte, la prima de riesgo irlandesa llegaba a 1.025 puntos básicos con un interés del 13,643%, en comparación con los 1.041 enteros del viernes, mientras que en el caso de Portugal el diferencial escalaba hasta los 1.027 puntos básicos, con un rendimiento del 13,643%, frente a los 1.032 puntos básicos de la sesión anterior.

El coste de los seguros frente a impago de la deuda (CDS) de ambos países marcaba nuevos máximos, que en el caso de España llegaba a 308.220 dólares para cubrir la posibilidad de impago de 10 millones de dólares en bonos españoles a 10 años. En el caso de Italia, los CDS alcanzaban 279 puntos.