La mañana más loca de los últimos años en los mercados españoles podría acabar con la prima de riesgo por debajo del nivel de cierre del lunes. Después de haber tocado los 380 puntos, máximo histórico y a casi 150 puntos del nivel de comienzos de julio, la prima de riesgo (el diferencial entre el bono español a diez años y el alemán) ha comenzado a reducirse. De esta manera, a las 14:00 se mantenía alrededor de los 330 puntos. Y la tendencia era descendente.

Mientras, el Ibex también vivía una sesión marcada por las idas y venidas. De esta manera, apenas unos minutos después de la apertura de los mercados, el pánico se ha instalado en los mercados europeos. En Madrid, el Ibex 35 ha llegado a perder casi el 4%, aunque a media mañana ha conseguido detener las pérdidas.

A las 9:56 horas, la Bolsa española perdía la cota de los 9.300, en tanto que la Bolsa de Madrid, que bajaba el 3,94% se situaba en los 9.239,47 puntos. Sin embargo, esta caída a plomo era compensada según avanzaban los minutos y a las 11.30 el principal indicador madrileño se mantenía con una caída diaria del 0,90% y luchaba, incluso por recuperar los 9.600 puntos. Un par de horas después, y tras muchas otras subidas y bajadas, el índice madrileño perdía el 1,66% y a duras penas mantenía los 9.500 puntos, aunque viendo cómo evolucionaba la jornada es muy difícil prever cómo acabará la sesión. Y ya a las 14:30 el Ibex lograba sus objetivos y recuperaba los 9.600 puntos manteniéndose plano (-0,03%) con la banca recuperando el terreno positivo

Todos los mercados europeos seguían una trayectoria en negativo, entre los que destacaba la Bolsa de Milán que recortaba los descensos, tras ser la que más caía a primera hora. Así, el CAC parisino perdía el 1,12%, el DAX de Fráncfort, el 1,25%, el FTSE de Londres, el 1,00%, y el MIB de Milán, el 1,25%.

Rumores de intervención

Los mercados de deuda también cambiaban la tendencia de las primeras horas de la jornada, aunque no con la misma fuerza que el Ibex. De esta manera, la prima de riesgo se volvía a disparar, alcanzando los 375 puntos en el caso de la española y los 341 en el de la italiana a primeras horas de la jornada. Posteriormente, conseguía recuperase algo y el bono español se situaba en el entorno de los 350 puntos de diferencia respecto al alemán. Aunque es un alivio, no hay que olvidar que hace unos días esta cifra estaba por debajo de los 250 puntos y que la cifra de este martes es un récord histórico. La crisis de la deuda pública europea alcanza cada día metas que no parecía que pudiera rebasar.

Esta evolución de la prima de riesgo se debía tanto a la caída en la rentabilidad de la deuda alemana (los inversores compran bonos de este país como valor refugio) como al incremento de la española (de la que huían los compradores de deuda pública). De esta manera, el bono hispano a diez años mantenía una rentabilidad por encima del 6% a lo largo de la mayor parte de la mañana. Esto es lo verdaderamente importante, porque marca el precio al que se acercarán las próximas emisiones de deuda del Tesoro Público.

Todo este movimiento estaba aderezado por los rumores de intervención del Banco Central Europeo (BCE) y de China, en ayuda a unos bonos de los que ambos son los principales tenedores. A corto plazo, la ayuda ha funcionado, aunque la clave es saber si este tipo de compras podrán mantenerse durante las próximas semanas. La clave que estaría detrás de la actuación del BCE y de China es su posición como primeros acredores de algunos países europeos. El desplome en la rentabilidad de estos activos les afecta fundamentalmente, al igual que les pasa a los bancos europeos. Además, el BCE ha estado aceptando estos bonos como colateral de sus préstamos, con lo que su posición quedaría muy debilitada de cara a futuras intervenciones.

Países periféricos

En el caso de otros países periféricos, el spread de la deuda griega alcanzaba los 1.477 puntos básicos, con un rendimiento del 17,202%, mientras el de la deuda irlandesa alcanzaba los 1.134 puntos básicos, con una rentabilidad del 13,844%.

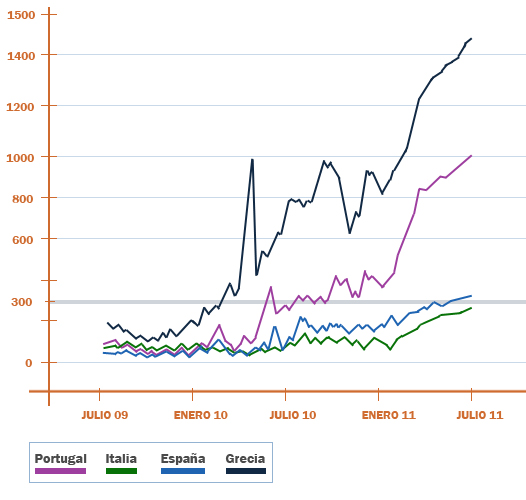

Esl siguiente gráfico muestra la evolución que han sufrido los bonos del resto de los europeos desde julio de 2009. Portugal y Grecia se mantuvieron estables hasta que pasaron los 300 puntos básicos en su prima de riesgo. A partir de ahí, el coste de financiarse se disparó y tuvieron que ser rescatados. Ahora los bonos españoles e italianos siguen sus pasos, ¿serán estos dos países los próximos en caer?

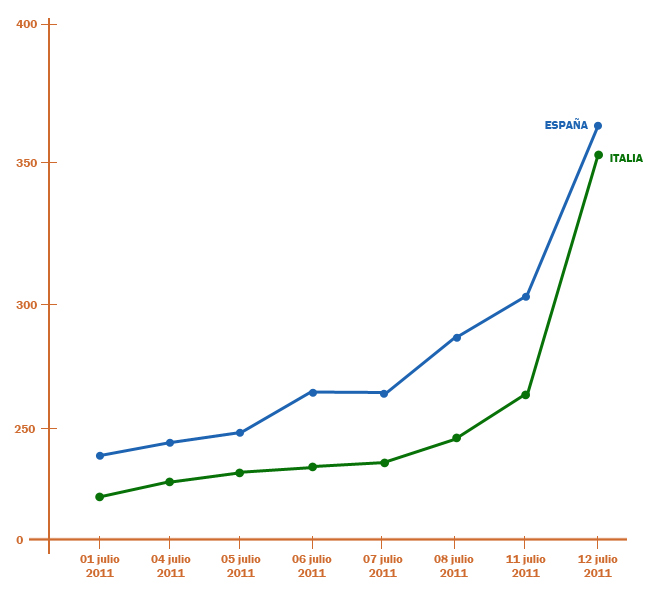

Esta tendencia se ha agravado en los últimos días. Desde que comenzó el mes de julio, italianos y españoles han visto como se disparaba el diferencial de sus bonos respecto a los alemanes, pasando de estar por debajo de los 250 puntos básicos a rozar los 380 (como ha ocurrido en algún momento de la mañana del martes).