Los mercados y analistas temen una nueva recesión a escala mundial. Los datos apuntan a una desaceleración del crecimiento que, de empeorar, podría desembocar en una contracción de la producción. Algunos analistas, que parecían dar por buena la recuperación de los últimos años, se sorprenden ahora por los datos negativos de los últimos meses. Los mercados financieros, probablemente, cayeron en un excesivo optimismo similar. Ahora bien, nadie podrá decir que no se había advertido con tiempo de este escenario de recesión en W, como avanzó Libre Mercado y previeron prestigiosos analistas.

Un análisis cuidadoso de los acontecimientos difícilmente hubiera considerado la recuperación como sólida y sostenible en el tiempo. Los estímulos fiscales y monetarios aplicados desde 2007 pudieron tener cierto impacto positivo sobre los datos del PIB, haciendo creer a los mercados cierta mejora en la situación económica. Pero nada más lejos de la realidad: la vuelta al crecimiento económico sólido y sostenido no llega a la mayoría de países desarrollados. En realidad, por tanto, lo que puede que se avecine no sería una nueva recesión sino la constatación de la falta de una recuperación económica auténtica de la Gran Recesión.

En Estados Unidos en particular, a pesar de haber salido oficialmente de la recesión en 2009, el crecimiento ha sido anémico, manifestándose por ejemplo en los graves problemas de su mercado laboral, con una tasa de paro estancada en el 9%. ¿Por qué persiste esta situación?

Las respuestas que dan los analistas son múltiples, y en algunos casos contradictorias. Desde la perspectiva keynesiana más simplona, con Paul Krugman a la cabeza, se hace énfasis en la falta de demanda agregada y en la necesidad de que Gobierno y banco central continúen con los estímulos para generar empleo y actividad.

La depresión del consumo suele verse como el mayor impedimento a la recuperación, argumentándose que si la gente no empieza a consumir a un ritmo mucho mayor las empresas seguirán sin contratar trabajadores al no poder vender sus mercancías. El resultado sería el estancamiento; la solución, que el Gobierno fomente el consumo (vía crédito con tipos bajos) o bien aumente directamente el gasto público (aumento de la demanda agregada).

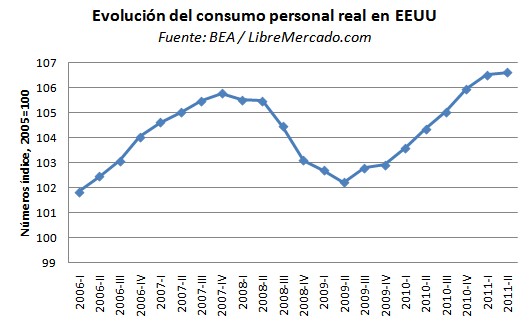

Sin embargo, esta visión adolece de graves problemas. El más importante de ellos es que no se ajusta a los datos, como ha vuelto a poner de manifiesto Robert Higgs, economista del Independent Institute. Así, las cifras muestran que el gasto por consumo personal real se ha recuperado e incluso superado los niveles máximos de antes de la crisis, tal y como se ilustra en el primer gráfico con datos trimestrales desde 2006 hasta el segundo trimestre de 2011.

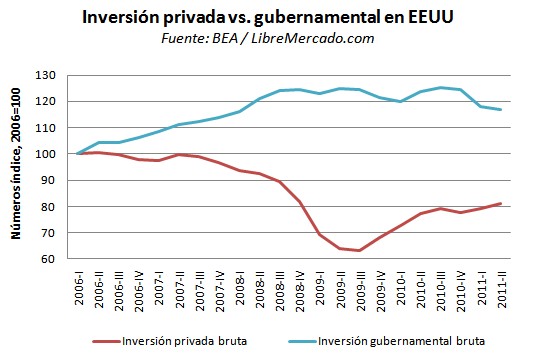

Asimismo, el gasto del Gobierno tanto por consumo como por inversión se mantiene en niveles más altos que en 2007. Por tanto, el mayor impedimento de la recuperación no es ni la atonía del consumo ni del gasto público sino la falta de dinamismo en la inversión privada, tal y como ha señalado Higgs en diversas ocasiones y se desprende de los datos. Una comparación gráfica entre la evolución desde 2006 de la inversión privada bruta gubernamental frente a la privada ilustra a la perfección este hecho.

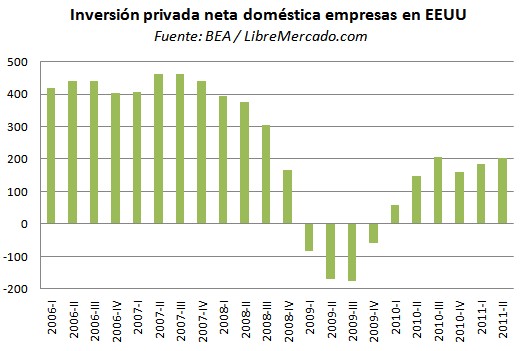

En lo que respecta a la inversión privada, sin embargo, la variable clave que está detrás del crecimiento económico sostenido es la inversión neta, es decir, la inversión bruta una vez se deducen los gastos que las empresas deben realizar para compensar la depreciación del stock de capital. Así, cuando la inversión neta crece implica que el stock de capital productivo de la economía está creciendo -cosa que no tiene por qué suceder cuando crece la inversión bruta, dependiendo de la depreciación-.

Pues bien, la evolución de esta variable en los últimos años tampoco ofrece un panorama positivo. Tras caer la inversión neta en todos los trimestres de 2009, la leve recuperación en 2010 y 2011 todavía está muy lejos de alcanzar las tasas de los años anteriores.

Las causas del estancamiento de la inversión privada neta principalmente se encuentran, según Robert Higgs y otros reputados analistas, en la incertidumbre que las discrecionales acciones de la Administración Obama están generando sobre los empresarios e inversores privados.

Así, medidas de calado como la reforma del sistema de asistencia sanitaria, la ley de la reforma financiera o las nuevas propuestas de reformas fiscales, implican cientos de nuevas regulaciones cuyo contenido específico, ejecución y costes son imposibles de predecir con exactitud.

De esta manera se contribuye a generar una incertidumbre de tipo institucional que anima a los inversores a mantener grandes sumas de dinero en liquidez o a aparcar sus fondos en valores financieros de corto plazo, bajo rendimiento y poco riesgo. El problema es que esas inversiones no pueden sostener una recuperación genuina y un crecimiento de largo plazo.

Además, es verosímil pensar que esta incertidumbre tenga especial impacto negativo sobre los pequeños negocios -que tienen menor margen de maniobra y menor influencia sobre el poder político- o sobre los emprendedores que están pensando crear nuevas empresas.

Esta falta de dinamismo empresarial sería una de las claves por las que el desempleo norteamericano no comienza a reducirse de forma sostenida. Como indica un estudio de la Kauffman Foundation, la mayor parte de la creación de empleo neto en los Estados Unidos deriva de la apertura de nuevos negocios.