Los bancos y cajas españoles no han conseguido limpiar sus balances de su exposición al sector inmobiliario. De hecho, la presencia de créditos, activos adjudicados y préstamos morosos asociados al ladrillo supone la mayor fuente de incertidumbre que rodea al sector financiero español. Han pasado ya cuatro años del comienzo de la crisis financiera en todo el mundo, que coincidió con el estallido en España de la burbuja inmobiliaria, pero las entidades todavía no han logrado sanear la parte más débil de sus cuentas.

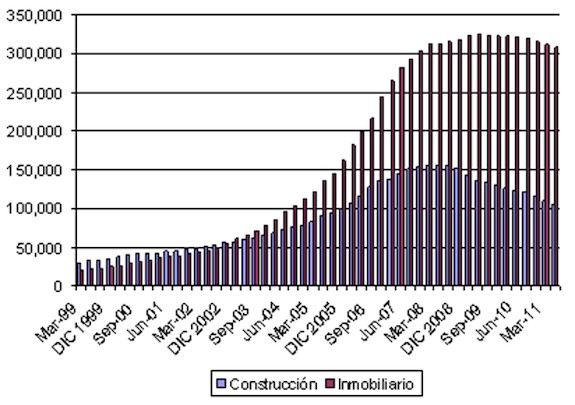

De esta manera, según el cálculo publicado este pasado jueves en Nada es Gratis, el blog de Fundación de Estudios de Economía Aplicada (Fedea), los créditos al sector inmobiliario no han caído prácticamente desde el año 2007. Mientras que el saldo vivo de los préstamos concedidos a particulares para la compra de viviendas y a las constructoras se ha desplomado, en el caso de las inmobiliarias se mantiene casi constante.

Como puede verse en el primero de los gráficos, la banca, aún hoy, tiene una exposición al sector inmobiliario de 308.000 millones de euros, apenas un 5% inferior a la que presentaba en junio de 2009. Es más, tal y como señala Luis Garicano, profesor de la London School of Economics y miembro de Fedea, "tras cuatro años de digestión, los 303.000 millones de crédito inmobiliario en 2007 son ahora… 308.000".

Mientras, en lo que respecta a la construcción, las cifras han pasado de los más de 150.000 millones a los apenas 105.000, un 33% menos. Esto quiere decir que mientras las empresas constructoras están pagando, aunque a duras penas sus créditos, las inmobiliarias no consiguen hacer lo mismo con los suyos (porque hay que suponer que no se están dando nuevos préstamos al sector salvo en forma de refinanciaciones).

De hecho, la suma de créditos más inmuebles en cartera de los bancos da una cifra de exposición total de 364.000 millones. Según los cálculos realizados por los autores, el crédito vivo en 2007 más los intereses devengados sumarían unos 371.000 millones. ¿Qué quiere decir esto? Pues que las inmobiliarias sólo han hecho frente al pago de unos 7.000 millones de euros en todo este tiempo. El resto de los vencimientos de la deuda los han ido solventando con refinanciaciones y, sobre todo, entregando suelo, pisos y promociones sin vender a los bancos.

"Desde 2007, las inmobiliarias prácticamente no han pagado casi nada de su riesgo (apenas 7.000 millones) y la mayoría del repago de créditos se ha hecho en ladrillo", -unos 70.000 millones en total-. "Esto demuestra un problema, bien conocido, de falta de liquidez y generación de cash flow en nuestras inmobiliarias, que no tienen forma de repagar sus créditos ¿Va a mejorar esto en los próximos meses? Obviamente, no", según estos expertos.

Las entidades, por su parte, han ido acumulando estos activos en sus balances, en ocasiones haciendo las correspondientes minoraciones en su valor y asumiendo pérdidas, y en muchas otras ocasiones simplemente cambiando la línea que decía "créditos pendientes de cobro" por otra de "activos inmobiliarios" del mismo valor. Pero, evidentemente, la gran mayoría de los pisos o solares entregados valen muchos menos ahora a precio de mercado de lo que figura en su valor de tasación con el que se dio el crédito hace cuatro o cinco años.

Por eso, los autores recalcan que "una de las razones principales de que nuestra prima de riesgo país esté dónde está es la situación del sistema financiero español (el mercado asume que está mucho peor de lo que dicen los bancos) y la garantía implícita que el Estado ha dado sobre todos los pasivos bancarios (al estilo irlandés). El mercado cree que tenemos un gran problema en el inmobiliario promotor y en el sector constructor y que ese agujero se va a transferir al Estado tarde o temprano".

En definitiva, según aclara Garicano, "la situación del sistema financiero es grave [...] El problema ahora es que no tenemos capacidad de endeudamiento, ni la tienen nuestros bancos, y el problema se hace urgente porque los mercados financieros no quieren financiar a las entidades españolas, y el coste del pasivo hace que, en la práctica, estén todas en pérdidas".