Llega el lunes de resaca, para unos del fútbol, para otros de la enésima cumbre europea para salvar, refundar, redefinir, solventar la crisis europea. La evolución de los hechos, de manera sucinta, ha sido la siguiente. En las dos semanas previas, retomando lo iniciado en la anterior trifulca europea, que acabó siendo una cumbre del G20, se ha venido configurando un mapa de progresiva presión de las potencias mundiales a los líderes de la UE, encaminada a avanzar de manera decidida hacia una solución de la crisis de deuda soberana en Europa.

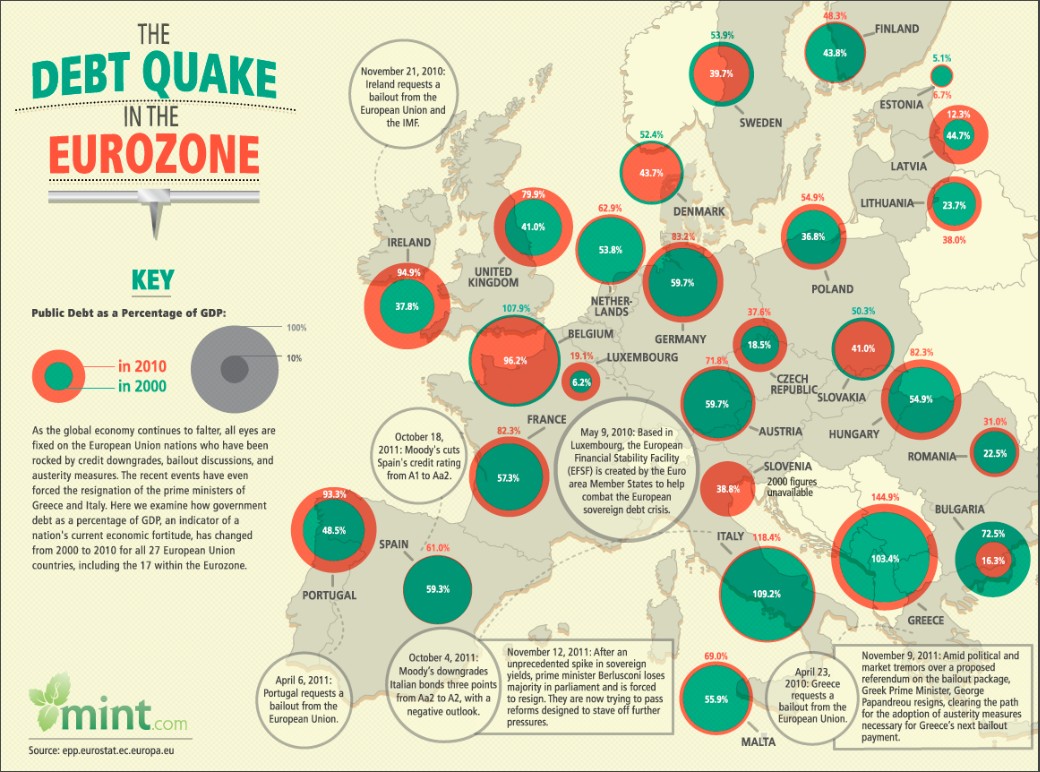

A estas alturas, el que más y el que menos ya tiene claro lo que está pasando. Una crisis de deuda privada, originada por un proceder suicida del sistema financiero, mutó en una crisis de deuda pública derivada de los rescates indiscriminados a los bancos, unido al desplome de ingresos y el mantenimiento de políticas de estímulo por parte de los gobiernos europeos. Como un castillo de naipes, los estados europeos con mayores desequilibrios se han ido sumando al club de los desahuciados, expulsados de los mercados por unos inversores que tienen serias dudas sobre el cumplimiento futuro de los compromisos de pago de los gobiernos.

El problema de las crisis de deuda es que el efecto contagio está garantizado al ser los volúmenes tan grandes, se acaban llevando por delante a acreedores y deudores por igual, con lo que era totalmente previsible, y ha ocurrido, que los países inicialmente "al margen" de esta crisis pronto han visto como sus diferenciales se elevaban imparables, fruto del pánico de los mercados y de la negra perspectiva de las fuertes posiciones en deuda pública que poseen en sus carteras. De este modo, países como Francia, Austria, Bélgica o incluso Alemania, la intocable Alemania, han empezado a tener dificultades.

Por otra parte, las inyecciones masivas de liquidez no bajan al sistema porque los bancos no se fían ni de su sombra, o mejor dicho, ni de su balance, apuntalado con enjuagues contables de todo tipo. Nunca hubo tanta liquidez en el mercado, ni tan poca en la economía real. En estos últimos años, los bancos abandonaron la economía real, camino de una suerte de carry trade, donde tomaban prestado del Banco Central Europeo (BCE) a tipos ridículos para comprar deuda pública, ganando 300 ó 400 puntos básicos en la jugada por no hacer nada. Pero esta maniobra se ha vuelto peligrosa, los balances de los bancos europeos, así como de los fondos, están plagados de títulos de deuda europea cuya solvencia está en duda, lo que ha dado el pistoletazo de salida para descargarse de estos molestos productos. El problema es ¿hacia dónde?: ¿la Luna, Marte, Alfa Centauri?, ¿los chinos, los BRIC? Con lo grande que es el mundo, y acabamos de percatarnos de que el stock de tontos y primos mayoristas se ha agotado, habrá que recurrir a los pequeños ahorradores....

Hemos descrito el problema, en el cual hay un cierto consenso, ahora toca decidir las soluciones, lo difícil. Aquí entramos en una batalla donde se mezclan las perspectivas de las escuelas económicas, los intereses nacionales, la geoestrategia y geopolítica, los intereses corporativos, políticos y personales...

Dentro de la UE, se perfilan dos posiciones principales: la liderada por Alemania, que no está dispuesta a pagar la fiesta con una monetización masiva, exigiendo una estricta disciplina presupuestaria y una centralización de las políticas fiscales a Bruselas, junto con programas de reequilibrio y consolidación pública en los países en problemas, así como un mayor control del sistema financiero. A esta posición se unen principalmente los países del norte de Europa, cuya situación macro es próxima a la de los germanos. Francia trata de sumarse como satélite y configurar así un eje franco-alemán, aunque la economía francesa tenga menos pulmón que un grillo.

La negativa de Cameron

Por el otro lado, tenemos una pléyade de países, que si bien no conforman una oposición común, presentan reticencias y matices a este planteamiento. El primero en abrir fuego ha sido UK, a través de su primer ministro, David Cameron, negándose en redondo a implantar ciertas normas de supervisión financiera. Si bien sus manifestaciones públicas han ido encaminadas a ganarse el apoyo del tradicional euroescepticismo de los ciudadanos británicos, la realidad es que detrás de esta postura no hay más que una buena labor de lobby por parte de la City londinense, cuyo estatus "especial" es un pilar fundamental para la atracción de capitales mundiales de todo pelaje. Comunión de intereses en un país cuyas cifras macro son desastrosas, pero que no llama la atención al contar con patente de corso por parte de las agencias de calificación.

Las posiciones adoptadas por los países en situación más delicada son diversas, desde el posicionamiento pro germano, que empieza a abanderar el futuro presidente del Gobierno español, Mariano Rajoy, y que comparte con el recién nombrado primer ministro italiano, Mario Monti, y el griego, Lucas Papademos. Salvo en el caso español, la presión internacional ha recolocado técnicos en los gobiernos de países intervenidos, fenómeno que es previsible que continúe si se vuelven a repetir casos de ejecutivos díscolos.

De este modo, la tendencia que estas sucesivas cumbres empiezan a apuntar es la de una cesión de soberanía de los países europeos, junto con la implantación de serios programas de ajuste, cuya efectividad está por comprobar, pero sobre la que ya existen dudas. La triste realidad es que estas decisiones enfrentan muy serias dificultades, entre las que destacan la difícil legitimación de estos acuerdos a espaldas de los ciudadanos europeos; los desastrosos efectos que estas políticas están teniendo sobre los países rescatados, que agravan su situación de insolvencia en vez de recuperar el equilibrio; el progresivo deterioro de los mercados y las instituciones, que ya empieza a afectar incluso a los bancos centrales nacionales (prueba de esto lo tenemos en la preocupante pelota de deuda que se está montando en el TARGET2 -si son asustadizos, no pinchen el enlace-); así como las dificultades técnicas que enfrentan tanto el fondo temporal de rescate FEEF, como el permanente MEDE. Con capacidades reales de 250.000 y 500.000 millones, respectivamente, son claramente insuficientes para reestructurar seriamente la deuda de los países en problemas, y apenas sirven para parchear tesorería a corto. Y es que, hablar de menos de 2 billones de euros es perder el tiempo.

Los logros de Merkel

Alemania puede salir de esta crisis satisfecha, a fin de cuentas ha conseguido todo lo que se proponía: evitar la monetización masiva de deuda; establecer medidas sancionadoras para imponer el control de déficit, con sanciones para aquellos países que superen el 3% de déficit público respecto al PIB; mantener los fondos de rescate en sus rangos actuales; y forzar la aprobación de dichas medidas a espaldas de unos ciudadanos que son los paganos de esta crisis; mandando asimismo un claro mensaje a los acreedores, conforme no habrá quitas de deuda soberana más allá del "caso puntual" griego; como colofón, le traspasa al FMI la patata caliente de futuras reestructuraciones, ampliando en 200.000 millones de euros la aportación de la UE.

Sin embargo, hay un jugador en esta partida que por ahora se mantiene en la sombra. Hablamos de Estados Unidos, que se ha venido involucrando progresivamente en una crisis europea que supone un quebradero de cabeza para Washington. Así, por una parte, las carteras de deuda pública europea en los seis principales bancos norteamericanos alcanzan la friolera de 50.000 millones. El primer aviso ya les ha llegado con la quiebra de MF Global, que acabó partiendo por el eje debido a posiciones de 6.300 millones en deuda europea, mientras que Goldman Sachs o Citi ya sufren en sus carnes el riesgo que suponen sus carteras de deuda italiana o española. Tampoco debemos de olvidar la macro operación protagonizada por los principales bancos centrales mundiales para suministrar liquidez en dólares a la banca europea, que se estaba quedando seca en sus líneas de swap ante las desconfianzas sobre su solvencia.

Los americanos han seguido de cerca la evolución de la cumbre, desplazando al Secretario del Tesoro norteamericano, Timothy Geithner, cuya presencia y entrevistas bilaterales previas han tenido como objetivo presionar para adoptar medidas concretas. En la cumbre del G20, el presidente Obama dejó claro que las soluciones en cada caso dentro de la UE deben de ser concretas y particulares, razón por la cual ya han iniciado aproximaciones con cada país en concreto, mientras presionan en Bruselas para la adopción de medidas globales.

Una visión más global

La visión norteamericana del problema europeo pasa por ser más global que la nuestra, no teniendo solamente en cuenta los riesgos financieros sobre sus bancos, sino cuestiones globales de seguridad y estabilidad. Una resolución caótica de la crisis europea apunta riesgos que los americanos no están dispuestos a asumir, siempre sumidos en la batalla interna entre su tradicional introversión frente a la necesidad de proyectar política a nivel global como superpotencia.

Vista la incapacidad europea para adoptar medidas resolutivas y eficaces, la cada vez mayor presencia de los norteamericanos en el proceso no viene sino a confirmar la preocupación de los mismos por la deriva de los acontecimientos, de los cuales el incidente Papandreu encendió todas las alarmas en Washington. Prueba de ello lo tenemos en el desmantelamiento en apenas 48 horas de la disidencia abanderada por Alemania para la constitución de un núcleo duro, así como el ablandamiento de Hungría, Suecia y república Checa, en sus reticencias a suscribir el tratado de reforma.

Harían bien los alemanes en recordar la frase de Lord Ismay, primer Secretario General de la OTAN, definiendo la principal misión de la organización: "To keep the Russians out, the Americans in, and the Germans down". Puede que los germanos tengan muy presente la hiperinflación de Weimar, pero los americanos también tienen memoria, y muy buena.