Luis de Guindos presentó este jueves por la tarde la que posiblemente sea la Ley más importante de toda su etapa al frente del Ministerio de Economía y Competitividad. La reforma del sistema financiero es la segunda de las patas (tras la Ley de Estabilidad Presupuestaria) sobre las que el Gobierno quiere sostener su plan de cambio para la economía española.

En todos los documentos que el Gobierno presentó ante la prensa, se repetían tres grandes ideas que De Guindos tiene como objetivos: reactivar el crédito para particulares y empresas, desatar el nudo que ata al sector de la construcción desde hace más de cuatro años y reorganizar el mapa del sector por completo, para hacerlo más competitivo y adaptado a los tiempos.

Menos bancos

La primera consecuencia de la Ley debería ser la reorganización del sector, un proceso que De Guindos quiere que sea "rápido y profundo". La fecha límite del 30 de mayo obligará a tomar decisiones de forma muy rápida a todas las entidades. La obligación de provisionar 50.000 millones en el conjunto del sector empujará, incluso podría decirse que obligará, a las entidades más débiles a buscar aliados más solventes.

Además, hay que recordar que aquellos que se fusionen tendrán dos grandes ventajas sobre el resto: dos años para sanear y el Frob podrá prestarles fondos (que usarán para mejorar sus ratios de solvencia) a través de la adquisición de bonos convertibles contingentes.

Todo este proceso debería estar completamente encaminado antes del verano (después de que el Gobierno responda a las peticiones de bancos y cajas). ¿Cuántas entidades quedarán entonces? Horas antes de que De Guindos apareciese ante la prensa, Francisco González apostaba por un mapa financiero con seis o siete grandes entidades. La única condición es que las fusiones aumenten el tamaño de la entidad resultante al menos un 10%. Tanto BBVA como Santander podrían estar interesados en Catalunya Caixa. Y se habla sin parar de la súper-fusión La Caixa – Bankia.

Más crédito

La Ley contendrá una cláusula para obligar a las entidades que se fusiones y pidan ayudas públicas a mantener el volumen de créditos. Como el Gobierno espera que casi todo el mundo participe en el baile -sea de una forma u otra-, su objetivo es que el sistema financiero español reactive los préstamos a particulares y empresas.

En el último año, el volumen de crédito a las familias ha caído un 3,01% y a las empresas un 3,68%. El texto de la Ley dice que los bancos en proceso de fusión adquirirán un "compromiso de concesión de crédito a familias y pymes con garantía de que, al menos, no se contraerán los actuales niveles de financiación al sector privado". Eso quiere decir mantener el nivel de 2011. Pero Francisco González, presidente de BBVA, repitió en la presentación de resultados de su entidad que el problema no es de los bancos, sino de la falta de demanda por parte de los clientes: "Tenemos las tuberías secas". Devolver la confianza a hogares y compañías podría ser más complicado que convencer a las entidades para que presten dinero.

Más ladrillo

Lo más comentado de todo ha sido el declarado objetivo del Gobierno de que esta reforma desatasque la situación en el sector de la construcción, completamente paralizado desde hace cuatro años.

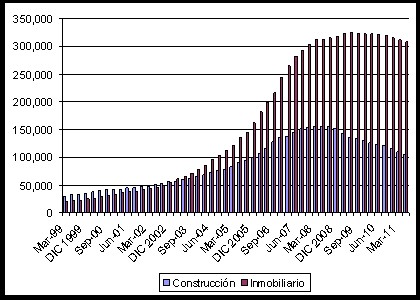

Es evidente que el mayor problema de las entidades de crédito está en el ladrillo. Con el estallido de la burbuja inmobiliaria, las entidades se encontraron con miles de créditos en sus balances que sus titulares no podían pagar. Unos pocos de estos deudores eran familias atrapadas por al crisis, pero el mayor problema estaba en promotores y constructores. Para muchos, la solución fue refinanciar estos créditos sine die (ver gráfico). De hecho, el saldo vivo de la deuda del sector con la banca casi no ha caído desde 2008: cuando un promotor decía que no podía pagar, simplemente se le ampliaba el crédito. La entidad no recibía dinero, pero tampoco anotaba ninguna pérdida en el balance. Eso sí, no podía conceder nuevos créditos, así que se convertía en lo que se conoce como un banco zombie.

Crédito promotor y constructor en España (Fedea)

Al mismo tiempo, cuando el prestatario tiraba la toalla y entregaba la garantía al banco (una promoción, un solar, etc...), lo que éste hacía era guardarlo en el balance. De esta manera, tampoco se anotaba ninguna pérdida. Por ejemplo, un promotor con un crédito de 100 millones quebraba y dejaba al banco en propiedad la urbanización por la que pidió el préstamo. El problema es que ahora, esa urbanización no vale 100, sino 40 millones. Pero los bancos y cajas han tratado de ocultar esta pérdida, esperando a ver si el mercado se recuperaba.

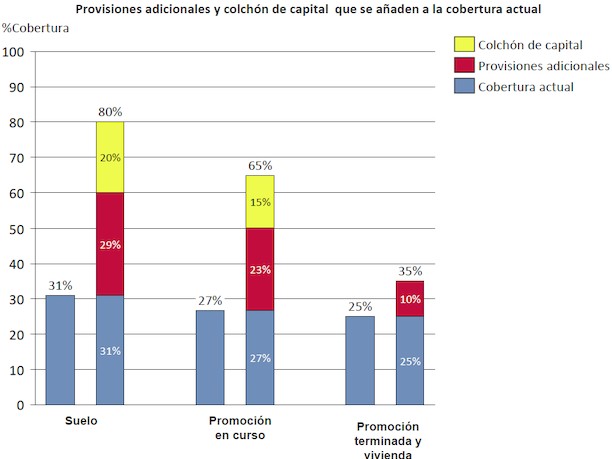

Cuatro años después, la situación era insostenible y esto es lo que ha intentado resolver de un plumazo el Gobierno. Ahora las entidades tendrán que provisionar esas pérdidas siguiendo el esquema que puede verse en el gráfico inferior. Algunos expertos creen que De Guindos incluso podría haberse quedado corto y que se necesitarán entre 70.000 y 80.000 millones para sanear los balances. Tras esta operación, no tendrá sentido que sigan manteniendo ocultos esos pisos. Lo normal es que se pongan a la venta y bajen algo los precios.

Los expertos no se ponen de acuerdo en la magnitud de esta caída. Si hay más crédito (como decíamos en el anterior epígrafe) y más pisos a la venta, lo lógico es que caigan los precios, pero es muy difícil calcular hasta dónde llegará.