Y me dirán ustedes: ¿qué tiene que ver una exitosa manera de entender la Bolsa con el desastre financiero que han supuesto las cuotas participativas de la otrora llamada Caja de Ahorros del Mediterráneo (CAM)? Pues como el agua y el aceite: nada. Y por eso es interesante la comparación. Si antes de exponernos al implacable sol del Levante español nos hubiéramos untado con el elixir del Value Investing, nos hubiéramos ahorrado un buen disgusto...

Les he hablado ya en otro artículo de la importancia de un buen análisis en torno a la liquidez de la empresa. Si nuestras disponibilidades de efectivo a corto plazo son insuficientes para sufragar todos los pagos que debemos afrontar en ese mismo plazo, ya se imaginan el resultado: suspensión de pagos al canto (ahora se recurre al eufemismo de concurso de acreedores...) y coqueteando con una posible quiebra si la hemorragia no se detiene a tiempo.

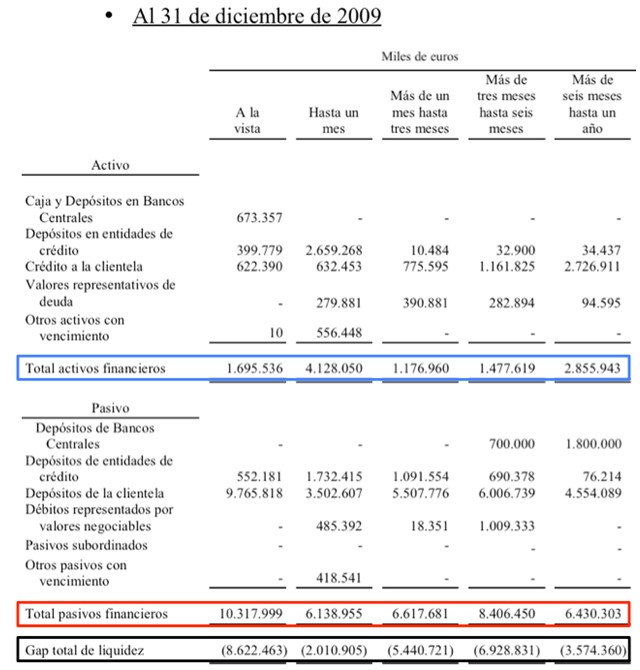

¿Y cómo llevaba la CAM, antes de la intervención del Banco de España, eso de la liquidez? Vamos a verlo:

Les muestro cómo estaban la cosas en 2009, como podría haberles mostrado el 2010 o el 2008 -año, este último, en el que emitieron las cuotas participativas-, porque es el más llamativo en cuanto a deterioro de cuentas se refiere. Pero háganse a la idea de que la CAM ha convivido con esta delicada situación estos últimos años. Delicada, sí...

La tabla anterior la he extraído de las cuentas anuales de la empresa, depositadas en la Comisión Nacional del Mercado de Valores (consultar aquí). Se trata de una tabla en la que la entidad financiera recoge, para el corto plazo, tanto los importes que le deben como los importes que debe. Sin entrar en profundos detalles, fíjense en los números destacados en color: en azul, las cantidades que le deben (activos financieros); en rojo, las cantidades que debe (pasivos financieros); y, en negro, la cruda realidad, el desfase entre esos activos y pasivos.

El signo negativo, que se repite en los distintos vencimientos, no es un buen compañero de viaje. Atentos a la suma del desfase de todos los vencimientos: 26.577.280.000. ¿A ver cómo suena esta cifra en letras? Más de veintiséis mil quinientos millones de euros de desfase en vencimientos inferiores al año. O, dicho de otro modo, el 2,5% del PIB nacional. Griten conmigo: ¡¡So-co-rro!!

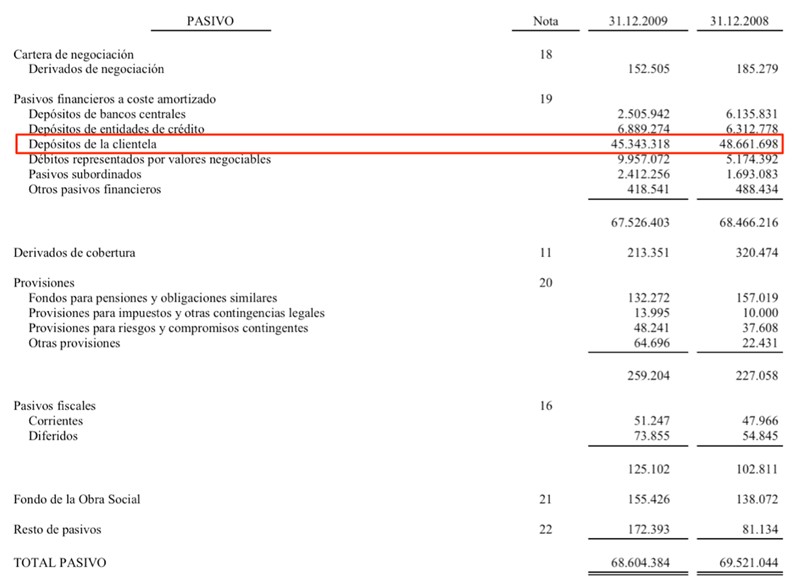

Pero la cifra puede teñirse aún de un color más sombrío... Echémosle, ahora, un vistazo a la estructura financiera de la empresa, esto es, quiénes estaban financiando la fiesta. Primero, a los recursos ajenos (Pasivo):

Les vuelvo a pedir que obvien el resto de partidas para centrarse sólo en una: los depósitos de la clientela. Evidentemente, uno de los principales acreedores de los bancos somos nosotros, los depositantes. De hecho, estamos hablando del 70% de la financiación. Si analizan la caída en la cifra de los depósitos (más 3.300 millones de euros), comprobarán que supuso una caída cercana al 7%.

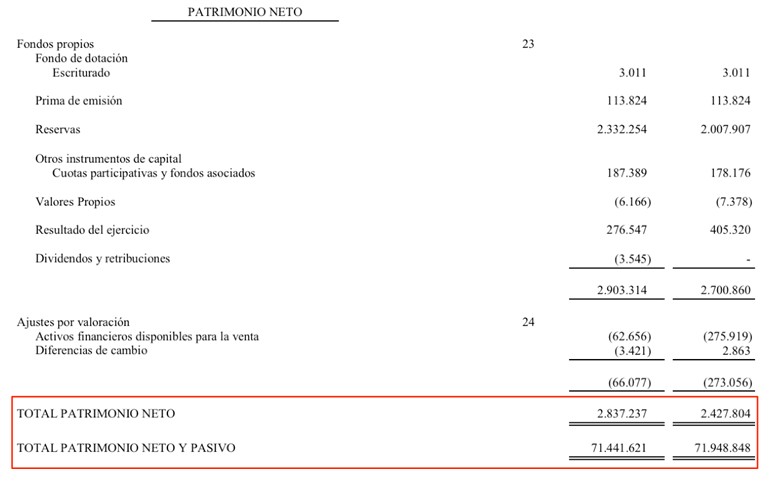

La magnitud de ese porcentaje nos revela una caída importante. Pero para entender realmente su alcance, dirijamos nuestra mirada a los recursos propios de la entidad financiera, el Patrimonio Neto:

Abróchense los cinturones... ¡La caída en el montante de los depósitos de los clientes es superior a todo el patrimonio neto de la empresa! En otras palabras, en un solo año, la pérdida de financiación vía clientes ha superado al total del capital aportado por la propia entidad.

¿Se acuerdan de lo que les decía en mi artículo anterior sobre los valores extremadamente bajos del ratio Patrimonio Neto/Total Activo en el sector financiero? Si no lo han leído todavía, se lo recuerdo. Les ponía como ejemplo dos entidades en las que la proporción de deuda en relación con el total de la financiación se situaba en torno al 7%. Poco. ¿Y la CAM? Un ridículo 3,4%, mucho menos.

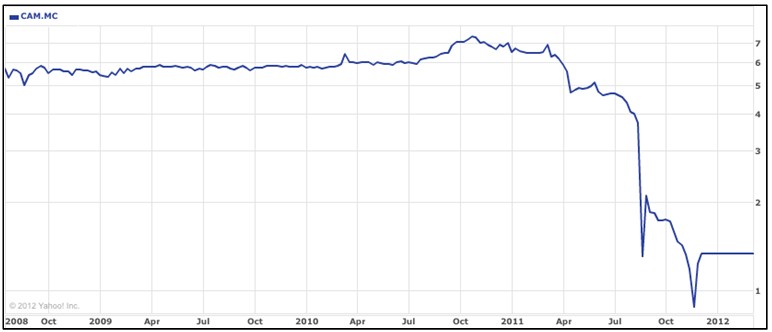

Pero tranquilos, que la calidad de los activos de la antigua caja de ahorros es aval suficiente para la legión de acreedores. Un momento... Ah, no, que gran parte de los activos de la entidad son solares, promociones en curso y obra finalizada sin vender ¿Y qué pensarán, entonces, los mercados del valor de las cuotas participativas de la CAM? Pues lo mismo que el Sr. Josep Oliu, presidente del Banco Sabadell: "Ningún valor económico". O casi ninguno...

Una de las premisas del Value Investing es aquella que pronunció el que podríamos considerar como el fundador de esta filosofía de inversión, Don Benjamin Graham: "Una operación de inversión es aquélla que, después de realizar un análisis exhaustivo, promete la seguridad del principal y un adecuado rendimiento. Las operaciones que no satisfacen estos requisitos son especulativas". Si buscaba una inversión, no debería haber hecho parada y fonda en las cuotas participativas de la CAM. Recordemos a la gestora de fondos Bestinver que, gracias a su escasa exposición a entidades financieras, sorteó el derrumbe del sector. Si buscaba emoción y sentir la tensión de los mercados, no se habrá arrepentido entonces...

Concluyo con otra frase del Sr. Josep Oliu: "La CAM no tenía futuro". Lo malo es que lo dijo en diciembre de 2011 y no mucho antes. Porque datos había, ¿verdad?

Pablo J. Vázquez es Doctor en Economía y especialista en Value Investing. Si estás interesado en la Bolsa y el Value Investing, puedes consultar todos los artículos del autor en su blog Value Street. Puedes suscribirte aquí para no perderte futuros artículos. También puedes seguirle en Twitter.