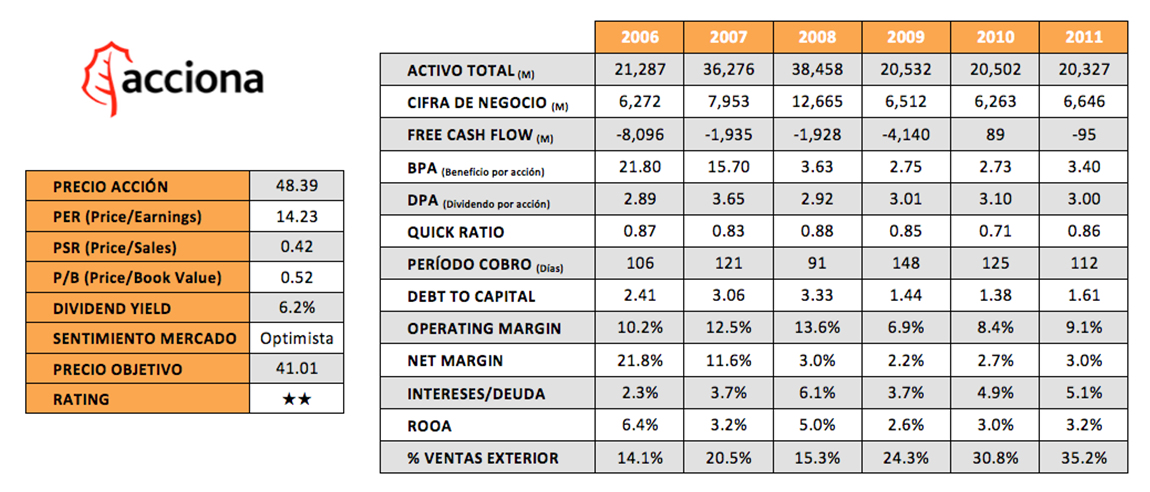

Si recuerdan, la semana pasada hablamos de la constructora ACS. Hoy sale a la palestra Acciona (ANA). Como siempre, empezamos por los números. Son éstos (cotización a 30/10/12):

Acciona, Acciona... Imposible separar el nombre de Acciona de una de sus marcas más emblemáticas: Bestinver. Me imagino que la gran mayoría conoce ya este nombre. Si no es el caso, le diré que es el nombre del plan de pensiones al que mi familia realiza una aportación mensual pensando ya en la etapa dorada. Si tienen curiosidad por el apellido, también se lo digo: Bestinver Global. Y sí, Bestinver es una de las mejores gestoras de fondos del mundo. Y no me pierde la estrecha relación mensual que mantenemos: los datos son los que son, y las rentabilidades -desde hace ya casi 20 años- son las que son (vean aquí la rentabilidad histórica de su fondo más antiguo).

Pero Acciona no es sólo Bestinver, es muchísimo más (por desgracia). Vayamos por partes. Primero destacaré los brotes verdes, que alguno hay.

Puntos fuertes de la empresa

La última fila de la tabla de la derecha nos habla de la diversificación geográfica del negocio de Acciona. Y desde 2008, los pasos son firmes: ha duplicado su presencia internacional. La empresa cerró el ejercicio 2011 colocando más de un tercio de sus ventas en el extranjero.

Si hablamos de deuda, la empresa endereza el rumbo a partir del año 2009. El ratio Debt to Capital -la relación entre deuda financiera y recursos propios- pasa de 3,33 en 2008 -sin duda, una cifra digna de Halloween- a un más decente, pero todavía alto, 1,44. Para entendernos: la deuda pasa de ser 3,3 veces el patrimonio en 2008, a "sólo" 1,5 veces en 2009.

¿Expediente digno de Cuarto Milenio? Pues no. En 2009, Acciona alza el pañuelo para despedirse de su joya de la corona: vende a la italiana Enel el total de su participación en Endesa. Un hermosísimo 25,01%. A rey muerto, rey puesto. Acciona olvida el corto, pero intenso, romance con Endesa -entraba en su accionariado a finales de 2006- para lanzarse a los brazos de las renovables. Y si las renovables terminan siendo rentables, Acciona terminará siendo rentable.

La venta de la participación en Endesa sumió a su margen operativo (Operating Margin) en la más profunda de las depresiones: se contrajo casi en un 50% -de 13,6% en 2008 a 6,9% en 2009-. Tras su paso por el diván, la empresa parece estar recuperando el aliento. Al menos, eso es lo que nos dice el crecimiento observado en los dos últimos años. Cerró 2011 en el 9,1%, lejos todavía del calor que le proporcionaba Endesa.

Los puntos débiles

La deuda financiera de Acciona ronda los 9.000 millones de euros. Y no podía ser de otro modo. Si atendemos a su Free Cash Flow -término que se emplea para referirse a la diferencia entre el efectivo que entra en la empresa gracias a su actividad de explotación y el efectivo que sale como consecuencia de haber acometido nuevas inversiones en Inmovilizado (el Capex anglosajón)-, podrán comprobar que, exceptuando el año 2010, es siempre negativo. Esto es, a la empresa le toca o bien desinvertir o bien acudir a nueva financiación para tapar el agujero. El agujero en los últimos seis años tiene nombre y apellidos: 16.000 millones de euros. Y eso sin contar con la inversión en participadas.

Pero dirán ustedes bueno, si esa inversión es rentable, bienvenida sea. Pues les doy un dato para hacer boca: en 2011, la rentabilidad de los activos (ROOA) ha sido del 3,2%. Ni un plazo fijo, oiga. Pero para entender la importancia de ese 3,2%, debemos atender al retorno que exigen los que han puesto el dinero. Porque, a fin de cuentas, si el dinero fuese regalado, bienvenido sea ese 3,2%, ¿no? El problema es que no lo regalan, no.

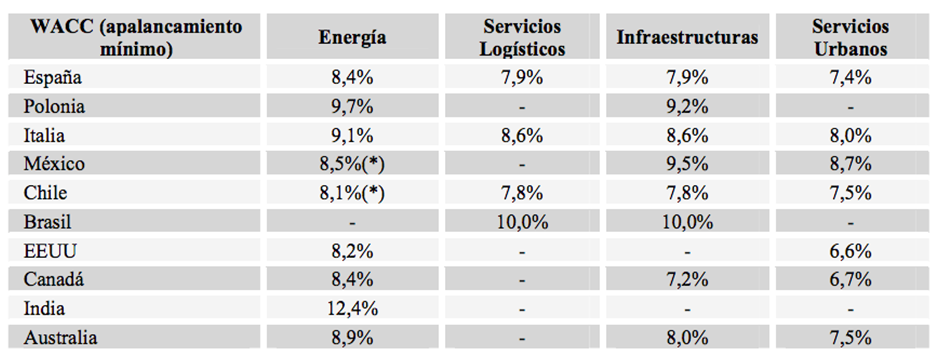

Y ahí están las fuentes de financiación reclamando su porción del pastel. Por un lado, los accionistas, que exigen una rentabilidad mínima a su inversión (Coste de los Recursos Propios); por otro, los bonistas o entidades de crédito, con los que la empresa ha pactado financiarse a determinado tipo de interés (Coste Medio de la Deuda). A partir de ahí, si queremos hacernos una idea de la rentabilidad requerida, el paso lógico es el de ponderar ambos costes en función de la importancia relativa de cada fuente. Es lo que en Finanzas se conoce como el WACC: Weighted Average Cost of Capital (traducido, el Coste Medio Ponderado del Capital). No entramos aquí en la farragosa discusión de su cálculo. La propia empresa, en sus Cuentas Anuales de 2011, nos da su versión. Es ésta:

La energía y las infraestructuras representan el grueso de la actividad. Luego, a tenor de los datos mostrados, un WACC del 9% para el global de la actividad parece razonable. No obstante, a efectos de exposición, la historia no varía por un punto porcentual por arriba o por abajo. La conclusión es obvia: el negocio, al menos por ahora, no genera valor. Y no genera valor por cosas como las que encuentro en esta tabla -datos de la empresa a fecha de cierre de 2011, segmentados por área de negocio-:

- En el área de Energía -el buque insignia de la compañía-, los gastos financieros representan el 80% del resultado de explotación.

- En ese mismo área, el resultado neto atribuible a la sociedad ascendió a 75 millones de euros. Si cambian de columna y se dirigen a Otros Negocios, verán que la contribución de este segmento al resultado neto total del grupo superó los 40 millones. Es decir, el resultado de un segmento residual representa más del 50% del resultado del área de Energía, cuando las ventas de la primera (135 millones de euros) ni siquiera suponen el 10% de las ventas de la segunda (1.650 millones de euros).

- Un dato a tener muy en cuenta -sobre todo para aquellos inversores interesados en estimar una posible corriente de beneficios futuros- es el peso de los ingresos financieros en el resultado neto: un peligroso 28% (cifras señaladas con la flecha azul).

Déjenme que profundice un poco más en el tercer punto: no es lo mismo realizar proyecciones a partir de un beneficio actual de 200 millones que de un beneficio actual de 140 millones. Así, a lo bruto, descontando un resultado neto de 200 millones a un 7,5% llegamos a un precio por acción que ronda los 46 euros; si tomamos un resultado de 140 millones, el precio descendería hasta los 32 euros. ¿Y hasta qué punto son recurrentes estos ingresos? Pues habrá que mandarle un email al departamento financiero para que nos lo expliquen porque lo que es en la memoria poco tirando a nada.

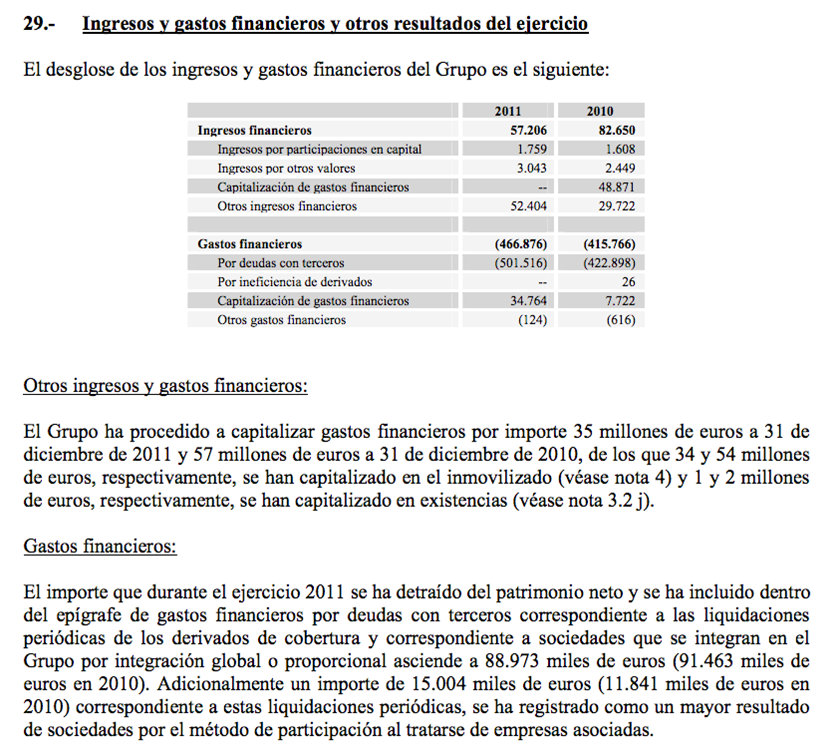

Para que quede constancia de este vacío de información, les muestro a continuación la nota 29 de las Cuentas Anuales de 2011 en la que se hace referencia a esa partida de Ingresos Financieros.

Destaco lo siguiente:

- Ni un ápice de información sobre los 52,4 millones de euros en 2011 en concepto de Ingresos Financieros. Bueno sí, sabemos que están en el capítulo de Otros.

- Cabe la posibilidad de que la empresa no considere relevante dar más información al respecto porque se trata de una partida menor. Pero claro, como ya apunté, representa el 28% del resultado neto. Además, la partida de Otros Ingresos Financieros crece casi un 100% con respecto a 2010. Bien merece una explicación, ¿no creen?

- Y miren por dónde, buceando en el resto de información de la nota me encuentro con otro dato inquietante: la empresa está capitalizando intereses por importes muy elevados. Para no liarle, le resumo qué es eso de la capitalización de intereses. La idea es simple: evitar que una parte de los intereses vayan a parar a la Cuenta de Resultados -se dejan dormidos en el Balance de Situación de la entidad, concretamente en el Activo-. Evidentemente, cuanto menor sea el gasto reflejado mayor será el beneficio. De entrada, en 2011 la capitalización de gastos asciende a 35 millones de euros. Esto es, de no haber capitalizado ese importe de intereses, el beneficio antes de impuestos sería 35 millones menor. Por no hablar de los 57 millones de euros capitalizados en el 2010.

Conclusión

Con una rentabilidad de los activos claramente por debajo del coste del capital, con un resultado neto en el que el capítulo financiero juega un papel destacado y con un mercado que ya está descontando crecimientos importantes en el BPA a partir de 2013 -sólo así se podría justificar un precio cercano a los 50 euros a partir de un BPA estimado de 2.45 para el año 2013-, no veo yo a la acción de Acciona rompiendo los 50 euros. ¿Pronóstico? Bajista.

Nota del Autor

El anterior artículo no supone recomendación de compra o venta alguna. Sólo refleja mi propia opinión sobre la compañía.

Pablo J. Vázquez es Doctor en Economía y especialista en Value Investing. Si estás interesado en la Bolsa y el Value Investing, puedes consultar todos los artículos del autor en su blog Value Street. Puedes suscribirte aquí para no perderte futuros artículos. También puedes seguirle en Twitter.