La rentabilidad obtenida por los grandes inversores en valor gana por goleada si se compara con la obtenida por el S&P 500 en diferentes periodos de tiempo a lo largo del siglo XX y XI. Según estudios recientes, las inversiones de Benjamin Graham, así como las obtenidas por algunos de sus seguidores como Warren Buffet, Peter Lynch, o Jim Rogers, han vapuleado las obtenidas por otros índices.

La técnica de Graham era el Value Investing (inversión en valor). Quienes confiaron su dinero al fondo de Benjamin Graham entre 1948 y 1976 (29 años) obtuvieron una rentabilidad de sus ahorros de un 11,4% anual, frente a la rentabilidad del 7% que obtuvo en ese mismo periodo el S&P 500.

Pero no han sido necesarios periodos tan prolongados para comprobar el éxito de esta técnica. Entre los años 1969 y 1980, el fondo capitaneado por Jim Rogers obtuvo una rentabilidad del 38% anual en sus inversiones. En ese mismo periodo el S&P 500 se revalorizó un 2,3%.

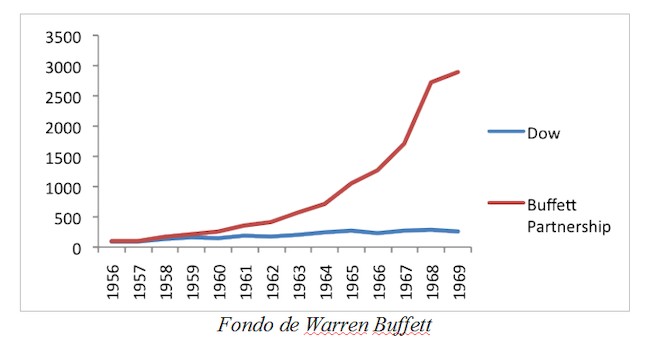

Uno de los inversores más conocidos es Warren Buffet. Su fondo ha logrado rentabilidades del 20,7% anual entre 965 y 2008, cuando en ese mismo periodo el S&P 500 se revalorizaba un 5,4%. Para hacerse una idea, si en 1968 hubiéramos confiado 10.000 dólares a Warren Buffett, hoy disfrutaríamos de 40 millones de dólares.

- Walter Schloss (1955-2003) ganó un 15,3% anual mientras que el S&P 500 se anotó un 7,20%

- Charles Munger (1962-1975) ganó un 19,8% anual mientras que el S&P 500 se anotó un 1,8%

- William J. Ruane (1970-2004) ganó un 16,60 anual mientras que el S&P 500 se anotó un 7,70%

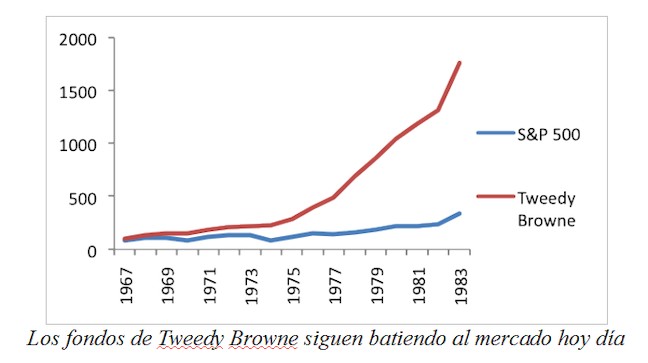

- Christopher H. Browne (1975-2008) ganó un 14,7% anual mientras que el S&P 500 se anotó un 7,6%

- John Neff (1964-1995) ganó un 13,7% anual mientras que el S&P 500 se anotó un 6,8%

- Mario Gabelli (1986-2008) ganó un 11% anual mientras que el S&P 500 se anotó un 6,5%

- Peter Lynch (1977-1990) ganó un 29% anual mientras que el S&P 500 se anotó un 8,6%

- John Tempelton (1954-1992) ganó un 14,5% anual mientras que el S&P 500 se anotó un 7,6%

- F. García Paramés (1993-2008) ganó un 15% anual mientras que el S&P 500 se anotó un 4,5%

Estas cifras reflejan como la inversión en valor, sin necesidad de batir al mercado todos los años (la rentabilidad obtenida por Charles Munger cayó entre 1972 y 1975), obtiene una rentabilidad acumulada mucho más lucrativa.

La clave de la inversión en valor reside en analizar el valor intrinseco de de las empresas cotizadas. La decisión de inversión no se fundamenta en una supuesta tendencia del mercado a corto plazo o en soportes o resistencias para el precio de una acción. Su planteamiento es analizar lo que una empresa vale de acuerdo a sus activos, cuota de mercado, conocimiento del sector, equipo directivo o valor de su marca; y comparar esta cifra con el precio de mercado que establece su capitalización bursátil. De esta manera, si una compañía esta infravalorada por el mercado es una inversión atractiva, porque a medio plazo su precio tenderá a acercarse a su valoración, si ésta se ha hecho de forma correcta. Eso sí, no es un tipo de inversión que asegure beneficios a corto plazo, aunque sí ha servido de base a algunos de los más exitosos gurús de la bolsa del último medio siglo, a juzgar por las cifras que ofrece el listado anterior.

Ahora el Value Investing está al alcance de su mano

La Escuela de Negocios Online de Madrid Manuel Ayau (OMMA) ha puesto en marcha con un notable éxito el Master en Value Investing y Teoría del Ciclo, cuya cuarta edición arrancará el próximo 14 de octubre y cuyo plazo de admisión aún está abierto para cualquier interesado. Para aprender los secretos de la inversión en valor y convertirnos en los gestores de nuestro propio dinero, obtener rentabilidades y navegar con el viento a favor en las tormentas de los ciclos económicos, OMMA pone a disposición de sus alumnos las mejores técnicas y los profesores más preparados, tanto en la teoría como en la práctica, ya que muchos de ellos ejercen como inversores en algunos de los fondos de inversión de mayor éxito en estos momentos.

Rellenando un sencillo formulario de admisión, enviando un correo electrónico a la dirección admisiones@ommayau.com o llamando al teléfono 91 278 10 42, cualquiera puede acceder al proceso de selección de este selecto curso de postgrado, apto para cualquier disciplina, y que ya ha cambiado la vida de muchos alumnos que gestionan con éxito sus ahorros.