Los ahorradores españoles (los que queden) están con la mosca detrás de la oreja. No se fían del entorno, algo que parece lógico tras cinco años de crisis. Y esa desconfianza está afectando mucho a la forma en la que mueven su dinero. De esta manera, casi un 62% afirman que su perfil inversor es "conservador" y sólo un 4% se definen como "dinámicos". En 2009, por ejemplo, estas cifras eran 26% y 4%.

Este lunes por la mañana, se presentaba el Barómetro del Ahorro del Observatorio Inverco, la patronal de las instituciones de inversión colectiva y fondos de pensiones. Sus conclusiones son claras. Se mire donde se mire, el ahorrador español ha cambiado de proceder durante la crisis.

No hablamos de una caída en las cifras absolutas, algo que podría parecer lógico tras cinco años de recesión. Lo que analiza este estudio es cómo la recesión ha modificado los hábitos de los españoles. Ya no quieren ni oír hablar de rentabilidad o riesgo; ahora manda la seguridad y la confianza. Al parecer, el batacazo de estos últimos cinco años nos ha hecho mucho más miedosos.

Las cifras

El informe de Inverco se ha realizado a través de 2.240 encuestas realizadas a través de internet a "ahorradores". Es decir, sólo han intervenido personas que pueden guardar parte de sus ganancias para el futuro. Quizás lo que más llame la atención es el cambio de perspectiva que los participantes tienen sobre sí mismos.

La primera pregunta iba dirigida a situarles en un perfil de ahorrador dentro de tres grandes categorías: conservador, moderado o dinámico. Los primeros son aquellos que tienen como objetivo principal de su inversión no perder dinero y, por lo tanto, sacrfican la rentabilidad para asegurar que no habrá pérdidas. Los llamados "dinámicos" son los que sitúan la rentabilidad como primer propósito, incluso aunque eso suponga números rojos a corto plazo o pasajeros.

Pues bien, en 2009, la división entre los tres perfiles era: 26% conservador, 57%  moderado y 17% dinámico. Cuatro años después, los porcentajes son 62% conservador (más del doble), 34% moderado y 4% dinámico.

moderado y 17% dinámico. Cuatro años después, los porcentajes son 62% conservador (más del doble), 34% moderado y 4% dinámico.

Habrá quién piense que es una mera cuestión terminológica. Vamos, que el pesimismo que nos rodea hace que quien hace cinco años se declaraba "moderado" ahora diga que es conservador. Pues no parece. Las demás cifras de la encuesta marchan todas en la misma dirección, la del miedo. Por ejemplo, cuando se les pregunta por las causas por las que ahorran, el 46% apunta a "tener un remanente para los imprevistos" (eran un 31% hace sólo dos años), mientras que los que alegan "razones fiscales" han pasado del 22% al 8%.

Del mismo modo, cuando miramos en qué están invirtiendo, puede verse un crecimiento de los productos más seguros. Así, mientras que sólo el 38,7% de los ahorradores tenía su dinero en depósitos bancarios en 2009; ahora son el 66%. Y también los planes de pensiones han visto un fuerte incremento, al pasar del 38,4% al 60% en cuatro años. Por su parte, la inversión en bienes reales (básicamente vivienda) casi ha desaparecido.

Y para el futuro no se esperan cambios. En 2014, los dos productos en los que los ahorradores prevén aumentar más sus posiciones son también depósitos y planes de pensiones.

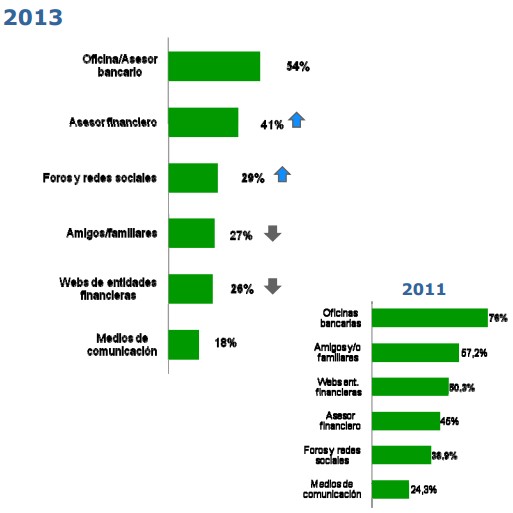

Visto lo visto en los últimos cinco años, parece que el ahorrador medio tiene la impresión de que ya no se puede fiar uno de nadie. A la pregunta de "en quién confiar" a la hora de invertir, todos los posibles asesores pierden respaldo. Los más castigados por esta ola de escepticismo son los empleados de las oficinas bancarias: en 2011, el 76% de los inversores afirmaba que les pedían consejo; una cifra que este año se sitúa en el 54% (eso sí, siguen siendo los primeros de la lista).

Lo mismo puede decirse de amigos/familiares (del 57 al 27%), webs de entidades financieras (del 50 al 26%) o medios de comunicación (del 24% al 18%). En esta dinámica de desconfianza, los asesores financieros salen algo reforzados. No porque no descienda el porcentaje de los que dicen fiarse de ellos (pasan del 45 al 41%) sino porque es la caída menos dura y pasan del cuarto al segundo puesto de la lista.

¿En quién confían a la hora de invertir? (Fuente: Inverco)