Si gana más de 150.000 euros al año es usted afortunado, aunque probablemente le habrá costado mucho, porque no es nada fácil conseguir esos ingresos. Según los datos de la Agencia Tributaria para 2011, hay menos de 75.000 personas en España en esa situación. Son apenas el 0,4% de los contribuyentes del IRPF, pero aportan más del 10% del total de los ingresos que la Hacienda pública obtiene por este impuesto. Y así seguirá siendo, porque los integrantes de este exclusivo club serán los únicos que saldrán de la legislatura pagando más IRPF que al comienzo

Según las cifras que el Ministerio de Hacienda ha ofrecido como acompañamiento a la nueva reforma fiscal presentada el pasado viernes, sólo aquellos que tengan unos rendimientos íntegros del trabajo superiores a los 100.000 euros pagarán más en 2016 por IRPF de lo que pagaban en 2011.

El Gobierno asegura que el contribuyente medio español acabará la legislatura (o iniciará la nueva, sería más preciso) pagando menos que cuando José Luis Rodríguez Zapatero salió del Palacio de la Moncloa. Sólo habrá un pequeño grupo de damnificados: los profesionales de alto poder adquisitivo, con sueldos de más de seis cifras. Estos pagarán un poquito más (0,47% más para los que ganen más de 100.000 euros y 1,67% para los que ganen más de 150.000 euros). Luego, los políticos españoles hablan de nueva economía, atracción del talento, fuga de cerebros, potenciación de la I+D+i, incrementar la productividad del trabajo o impulsar el empleo de alto valor añadido. Las palabras son muy bonitas; los incentivos, perversos.

¿Quién gana y quién pierde?

No es sencillo determinar cómo quedará cada contribuyente después de la reforma. Hay numerosas modificaciones que afectarán a cada familia según sus particulares circunstancias: cambios en los tramos, en los mínimos personales y familiares, en las reducciones por rendimiento del trabajo,... También hay novedades en el cobro de dividendos, en la tributación sobre el ahorro, en las ventajas fiscales para inquilinos y propietarios de pisos en alquiler o en las indemnizaciones por despido. En conjunto, para saber cómo queda cada uno, lo único que puede hacer un contribuyente es plantear la simulación entre lo que pagaría este año y lo que pagará en 2016. Y comparar ambas situaciones.

Sin embargo, sí se pueden hacer algunos apuntes. Para simplificar, analizaremos sólo los cambios que afectan a la parte general del IRPF y, aún más en concreto, a los rendimientos del trabajo.

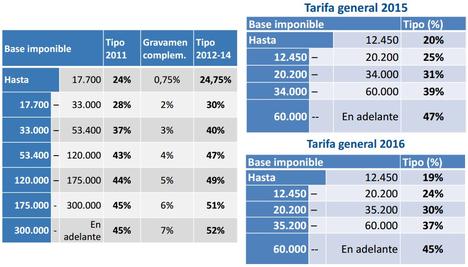

- Los nuevos tramos: la parte estrella de la reforma. El Gobierno pone encima de la mesa un cambio profundo (aunque no tan radical como algunos le proponían) en la estructura del impuesto. De siete tramos se pasa a cinco. De un tipo máximo del 52% a uno del 45% y de un tipo mínimo del 24,75% a uno del 19%. Para resumir de dónde veníamos en 2011 y hacia dónde vamos en 2016, quizás lo más claro sea analizar los siguientes tres cuadros proporcionados por Hacienda:

Como apuntamos antes, cada uno tendrá que hacer las cuentas en función de sus ingresos netos. Eso sí, hay que hacer una puntualización sobre una cuestión básica del IRPF. El porcentaje que aparece al lado de cada tramo sólo afecta a este tramo. Es decir, alguien que gane 25.000 euros en 2011 tenía un tipo marginal del 28%. Tras la reforma, en 2016, su tipo marginal será del 30%.

En un primer vistazo, podría pensar que sale perdiendo. Pero hay que recordar que sólo los últimos 4.000 euros (de los 20.200 a los 25.000) se paga al 30%. En los primeros 20.200 euros de su renta, los tipos que se le aplican son el 19% y el 24%, más bajos que los actuales y que los de 2011. Lo importante es el tipo medio (ver el último cuadro).

- Mínimos personal y familiar y reducción del rendimiento del trabajo: es una parte fundamental del impuesto de la que no se habla demasiado. Para las rentas medias y bajas, muchas veces es lo que determina en mayor medida el peso del tributo en relación a sus ingresos. De hecho, en las propuestas para un impuesto de tarifa única (flat tax), la clave reside en los mínimos exentos. Si estos están bien diseñados, un tributo con esta estructura puede ser muy progresivo.

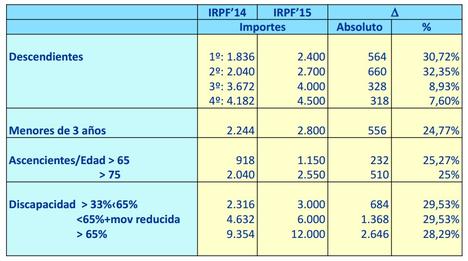

El Gobierno ha optado por subir todos los mínimos. El personal de 5.151 a 5.550 euros. Y los familiares por descendientes de 1.836 a 2.400 euros por el primer hijo y de 2.040 a 2.700 euros por el segundo. También suben para los demás hijos, para los menores de tres años, los ascendientes que vivan con el contribuyente y familias con dependientes discapacitados. El siguiente cuadro lo resume:

Pero además, hay cambios en la reducción que se aplica a los rendimientos del trabajo. Los mínimos personales y familiares se entiende que sirven para excluir la renta que se necesita para las necesidades básicas. Ese dinero no debe tributar y por eso se le aplica un tipo del 0%. En el caso de la reducción de los rendimientos del trabajo, hablamos de un concepto diferente. Lo que se hace con esta herramienta tributaria es reducir la base imponible, en teoría por los gastos en los que se incurre al trabajar.

En la situación actual, la reducción es de 4.080 euros para los ingresos de 9.180 euros e inferiores. Luego va reduciéndose esta cuantía hasta llegar a los 2.652 euros que se reducen los sueldos de 13.260 euros y superiores.

Ahora cambia por completo el diseño de esta herramienta. Se crea una nueva figura, 2.000 euros aplicables a todos los perceptores de rendimientos del trabajo en concepto de "otros gastos deducibles". A esto se le añade la reducción, que se minora ligeramente: será de 3.700 euros para los ingresos inferiores a 11.250 euros y se irá reduciendo hasta los 0 euros para los ingresos de 14.250.

No es sencillo de comprender. Pero podríamos poner el siguiente ejemplo: alguien con unos ingresos netos de 15.000 euros, ahora tiene una reducción del rendimiento del trabajo de 2.652 euros, por lo que se le queda un rendimiento neto reducido de 12.348 euros. Ahora, se queda sólo con esos 2.000 euros, que se aplican anteriormente, eso sí, como un gasto deducible, por lo que su nuevo rendimiento neto es de 13.000 euros. En Hacienda apuntan a que quedará más o menos igual que en la actualidad cuando a esa cantidad se le aplique el nuevo mínimo personal. Y que saldremos ganando por el nuevo tipo reducido del 19% para las cantidades inferiores a los 12.450 euros.

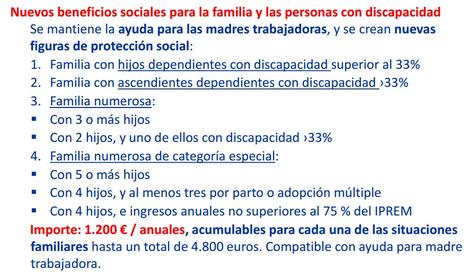

- Las ayudas para familias: el impuesto negativo que tanto le gusta a Montoro en realidad es una ayuda de 100 euros al mes para las familias con determinadas circunstancias. Hay hasta cinco categorías, las cuatro nuevas y la ya existente de madre trabajadora con hijo menor de tres años. Son acumulables, por lo que habrá quien llegue a obtener hasta 500 euros de la Hacienda pública en concepto de ayuda mensual. No serán muchos quienes alcancen esta cifra, pero sí habrá cientos de miles de hogares que puedan acogerse a una u otra opción.

- ¿Saldré ganando?: es la pregunta del millón. Y como apuntamos desde el principio, no es fácil responderla, aunque sí se puede apuntar a que la gran mayoría de los casos verán una reducción de la tributación por IRPF tanto respecto a la situación actual como a la de 2011, al menos en lo que hace referencia a la tarifa general (otra cosa es la base del ahorro).

El Ministerio ha ofrecido hasta ocho ejemplos, con diferentes ingresos, situaciones familiares y tipos de declaración. Sólo pueden servir como guía, porque está claro que el Gobierno escoge alternativas que le beneficien. Debajo pueden verse los dos cuadros para una renta de 25.000 euros (la renta media en España), tanto para un soltero como para una familia con dos hijos. En el documento adjunto, entre las páginas 24 y 29, hay seis ejemplos más para hacerse una idea.

- ¿Cuánto pagaré?: lo más importante para todos. El siguiente cuadro lo ha dado Hacienda con sus cuentas de cómo quedará cada contribuyente. Del 0% de los que ganen menos de 12.000 euros al 37,49% de los que tienen unos ingresos superiores a los 150.000 euros, los casos son muy diferentes. Pero dos cifras destacan por encima de todas las demás: el 0,47% y el 1,67% de l a esquina inferior derecha del cuadro. Sólo estos contribuyentes, según el Gobierno, pagarán más en 2016 de lo que pagaban en 2011.