La Gran Recesión ha animado el debate intelectual de forma significativa, alimentando la publicación de libros y estudios que aspiran a determinar las causas esenciales de la presente crisis. El último boom editorial lo han conseguido los profesores Charles W. Calomiris y Stephen H. Haber con su obra Fragile by design.

Este informe, publicado por la Universidad de Princeton, argumenta que "las crisis bancarias no solamente son sistémicas, sino también endémicas: uno de cada dos países ha sufrido una desde 1970 hasta hoy". No obstante, los autores advierten que las dificultades no se reparten por igual: "Hay países en los que las crisis son más recurrentes, y entre ellos están España y Estados Unidos".

Presentando el libro ante el Fondo Monetario Internacional, Haber y Calomiris han destacado que "países como Canadá no han sufrido ninguna crisis financiera de calado desde el año 1840 hasta hoy. Sin embargo, en el caso de Estados Unidos se han producido doce episodios de este tipo durante el periodo mencionado".

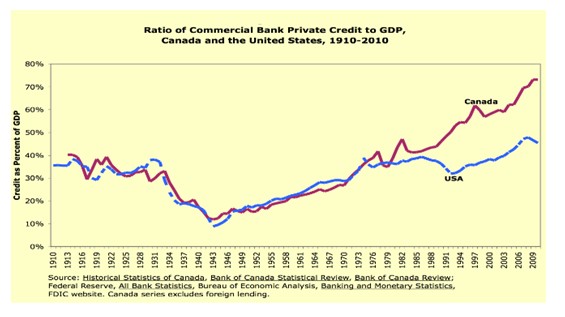

La regularidad canadiense se traduce en una evolución más ordenada del crédito. En el país gobernado por Stephen Harper, la ratio de crédito comercial privado alcanza el 70% del PIB, muy por encima del 40% en el que se mueve Estados Unidos. La gran divergencia entre ambos casos se produjo después del fin del sistema monetario pactado en Bretton Woods, ya que hasta la década de los 70 el desempeño era similar en ambos casos.

El país en el que el sistema financiero ha concedido un mayor nivel de crédito comercial al sector privado es Suiza: la media registrada desde 1990 hasta la actualidad llega a más del 160%. El top 5 lo completan Chipre, Reino Unido, Luxemburgo y Nueva Zelanda. "En comparación, la financiación bancaria es mucho más modesta en países emergentes: 32% del PIB en los de mayor ingreso, 29% en los de ingreso medio y 12% en los menos desarrollados", apuntan los autores.

Los 7 magníficos

En opinión de Haber y Calomiris, "hay solamente siete países que, durante todo el periodo estudiado, se han mantenido ajenos a los vaivenes bancarios. En Asia tenemos a Singapur y a Hong Kong, dos ejemplos de buen desempeño a lo largo de los años. También en Europa hay dos casos de éxito: Chipre y Malta. La lista la completan Australia, Canadá y Nueva Zelanda".

El caso chipriota resulta llamativo, ya que el buen comportamiento observado por los autores durante el largo periodo histórico estudiado no ha sido suficiente para detener la difícil situación de estrés financiero que se desarrolló en la primera mitad de 2013, cuando los bancos de este pequeño país tuvieron que aceptar un proceso de bail-in para evitar la quiebra.

Los pilares de la estabilidad

La pregunta que pretende responder Fragile by design es una que a menudo escuchamos en todo tipo de debates económicos: si las finanzas son tan importantes para garantizar el crecimiento, ¿por qué es tan difícil encontrar sistemas bancarios estables y eficientes?

La respuesta que ofrece el libro es que "la política suele "contaminar" el sistema, minando el respeto por los derechos de propiedad y complicando el negocio bancario. Como consecuencia, cada país tiene el sistema financiero que merece, de acuerdo con sus instituciones políticas".

Según Haber y Calomiris, "la relación entre banca y política está marcada por conflictos de interés inherentes. Por un lado, los políticos piden dinero prestado a las entidades; por otro lado, recurren a ellas para obtener financiación. Cuando se alcanzan escenarios de crisis, se socializan las pérdidas para mantener el apoyo político de los depositantes. En suma, esto hace que los bancos sean los socios implícitos de los actores gubernamentales, por lo que el "juego" financiero se determina de acuerdo al marco político y no a la eficiencia económica".

En este sentido, ambos subrayan que "dicho "juego" financiero está pautado por las restricciones que introducen los políticos: limitan la competencia, fijan el precio del dinero, deciden quién asume las pérdidas cuando las entidades entran en dificultades… En última instancia, más que discutir sobre si hace falta más o menos regulación, lo verdaderamente determinante es la diferencia entre un mayor o un menor grado de injerencia política en el sistema".

Una taxonomía de regímenes financieros

En línea con los aspectos anteriores, Fragile by design diferencia dos grandes tipos de regímenes financieros:

- Autocracia: se produce cuando el sistema bancario está centralizado o manejado por grupos oligárquicos.

- Democracia: puede llevar a un marco liberal, marcado por la competitividad bancaria, o a un escenario populista, en el que la inestabilidad es mayor. Gran Bretaña sería un ejemplo de lo primero, mientras que Estados Unidos sería una referencia de lo segundo.

Como explican los autores, "es posible pasar de un paradigma a otro. Por ejemplo, México o Brasil han pasado de una banca poco competitiva hasta mediados de los 90 a un paradigma algo más dinámico. La derrota de la inflación ha ayudado mucho a este cambio, pero seguimos encontrando muchos obstáculos. Por ejemplo, tres de los cinco mayores bancos brasileños son estatales".

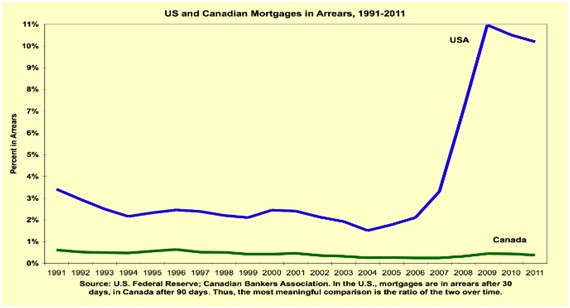

Del mismo modo, países como Estados Unidos muestran que la tensión entre liberalismo y populismo siempre está presente, con la profundización de la segunda corriente como fuente de inestabilidad bancaria. Un ejemplo de esto lo tenemos en la gráfica que sigue, que compara la dificultad para la devolución de préstamos hipotecarios en Canadá y Estados Unidos. Para 1991-2011, el país del Tío Sam ha experimentado un salto del 3,5% al 10%... mientras que el vecino del Norte se ha mantenido en niveles que no llegan al 1%.