No han pasado ni tres meses desde que el Banco Central Europeo (BCE) aprobó su última ronda de estímulos monetarios -con rebaja de tipos, interés negativo en los depósitos bancarios y un nuevo manguerazo de liquidez a la banca de la zona euro- y el presidente de la institución acaba de avanzar la posibilidad de nuevas medidas a corto plazo.

Mario Draghi se mostró el pasado viernes "confiado" en que los estímulos monetarios anunciados en junio "ofrecerán el planeado impulso a la demanda" y recalcó que la institución está "preparada" para adoptar medidas adicionales.

Durante su intervención en la reunión de banqueros centrales de Jackson Hole (Wyoming), Draghi subrayó que en el contexto actual de "débil recuperación" en la zona euro "los riesgos de hacer demasiado poco superan los de hacer demasiado" en materia de política monetaria.

Aunque eludió comentar la posibilidad de emplear un programa de compra de bonos similar al adoptado por la Reserva Federal (Fed) de inyección de liquidez (Quantitative Easing), dejó abierta la posibilidad si se consolida por un tiempo prolongado la baja inflación.

Sus palabras se han traducido de inmediato en un nuevo rally en el mercado de deuda europea. Desde el pasado lunes, la rentabilidad del bono español a diez años ha registrado nuevos mínimos históricos, por debajo del 2,3%, y con la prima de riesgo en el umbral de los 130 puntos básicos. Esta racha ha continuado este martes con la subasta celebrada por el Tesoro, en donde ha logrado colocar letras a tres y nueve meses a un interés cercano al 0%, el más bajo de la historia.

Nuevo rally en el mercado de deuda

El Estado español no es el único que se ha beneficiado de este creciente apetito inversor por deuda pública. La rentabilidad de los bonos a dos años se ha hundido hasta registrar tasas negativas en Alemania, Finlandia, Austria, Holanda, Irlanda y Bélgica, mientras que la deuda de Portugal también se situó en mínimos históricos.

Esta drástica y generalizada caída tiene muy poco que ver con la mejora de la solvencia soberana o la corrección de los graves desequilibrios estructurales que aún presenta la economía de la zona euro, y todo con la política monetaria expansiva de la banca central, especialmente del BCE.

No es algo nuevo. Los manguerazos masivos a la banca de la zona euro se han traducido en una compra desmesurada de deuda pública por parte del sistema financiero durante la crisis, en lugar de la pretendida reactivación del crédito hacia el sector privado, debido a la menor solvencia de familias y empresas, la relativa seguridad de esta inversión frente a otro tipo de operaciones en un contexto de grave debilidad económica y elevadas tasas de paro, así como la baja rentabilidad de otros activos.

Es el conocido carry trade (arbitraje de tipos): la inyección ilimitada de liquidez del BCE a la banca, y la gran flexibilidad de la entidad monetaria a la hora de aceptar como garantía activos de mayor riesgo, permite a las entidades europeas aumentar su demanda de deuda pública sacando beneficio del arbitraje de tipos. Los bancos piden dinero a corto plazo al BCE a un tipo de interés casi nulo e invierten ese dinero en bonos a una rentabilidad mayor, al tiempo que emplean dichos activos como colateral (aval) para acudir a la ventanilla del BCE en busca de más liquidez.

Tal y como señalan los analistas de La Caixa, "la amplia liquidez ha permitido una evolución estable de la renta fija [...] Estas pautas siguen descansando en un factor clave: las políticas expansivas de los bancos centrales. Para el otoño se esperan anuncios importantes tanto de la FED como del BCE".

La abundante liquidez existente, dirigida en buena parte hacia la deuda soberana, está desvirtuando el mercado de bonos, abaratando con ello la financiación de los gobiernos hasta niveles nunca vistos. Tanto es así que en determinados tramos de deuda europea, los inversores están incluso dispuestos a pagar con tal de hacerse con algo de papel ante la perspectiva de que su precio (que cotiza de forma inversa a la rentabilidad) siga subiendo a corto y medio plazo.

Basta observar cómo la banca de la zona euro ha comprado cerca de 600.000 millones de euros en bonos desde el estallido de la crisis, especialmente desde finales de 2011, momento en el que BCE abrió de par en par su ventanilla de liquidez con préstamos a más largo plazo y tipos irrisorios, en una operación muy similar a la anunciada el pasado junio.

Basta observar cómo la banca de la zona euro ha comprado cerca de 600.000 millones de euros en bonos desde el estallido de la crisis, especialmente desde finales de 2011, momento en el que BCE abrió de par en par su ventanilla de liquidez con préstamos a más largo plazo y tipos irrisorios, en una operación muy similar a la anunciada el pasado junio.

Sin embargo, ésta no era el objetivo anunciado por el BCE. La reducción de los tipos de interés hasta mínimos y los grandes estímulos monetarios se aprobaron para, en teoría, reactivar el crédito hacia el sector privado y, de este modo, impulsar el crecimiento y la creación de empleo en los países más débiles. Nada de esto ha pasado, tal y como avanzó Libre Mercado.

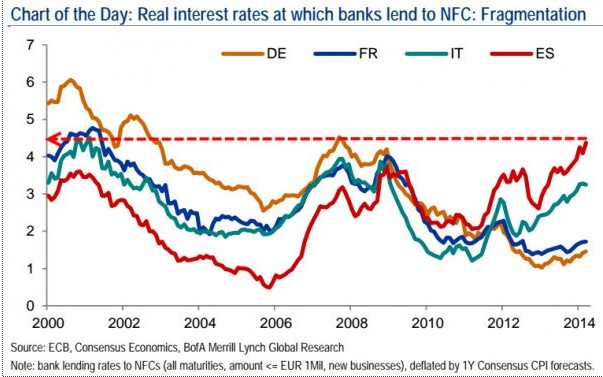

Más allá de la débil demanda de crédito por parte del sector privado, como consecuencia del necesario proceso de desapalancamiento que ha protagonizado en los últimos años, el coste real de la financiación a empresas no financieras se mantiene en niveles muy elevados en la periferia europea, reflejando así la escasa solvencia que, en términos generales, siguen presentando los países del sur de Europa.

Así pues, el escaso crédito existente, lejos de dirigirse hacia la economía productiva, corre a raudales hacia el sector público, alimentando con ello una peligrosa burbuja de deuda, tal y como advirtió recientemente el Banco de Pagos Internacionales -el banco de los bancos centrales-.

El BCE lleva siguiendo la misma política monetaria desde el inicio de la crisis, inyectando, de una u otra forma, liquidez en el sistema financiero para que el crédito vuelva a crecer, pero la raíz de la crisis no estriba en falta de liquidez sino en un problema de solvencia.

El crédito no volverá hasta que vuelva a existir demanda solvente en los países más débiles de la zona euro. Mientras, el mercado de deuda europeo se parece cada vez más al japonés, tal y como se observa en el siguiente gráfico -evolución del bono nipón a 10 años desde 1987 y del alemán al mismo plazo desde 2004-.