"El BCE hará todo lo necesario para sostener el euro. Y, créanme, eso será suficiente". Desde que el presidente del Banco Central Europeo (BCE), Mario Draghi, pronunció aquellas palabras mágicas en el fatídico verano de 2012, cuando el mercado descontaba la desintegración de la Unión Monetaria debido a la quiebra de varios de sus miembros, la fuerte presión que sufría la deuda pública periférica se ha ido relejando de forma progresiva, hasta el punto de que la mayoría de estados que conforman el euro, incluyendo los más débiles y vulnerables, se financian al coste más bajo de su historia. Normal, si se tiene en cuenta que el mensaje de Draghi significaba, básicamente, que el BCE compraría cantidades ilimitadas de deuda soberana en caso de que fuese necesario.

Su inesperado anuncio se materializó, posteriormente, en el denominado OMT, el nuevo plan de compras masivas de deuda pública, cuyas dudas jurídicas acaban de ser despejadas, al menos en parte, por el Abogado General del Tribunal de Justicia de la UE.

Ahora, todo apunta a que el programa de flexibilización cuantitativa (QE) empezará a rodar a partir de este jueves, puesto que analistas e inversores dan por hecho que Draghi anunciará las características concretas del plan tras la reunión del consejo del BCE.

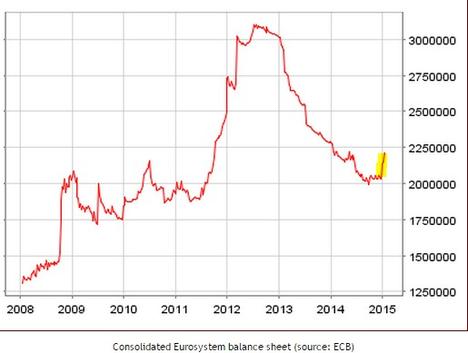

La cantidad que se baraja oscila entre los 500.000 y 600.000 millones de euros, a un ritmo de unos 50.000 millones al mes. El BCE ya anunció hace meses que su objetivo es que incrementar su balance hasta los 3 billones de euros, el nivel alcanzado en 2012, para combatir la temida deflación y estancamiento económico que sufre la zona euro. Así pues, el organismo monetario necesitaría adquirir unos 800.000 millones de euros en activos para alcanzar dicho umbral. Este programa de compras, unido a la última ronda de estímulos aplicada en los últimos meses, serviría para cubrir ese margen.

Pero, más allá de la cuantía, el tipo y la calidad de los activos que serán objeto de compra, una de las cuestiones clave será si, finalmente, existe o no mutualización de deuda. Es decir, si el riesgo que conlleva ese tipo de adquisiciones por parte del BCE (en caso de impago de un estado o depreciación del activo) se repartirá o no entre todos los estados miembros.

Una mutualización, tal y como reclaman numerosos analistas, implicaría diluir la responsabilidad de uno u otro estado concreto entre todos los socios del euro, implantando con ello una financiación indirecta entre países por la puerta de atrás. El BCE baraja, en principio, tres alternativas en cuanto al reparto de riesgos:

1. En función del capital social del BCE:

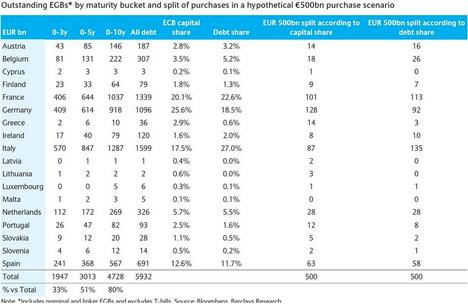

El importe total de los activos comprados se reparte en función del porcentaje que tiene cada país en el capital social del BCE. La parte que corresponde a Alemania, por ejemplo, asciende al 26% del capital y en el caso de España al 12%.

Así pues, tal y como refleja el siguiente gráfico, la entidad destinaría el 26% del programa a la compra de bonos alemanes (128.000 millones de euros), el 12% a deuda española (63.000 millones), y así sucesivamente, siempre y cuando la cuantía total del plan ascienda a medio billón de euros.

2. Cada país, responsable de su deuda:

La segunda opción que está sobre la mesa es imitar el esquema que se aplica a la asistencia urgente de liquidez (ELA, por sus siglas en inglés), según el cual el banco central de cada país podría comprar una cantidad determinada de deuda pública nacional (no más del 25% del total del saldo total de cada estado, según algunos analistas), asumiendo con ello el riesgo derivado de dichos activos.

No se mutualizaría la deuda. El Banco de España compraría bonos españoles, hasta un determinado límite, y en caso de problemas o impago, las pérdidas serían asumidas por dicha entidad y, por tanto, por los contribuyentes españoles, en última instancia. Es decir, cada cual se hace cargo d ellos suyo.

3. Mutualización, pero limitada:

La tercera opción consistiría en aplicar una combinación de los dos puntos anteriores. Todos los socios compartirían el riesgo de la deuda, pero sólo hasta una cierta cantidad. Por ejemplo, el riesgo de los primeros 250.000 millones de euros en compras se repartiría entre todos los socios (método 1), y de los 250.000 restantes se haría cargo cada banco central de forma particular (método 2).

De este modo, los bancos centrales nacionales serían responsables de, al menos, la mitad de las posibles pérdidas que se puedan derivar de la compra de bonos emitidos por cada país.