La probabilidad de que Grecia acabe abandonando el euro aumenta conforme pasa el tiempo sin que Atenas y la troika (Comisión Europea, Banco Central Europeo y Fondo Monetario Internacional) alcancen un acuerdo para renovar el plan de rescate heleno, cuya vigencia expira el próximo 28 de febrero.

El ministro griego de Finanzas, Yanis Varufakis, confirmó el lunes que se presentará en la reunión del Eurogrupo del próximo miércoles con una propuesta para lograr un acuerdo puente que permita a Grecia aguantar hasta que se haya sellado un nuevo contrato con sus acreedores, por lo que reiteró que su Ejecutivo no solicitará la extensión del actual rescate.

"Desafortunadamente, lo que se llama medicina es un veneno (...) y lo peor de todo es que el doctor lo sabe", apuntó. En este sentido, Varufakis afirmó que el final de la crisis "no vendrá por decir sí a otro programa [...] Lo cierto es que este programa estaba destinado a fracasar sin importar quién lo implementara".

No obstante, el ministro griego de Finanzas subrayó que su Gobierno no pretende desandar el camino recorrido y expresó el compromiso del Ejecutivo para mantener el superávit primario. "No haremos ningún movimiento que haga descarrilar el presupuesto, ningún movimiento que reduzca el superávit primario del nivel del 1,5%", añadió.

Berlín, por su parte, mantiene su postura intacta, a la espera de la crucial reunión del miércoles. El Gobierno alemán reiteró este lunes que espera que Atenas presente al Eurogrupo "propuestas concretas", pero que su posición "no ha cambiado": el actual rescate se debe cerrar "de forma ordenada y como está acordado".

En rueda de prensa, la portavoz del Ministerio de Finanzas Marianne Kothé, rechazó comentar el programa de gobierno presentado el domingo por el primer ministro griego, Alexis Tsipras, cuya exposición ha desatado, una vez más, el pánico en el mercado heleno, y pidió esperar a que Grecia detalle sus propuestas esta semana, primero en la reunión del Eurogrupo y después en el Consejo Europeo del jueves y viernes.

¿Y si no se llega a un acuerdo?

Sin embargo, tal y como ya aconteció en 2012, los analistas empiezan a barajar los posibles escenarios que podría dibujar la salida del euro por parte de Grecia. A continuación, se resumen algunas claves: ¿cómo sería la ruptura?, ¿qué efectos tendría sobre la economía helena?

Si la troika congela los fondos del rescate al Estado griego y el Banco Central Europeo (BCE) cierra el grifo a la banca del país, el efecto inmediato sería doble:

1. El Estado no podría recapitalizar su banca y, puesto que el BCE tampoco podría prestar liquidez, numerosas entidades quebrarían, tendrían que cerrar sus puertas y los depositantes perderían su dinero. La gente, al ver que el sistema financiero es insolvente, acudiría en masa a sus entidades a retirar su dinero. Se desata el pánico bancario y, para controlarlo, Atenas se vería obligada a decretar un corralito, impidiendo que la gente saque su dinero del banco.

2. El Gobierno heleno no podría gastar más de lo que ingresa. El mercado hace tiempo que le cerró de par en par el grifo de la financiación y, sin fondos europeos, el Estado se vería obligado a reducir su gasto de forma drástica. Básicamente, el Gobierno dejaría de pagar sueldos, servicios y pensiones públicas en euros.

Ante tal situación, es posible que emita pagarés, como hizo Argentina meses antes del gran corralón, cuando se decidió desligar el peso del dólar (devaluación). Sin embargo, tales pagarés carecerían de fiabilidad, es decir, la gente no los aceptaría como forma de pago, y si lo hace lo haría con descuentos muy sustanciales (un 70%, por ejemplo), al tratarse de un papelito con una alta probabilidad de no ser cobrado nunca.

El poder adquisitivo de los griegos se desplomaría, la inflación se dispararía y el empobrecimiento sería generalizado, ya que el valor nominal de esos pagarés sería muy inferior al real (un 70% menos). El caos social y económico estaría servido y, para salvar la situación, Grecia abandonaría el euro para empezar a emitir su propia moneda (regresaría al dracma).

¿Cómo saldría del euro?

Los pasos resumidos para salir del euro serían, muy posiblemente, los siguientes, según las experiencias pasadas de desintegración monetaria:

- La salida del euro se anunciaría en fin de semana -con los mercados cerrados-; se aprobaría la ley de reintroducción del nuevo dracma; se impondría un control de capitales y, probablemente, uno o dos días -lunes y martes- de vacaciones bancarias (bancos cerrados).

- A continuación, se llevaría a cabo la redenominación de todos los depósitos bancarios -meros apuntes contables- de la noche a la mañana (los euros depositados se convierten en dracmas devaluados).

- Dado que sería imposible reemplazar inmediatamente los euros en circulación (dinero en metálico) por dracmas, primero se marcaría el dinero viejo -euros- para, posteriormente, reemplazarlo por dracmas y, finalmente, proceder a despojar (desmonetizar) a los euros marcados de su estatus de moneda de curso legal -con capacidad de extinguir las deudas-.

- Por ello, el control de capitales se mantendría durante algunos meses para evitar que los euros salgan de Grecia.

- Una vez completada la conversión, el Banco Central heleno recuperaría su plena autonomía monetaria (emisión de moneda y fijación de tipos de interés).

-

Para establilizar el tipo de cambio y evitar la gran depreciación del nuevo dracma, Grecia mantendría el control de capitales durante un período de tiempo indeterminado -meses o años-.

¿Qué efectos tendría?

Y, una vez adoptada la decisión de abandonar el euro, ¿qué pasaría? Posiblemente, lo siguiente:

- Grecia convertiría en dracmas las deudas contraídas bajo las leyes griegas, mientras que las deudas emitidas bajo leyes y tribunales extranjeros -bonos privados o públicos emitidos en las plazas de Nueva York o Londres- continuarían pagándose en las monedas en las que se contrajeron (euros).

- La deuda pública de Grecia emitida bajo ley local se saldaría en dracmas devaluados. La redenominación en dracmas no se consideraría legalmente un impago, pero así sería calificado por los mercados y las agencias de calificación, con lo que Grecia continuaría excluida de la financiación internacional.

- Las empresas helenas no podrían pagar sus deudas externas en euros con dracmas devaluados, por lo que se dispararía el número de quiebras e insolvencias.

- Los ahorradores griegos saldrían a la calle a manifestarse por la disminución de sus ahorros, ya que quedarían denominados en una moneda devaluada -perderían hasta el 50%, quizás más-. Todo lo contrario que los deudores, los grandes beneficiados, ya que verían cómo disminuye la carga real de sus deudas. El malestar social bien podría terminar en un gran caos político.

-

Si pese a abandonar el euro, Atenas no consiguiera reducir su déficit, seguiría imprimiendo dracmas para pagar salarios y proveedores, y eso dispararía la inflación... Con el riesgo de caer en la hiperinflación, como aconteció en la propia Grecia en 1944.

Otras rupturas monetarias

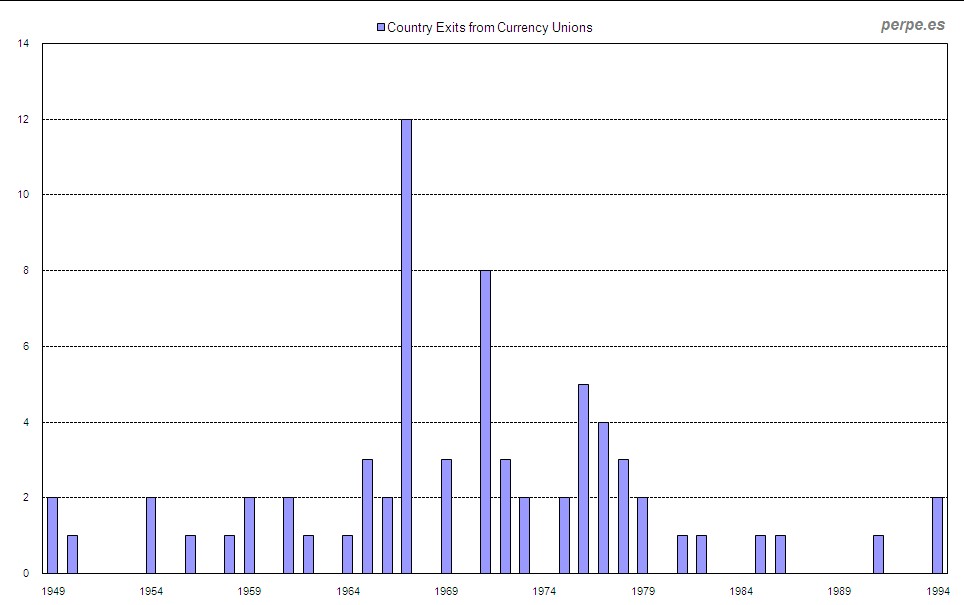

La salida de Grecia del euro no sería algo excepcional. Los casos de ruptura monetaria han sido frecuentes a lo largo de la historia. Y no hace tanto tiempo. Basta retroceder medio siglo para contabilizar decenas de desintegraciones monetarias, tal y como recoge el blog de Perpe.

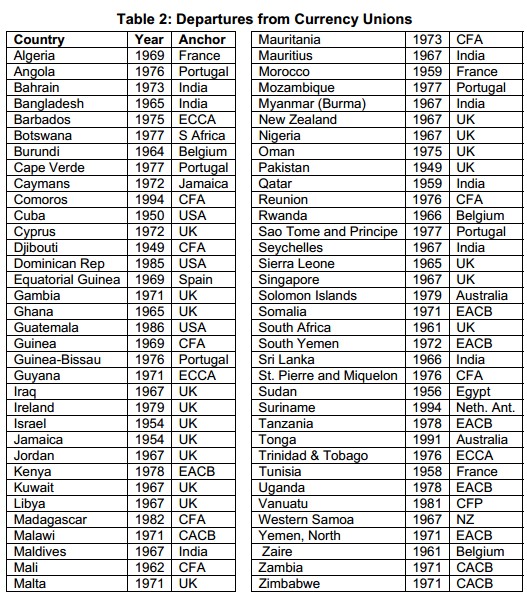

En la siguiente tabla se recogen los casos concretos de ruptura desde mediados del siglo XX.