"Hablar de bonos de deuda soberana que paguen un tipo de interés negativo sonaba a unicornio hasta hace poco, pero esa situación está cambiando en Suiza, Alemania, Dinamarca y otras economías europeas". Así arranca el estudio que PIMCO ha preparado para analizar este escenario tan peculiar en los mercados de deuda pública.

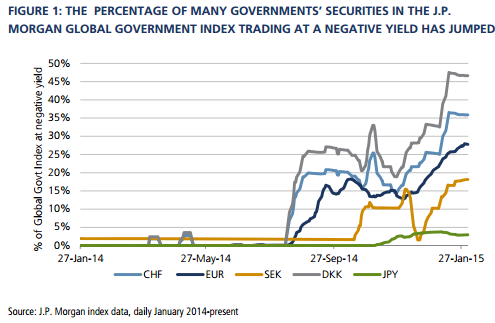

De acuerdo con un informe que JP Morgan ha dedicado a esta cuestión, cerca del 30% de la deuda emitida por los países de la Eurozona está registrando rentabilidades negativas. La cifra es aún mayor en el caso de Suiza (35%) o Dinamarca (40%). Algo más bajo es el porcentaje registrado en Suecia (18%), mientras que en Japón la cifra es mucho más modesta (3%).

PIMCO entiende que hay diferentes razones por las que la deuda pública de la Eurozona está moviéndose en umbrales de rentabilidad inferior al 0%.

- En primer lugar, las agresivas políticas monetarias aplicadas desde hace años por los bancos centrales.

- En segundo lugar, el temor a un deterioro de la economía europea, lo que explicaría el giro hacia títulos de menor riesgo.

- En tercer lugar, el "efecto imitación" que conduce a muchos inversores a tomar posiciones en deuda pública como comportamiento de inercia y de consenso.

- En cuarto lugar, PIMCO habla de la confluencia puntual de diferentes estrategias de inversión que, puntualmente, están confluyendo de forma más pronunciada.

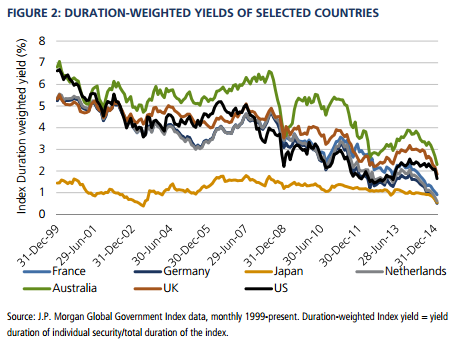

Eso sí: recurriendo, de nuevo, al informe de JP Morgan podemos comprbar que la duración media de las emisiones está experimentando una espiral decreciente a lo largo del tiempo. Lo vemos en la gráfica siguiente, que analiza el periodo comprendido desde finales de 1999 hasta hoy:

El "miedo a la deflación"

De acuerdo con la entidad, el miedo a la deflación es un factor adicional que explica el interés por títulos que cotizan por debajo del 0%. Siguiendo dicho razonamiento, una caída de los precios del -1% comparada con una rentabilidad negativa del -0,5% permite un retorno positivo en términos reales.

En cualquier caso, como explica Brett Pybus desde BlackRock, "hay inversores que, simple y llanamente, están dispuestos a pagar el precio que acarrea la tenencia de estos obligaciones. Lo hacen porque buscan seguridad".

Consecuencia del QE de Draghi

Según explica Edward Hugh, autor de Adiós a la crisis, "que hayamos llegado a este punto tiene mucho que ver con las políticas de expansión cuantitativa (QE) aplicadas por el BCE. Por mucho que lo nieguen, estas medidas buscan debilitar el Euro bajo el argumento de que esto estimulará las exportaciones y encarecerá los precios".