La decisión del nuevo equipo de Gobierno del Ayuntamiento de Madrid de dejar de pagar a las agencias de rating por calificar su deuda no tiene precedentes en España ni tampoco en el caso de las grandes capitales europeas.

Según los responsables de Economía del consistorio madrileño, el superávit presupuestario que tiene en este momento Madrid hace que no sea necesario emitir nueva deuda y, por tanto, tampoco es necesario pagar los honorarios que cobran las dos agencias que hasta ahora calificaban la deuda de Madrid: Standard & Poor’s y Fitch Ratings.

En este sentido, la decisión tomada podría enmarcarse como una medida acertada dentro de un plan creíble de reducción del gasto público y consolidación presupuestaria para lograr el control de la deuda. Sin embargo, existen múltiples razones que evidencian lo contrario: hasta qué punto esta decisión puede salirle muy cara al contribuyente madrileño tanto actual como futuro.

La situación financiera de Madrid

A día de hoy, el Ayuntamiento de la capital de España goza de una situación financiera mejor que la que tenía en 2008. A cierre del año 2014, las cuentas de Madrid cerraron con un superávit presupuestario en el entorno de 1.200 millones de euros tras aplicar varios planes de reducción de gasto y aumento de ingresos.

Gracias a este superávit y los anteriores desde 2012, la deuda del Ayuntamiento de Madrid se ha reducido en casi 1.500 millones de euros en dos años desde el máximo que marcó en 7.429 millones de euros. De seguir un superávit superior a los 1.000 millones de euros, la deuda se situaría por debajo de los 5.000 millones de euros para 2016 y, por tanto, la posibilidad de cumplir con el objetivo legal de un endeudamiento máximo del 110% sobre sus ingresos.

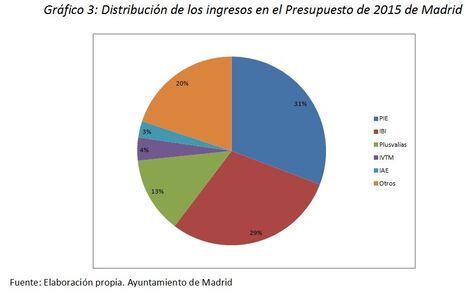

Sin embargo, el mantenimiento del superávit en las cotas actuales es ciertamente complicado a la luz de las previsiones de ingresos y gastos para el cierre de 2015. Según el Presupuesto de 2015, el incremento de casi un 2% en la Participación en Ingresos del Estado (PIE) no compensa la caída del resto de los ingresos, especialmente del Impuesto de Bienes Inmuebles (IBI), cuya recaudación caerá un 3,5%.

Con ello, el total de ingresos del Ayuntamiento se reducirá más de un 26% en este ejercicio fiscal, mientras que los gastos presupuestados se prevé que caigan un 24%. Esta cifra está sujeta a las decisiones de política económica del nuevo Consistorio, ya que puede disponer de créditos de otras partidas presupuestarias para aumentar el gasto y, por tanto, poner en peligro el mantenimiento del superávit.

La conservación del superávit es la variable clave no sólo para el control de la deuda, sino, sobre todo, para no tener que acudir al crédito ordinario o a la emisión de títulos de renta fija.

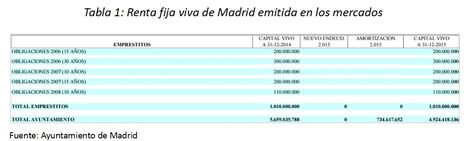

Los 5.968 millones de euros de deuda (ajustada por Protocolo de Déficit Excesivo) que tiene el Ayuntamiento a cierre de 2014 están principalmente comprometidos con bancos y mecanismos como el Fondo de Pago a Proveedores (77,88% del total), mientras que la deuda emitida a través de bonos y obligaciones apenas llega a 1.010 millones de euros (16,92% del total).

Concretamente, la mayor parte de la deuda del Ayuntamiento (donde también se computa la deuda de la Empresa Municipal de la Vivienda y el Suelo o la de la Empresa Municipal de Transportes, aunque luego toda esta deuda no figure dentro del consolidado de las Corporaciones Locales) está comprometida a largo plazo, teniendo que afrontar a corto plazo un vencimiento de 115,57 millones de euros.

En el caso de la deuda en circulación en forma de bonos y obligaciones, los títulos emitidos tienen un período medio de maduración de 18,3 años y un coste medio de la deuda del 4,35%. El primer vencimiento en los próximos años será de 200 millones de euros en 2017, siempre y cuando no se amortice anticipadamente alguna de las cinco emisiones realizadas entre 2006 y 2008.

Esta distribución de la deuda del Ayuntamiento se esgrime como otro de los argumentos por parte del equipo de Gobierno para dejar de pagar a las agencias de rating. Puesto que la mayor parte de la deuda existente está comprometida con bancos y el FFPP, ¿para qué pagar rating por sólo el 17% de la deuda que está emitida en bonos?

Las consecuencias de no tener rating

Aunque parezca que no es necesaria la asignación de un rating -a la luz de los datos anteriores- sí lo es (y mucho) para acceder al mercado no sólo de deuda, sino también para pedir un crédito a un banco o a varios si se opta por el método de deuda sindicada. En toda operación de financiación, la parte prestamista exige una serie de avales o garantías a la parte que pide prestado para asegurarse del repago del crédito que le va a conceder.

Esto, en mercado, se traduce en un sistema de calificación crediticia o examen sobre la solvencia del que pide prestado, en este caso, la entidad que emite un bono y que quiere sacarlo al mercado para obtener financiación. En este sentido, la labor de examinar la solvencia del emisor la llevan a cabo las denominadas "agencias de rating", las cuales son pagadas a instancias del emisor.

Más allá de las posibles vías de reforma del sistema de rating, su papel tanto antes como durante la crisis financiera de 2007 o el establecimiento de nuevos métodos como el de "rating dual" que defiende la agencia china Dagong, hoy por hoy pocos fondos de inversión y casi ninguna entidad financiera compran bonos o conceden créditos a institucionales que no tienen rating. En aquellos casos en que sí lo hacen, aplican una prima de riesgo, con lo cual encarecen el coste del crédito pedido.

Especialmente estricto es el caso de los fondos UCITS (con pasaporte europeo) donde la gran mayoría de las políticas de inversión prohíbe la compra de títulos que carezcan de rating (o aquellos que, aun teniendo rating, estén al nivel de "bono basura"), más aún si el vehículo es un fondo de pensiones o una estructura ofrecida por una compañía de seguros. En este sentido, la deuda del Ayuntamiento de Madrid, que antes estaba calificada por Standard & Poor’s como BBB/A-2, pasa a tener el mismo rango que productos derivados complejos y estructuras que no tienen rating.

Prescindir de los servicios de las agencias de rating no sólo tiene consecuencias sobre el 17% de la deuda emitida en forma de bonos. También afecta al otro 77% que está comprometida con bancos y la Hacienda Pública, ya que tampoco sería posible hacer un examen de los créditos y compromisos financieros adquiridos a través de técnicas como el "scoring" de crédito.

Esto último es especialmente importante en empresas e instituciones de mediano y pequeño tamaño que quieren rebajar los costes de financiación a través de la negociación con consorcios de bancos. Si, en algún momento, se produce una refinanciación de todos o parte de los créditos contraídos por la ciudad de Madrid, tendrá que enfrentarse a un coste superior dada la imposibilidad de saber la calidad de cada uno de los préstamos.

Por último, falta una derivada ciertamente importante, más aún en el contexto de política monetaria actual. Un bono municipal sin rating queda fuera del programa de compras del Banco Central Europeo (BCE), al igual que las titulizaciones que se hayan hecho con créditos concedidos al Ayuntamiento de Madrid.

En otras palabras: si un banco quiere obtener más dinero del BCE, no podrá utilizar como colateral ni los bonos de Madrid que tenga en cartera ni tampoco las titulizaciones ("paquetes" de créditos que pueden ser reales o hipotecarios) que haya hecho con los créditos concedidos a Madrid, por mucho que hubieran sido catalogados como de "máxima calidad" en el momento en que se emitieron.

De esta forma, bancos como BBVA, Santander, Bankinter, Bankia o Caixabank, tendrán que anotar en sus balances una pérdida correspondiente al nuevo valor de mercado de la deuda de Madrid.

Conclusiones

En suma, una decisión aparentemente positiva como ahorrar 120.000 euros en honorarios que cobran las agencias de rating, se puede convertir en un grave problema de aquí al futuro para los contribuyentes madrileños. De hecho, esto podría haber sido peor si se hubiera producido en un escenario de déficit y deuda crecientes.

Todavía puede rectificar el Ayuntamiento de Madrid si contrata los servicios de otra u otras agencias de rating para evitar que la deuda de Madrid no se convierta en lo que pensaban los inversores franceses e ingleses cuando se acercaban a negociar la deuda española en la Bolsa de París en el siglo XIX: la historia de un timo.

Javier Santacruz Cano (@santacruz_s_a), profesor de Economía en el Instituto de Estudios Bursátiles.