No existe consenso sobre la situación que atraviesan los mercados internacionales, más allá de que, por el momento, viven presos de la incertidumbre. El desplome de las materias primas, las políticas monetarias de los bancos centrales, así como los síntomas de aparente agotamiento que ofrecen las economías emergentes marcan el paso a los inversores que han hecho caer las bolsas de todo el mundo en este arranque de 2016.

En los últimos 12 meses el Ibex ha experimentado pérdidas del 20%, llegando a caer de máximos de 11.880 puntos en abril de 2015 hasta los 8.180 del pasado miércoles. Sólo en el último mes se ha dejado un 10%. En el caso del Eurostoxx 50, en los últimos tres meses el indicador de referencia en Europa ha caído un 15,5%. Al otro lado del atlántico, el Dow Jones se ha dejado un 8% en los últimos tres meses.

Pero en este ambiente de incertidumbre, el gran volumen y rápido crecimiento de deuda pública en los países desarrollados se ha convertido en determinante para muchos de los analistas que tratan de desentrañar el futuro que, a corto y medio plazo, ofrecen las magnitudes macroeconómicas mundiales.

En el reciente foro de Davos, uno de esos pocos economistas que fue capaz de adelantar la crisis económica que estalló en 2007, William White, (presidente del comité de revisión de la OCDE y execonomista jefe del Banco de Pagos Internacionales - BPI) hacía unas declaraciones preocupantes: "La situación que atravesamos es peor que en 2007. Nuestra munición macroeconómica para combatir las recesiones se han agotado por completo".

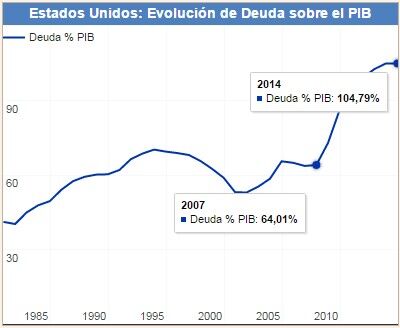

Lo que más preocupa a White es que "las deudas soberanas han seguido creciendo a lo largo de los últimos ocho años hasta unos niveles tan altos que se han convertido en un peligrosísimo factor de riesgo". La deuda pública de EEUU ha pasado del 64% del PIB en 2007 a superar el 100% del PIB en 2014 y 2015.

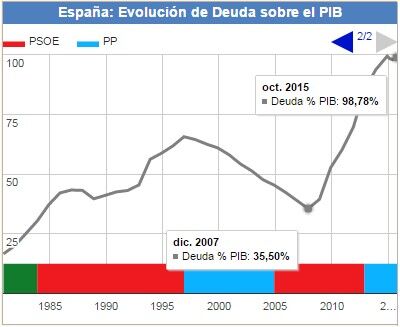

Si nos fijamos en España, la deuda pública pasa del 35% del PIB en 2007 hasta rozar el 100% en 2015.

White se mostraba en Davos convencido de que "claramente, en la próxima recesión muchas de estas deudas no se verán satisfechas, incomodando a muchos que poseen unos activos que piensan que valen algo". Dicho esto, White sólo se pregunta "si seremos capaces de mirar la realidad a los ojos y hacer frente a lo que se nos viene encima de forma ordenada".

Es decir, que para el veterano economista -también asesor de Angela Merkel- uno de los grandes desafíos que tendrán que enfrentar las autoridades mundiales será la cancelación de deudas por todo el mundo decidiendo quién gana y quién pierde sin que ésto desencadene una tormenta política de dimensiones desconocidas.

White recordaba que los bancos europeos ya han admitido que tienen un billón de dólares expuestos a la morosidad, en riesgo de impago, por su exposición, en parte, a los mercados emergentes. Esto hace sospechar al economista que la exposición se mayor de la que se reconoce. Así, White teme que el sistema bancario europeo tenga que enfrentarse a una nueva recapitalización y a nuevos rescates donde los acreedores privados tendrán que asumir pérdidas por encima de la garantía de 100.000 euros.

El gran problema radica en que los altísimos volúmenes de deuda pública se drenaron en los mercados asiáticos y en otros emergentes favoreciendo la creación de burbujas de crédito aumentando el endeudamiento en dólares a lo largo y ancho del planeta.

Si sumamos la deuda pública y la privada, tenemos el 185% del PIB en los mercados emergentes. Pero es que en el club de la OCDE la suma de deuda pública y privada alcanza el 265% del PIB.

En esta situación, cualquier estornudo de los mercados emergentes hace que los países de la OCDE cojan pulmonía. White lo resumía diciendo que "los mercados emergentes eran parte de la solución después de la crisis de Lehman Brothers. Ahora, también son parte del problema".

Para el economista, "las políticas expansivas de dinero fácil de la FED y sus compañeros han tenido el efecto de dar una patada adelante al problema. Se han convertido en una acción tóxica en el tiempo". Ahora, sigue White, "no hay un modo fácil de salir del embrollo. Es la trampa de la deuda. Las cosas son tan malas que no hay una respuesta correcta. Si aumentan los tipos de interés, el efecto va a ser desagradable en el corto plazo. Si no aumentan los tipos sólo empeorarán las cosas".

El problema de los emergentes

Como apuntaba White, uno de los posibles "gatillos" que podrían hacer estallar la crisis de deuda a lo largo y ancho del mundo es la grave situación que atraviesan los países emergentes.

Tal y como ya avanzó Libre Mercado, algunas economías emergentes dependen en gran medida del precio del crudo y si éste no se recupera sus gobiernos tendrán que afrontar drásticos ajustes presupuestarios y reformas si quieren superar los problemas. De entrada, los emergentes han elaborado sus presupuestos teniendo como referencia un precio del petróleo inflado en un 55%, lo que provocará que muchos de ellos registrarán fuertes deficits y aumentos de deuda pública.

De este modo, el precio del petróleo condicionará la posible recesión económica en países dependientes del crudo como son Rusia, Venezuela o Brasil. Esto incrementa el riesgo de impago de estos países a sus compromisos financieros.

El Banco Mundial y Fondo Monetario Internacional (FMI) ya se están preparando para una nueva ronda de rescates soberanos y préstamos de asistencia a algunas gobiernos, como Brasil, Nigeria, Ecuador o la propia Rusia, mientras las agencias de rating se afanan en recortar sus notas crediticias.

Actualmente, no obstante, algunos gobiernos están más preparados para realizar ajustes. Además, los tipos de interés en EEUU siguen en niveles mínimos, las reservas de divisas de los exportadores son mucho más elevadas y la deuda pública emitida en moneda local también es superior. Todo esto limita el impago de deuda externa. Sin embargo, el peso y la importancia de los emergentes es hoy mucho mayor, de modo que su caída podría suponer un impacto superior sobre el conjunto del crecimiento mundial, incluyendo a las potencias desarrolladas.

El dólar

A todo esto hay que sumar otras advertencias como la que hace el gurú financiero Jim Rogers, quien destacaba recientemente que "el dólar no es una moneda sólida" y considera que "las grandes turbulencias que se avecinan hacen que la gente piense que el dólar es un refugio seguro", pero "lo que yo pronostico es que esa turbulencia será peor de lo esperado y el dólar va a subir más, convirtiéndose en demasiado caro con el riesgo de convertirse en otra burbuja".

Estampida de inversores

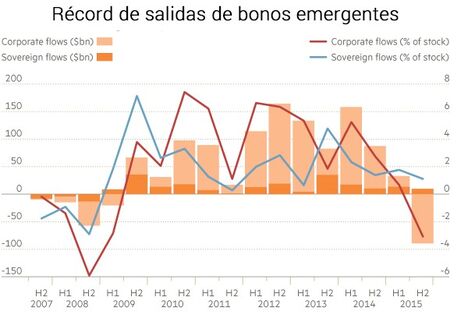

Uno de los indicadores más gráficos que apunta a que las previsiones de William White no van desencaminadas es la estampida de inversores de bonos de mercados emergentes. La salida de este tipo de productos en estos mercados está registrando el ritmo más rápido de la historia. Se está retirando más dinero de los mercados que el que salió durante el estallido de la crisis financiera, según los flujos de inversión neta que ha recogido Financial Times.

En la segunda mitad de 2015 la inversión nueva y neta en bonos emergentes en moneda extranjera fue negativa en 79.000 millones de dólares. Unos datos que superan con mucho los 57.200 millones de dólares que salieron de los mercados durante la segunda mitad de 2008 por culpa de la crisis financiera, según los datos recogidos por David Spegel, jefe de estrategia global de Mercados Emergentes en el ICB Starndard Bank.

En este sentido, resulta llamativo el rápido ritmo al que las empresas de los países emergentes -en especial los exportadores de materias primas- compraron deuda en moneda extranjera después de la crisis. La emisión de bonos ha subido durante la era de la política monetaria ultraflexible promulgada por la Reserva Federal norteamericana y el Banco Central Europeo. Precisamente, este rápido aumento de la deuda representa una de las mayores amenazas para la estabilidad de los mercados financieros emergentes, ahora que se plantean próximas subidas de tipos de interés.