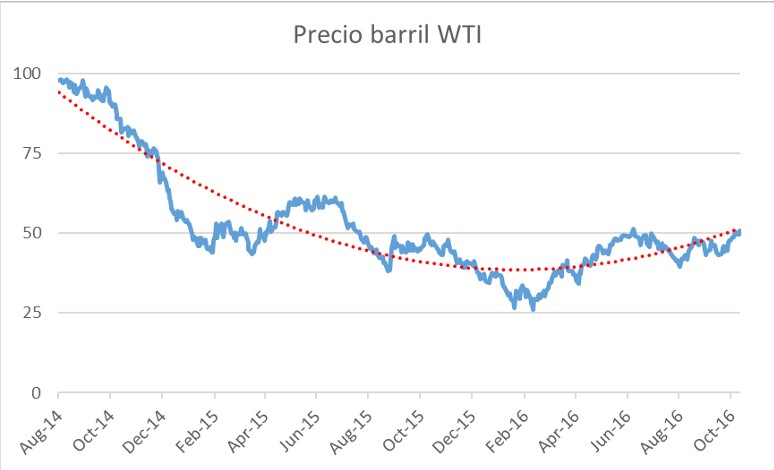

En enero de 2016, el precio del petróleo caía por debajo de 27 dólares el barril WTI, su nivel más bajo desde 2003. Entonces, avanzamos que el precio no podía mantenerse a ese nivel y que lo más probable era que aumentara a medio plazo, tal y como, efectivamente, ha ocurrido. La pregunta ahora es, ¿va a continuar aumentando? ¿qué va a ocurrir en el mercado del petróleo?

Oferta de petróleo: sobrecapacidad instalada

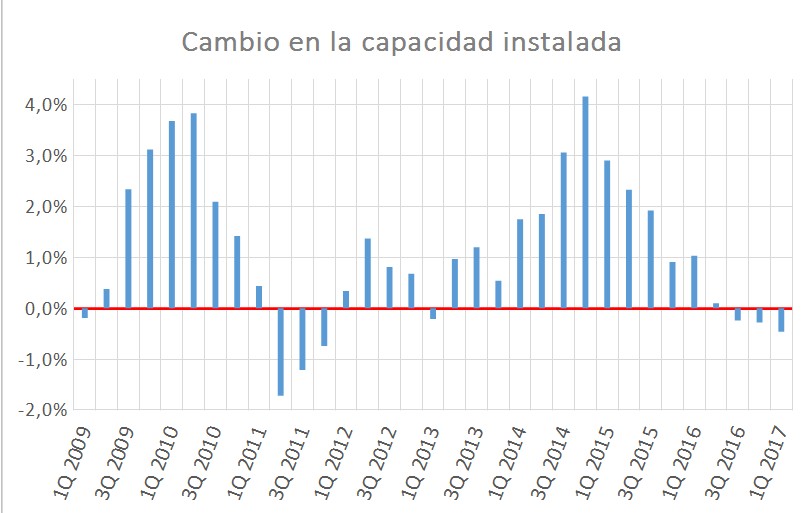

Empecemos analizando la oferta de petróleo. ¿Qué ha ocurrido con los productores después de la caída del precio experimentada desde 2014? La oferta ha reaccionado a la caída de precios del crudo reduciendo la nueva inversión en capacidad instalada.

Así, vemos cómo la producción instalada está disminuyendo su capacidad desde el segundo trimestre de 2016. Adicionalmente, la Agencia Internacional de la Energía (IEA, por sus siglas en inglés) espera que para el cuarto trimestre de 2016 y primer trimestre de 2017 la capacidad instalada siga disminuyendo.

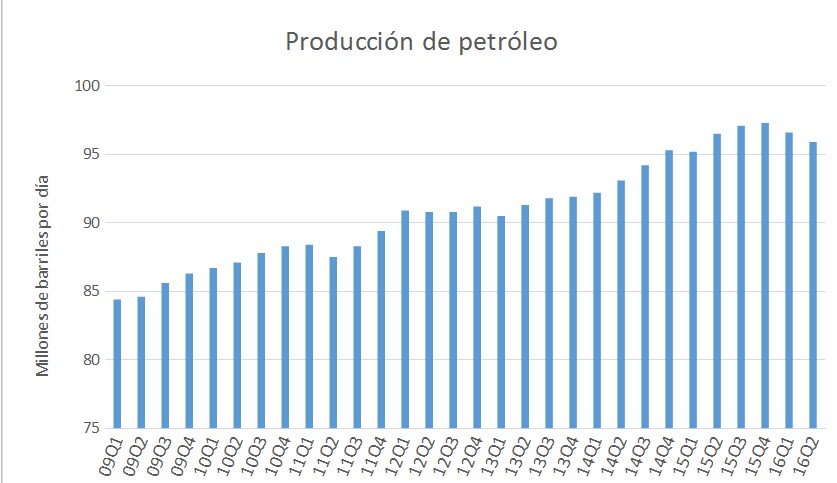

Por lo que, en principio, podríamos pensar que el mecanismo de auto regulación del mercado está funcionando, ya que bajadas de precio llevan a disminución de la actividad. Pero una cosa es la capacidad instalada y otra muy distinta la cantidad de producción. Veamos que está pasando con la oferta de crudo.

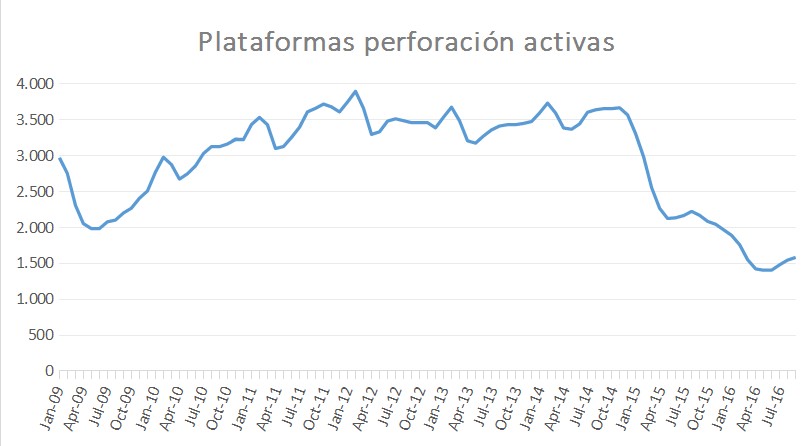

Efectivamente, la producción también está reaccionando a la bajada de precios. Productores ineficientes empiezan a salir del mercado. Así, vemos cómo el número de pozos de perforación activos a nivel internacional ha caído de forma dramática desde finales de 2014.

Esto nos indica que la capacidad de la oferta de reaccionar ante cambios en el precio es enorme. Es decir, existe una capacidad instalada muy grande. Ante cualquier cambio en el precio del petróleo, las plataformas de perforación sub-óptimas pueden ponerse a trabajar de nuevo en un corto espacio de tiempo. Por lo que, ante cambios en la demanda de petróleo, existe en la actualidad una capacidad instalada capaz de hacer frente a esa demanda.

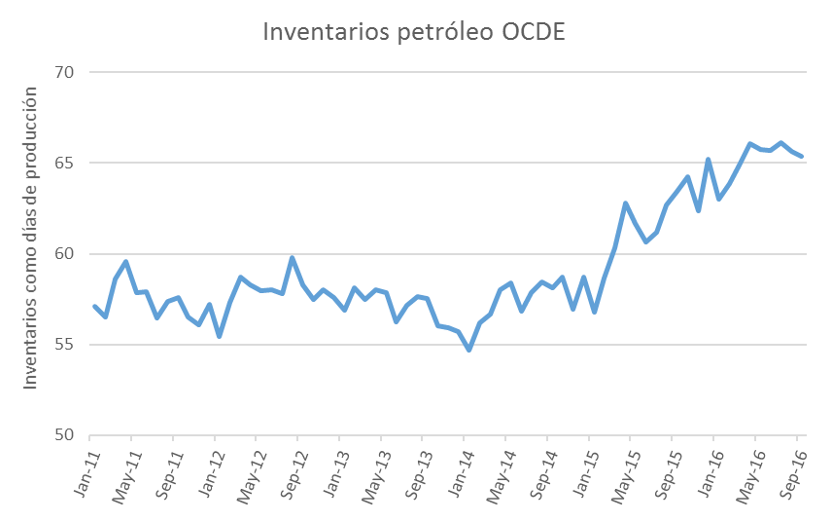

La acumulación de inventarios de petróleo ha aumentado también de forma acusada recientemente. Esto refuerza la postura expuesta; aumentos de demanda pueden ser absorbidos por aumentos de oferta o por consumo de inventarios.

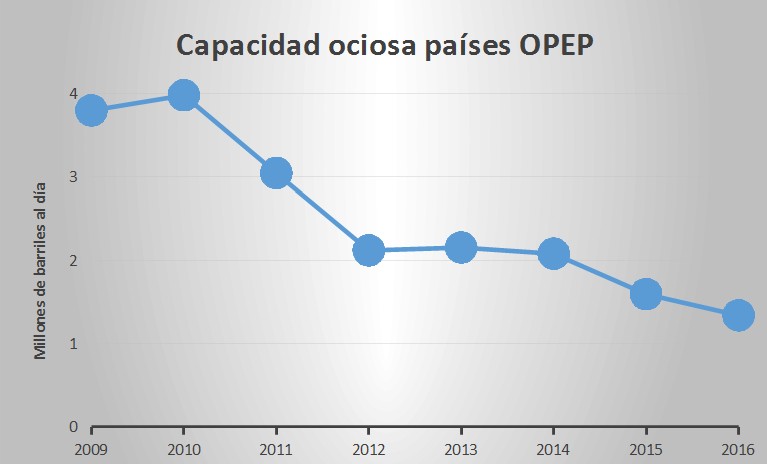

La contraparte por el lado de la producción la pone la capacidad ociosa de los países de la OPEP, que ha ido cayendo de manera acusada desde 2010. Esto indica el fracaso del cártel petrolero para llegar a acuerdos de recortes de producción. Si los países de la OPEP consiguen llegar a algún acuerdo que limite la producción en el futuro, esta situación se revertiría y podría afectar a corto plazo al precio del crudo.

Demanda de petróleo: crecimiento lento, pero estable

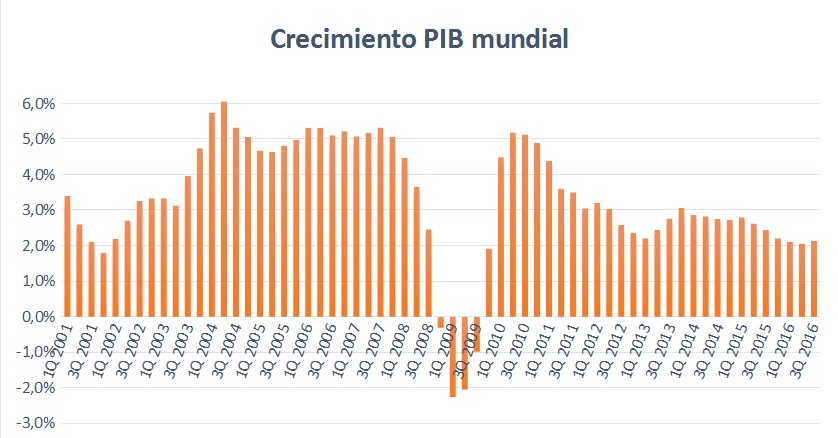

La demanda de petróleo, por su parte, es muy cíclica. Es decir, cuando el crecimiento económico se dispara, la demanda de crudo aumenta más que proporcionalmente, por lo que el factor clave para analizar la demanda es el crecimiento económico esperado.

El crecimiento mundial es mucho más bajo después de 2011 que en los años de la burbuja económica (2001 a 2007). Esto hace que la demanda de crudo tienda a ser mucho más modesta en el momento actual (2016) que hace una década.

Los temores a una caída brusca en la actividad del gigante chino han aumentado la actividad especulativa en el precio del petróleo, ya que, si China entrara en crisis, la demanda de petróleo caería en picado. Sin embargo, tal y como analizamos en UFM Market Trends, el gigante chino, más que enfrentarse a una posible crisis y depresión, se encuentra, en el peor de los casos, atravesando un "aterrizaje suave".

Adicionalmente, el hecho de que la práctica totalidad del crecimiento económico en los países más desarrollados se esté dando sin necesidad de acumular gran cantidad de deuda privada hace que las posibilidades de enfrentar una gran crisis mundial en el corto y medio plazo no sean muy grandes.

Asimismo, los datos de comercio mundial permiten afirmar esta tendencia con mayor rotundidad: ni hay ni ha habido sobrecalentamiento de la actividad económica después de 2010, por lo que tampoco se espera un colapso abrupto. En otras palabras, no esperamos un gran cambio en la demanda de crudo en los próximos trimestres. Por lo tanto, no será éste el factor que mueva el precio.

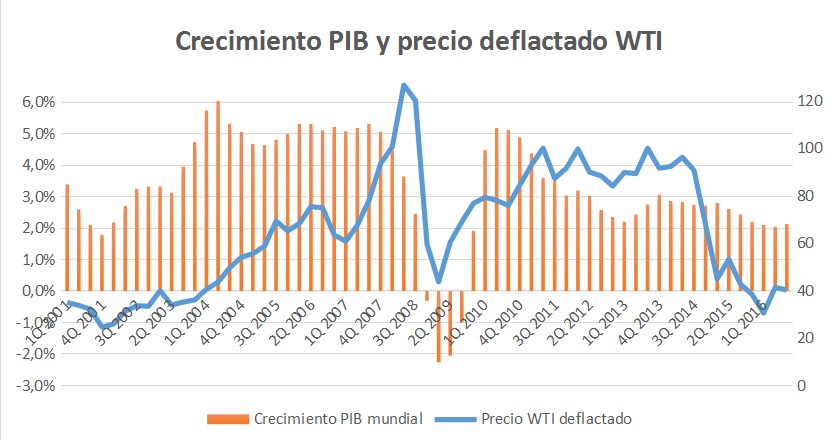

Si cruzamos el crecimiento del PIB con el precio del petróleo deflactado (cambio en el precio una vez descontada la inflación), encontramos que, de hecho, la demanda de petróleo movía el precio en el pasado, pero los desarrollos que han ocurrido en la oferta desde al menos 2010 han cambiado esta situación. La caída en el precio del crudo no es por caída de demanda, sino por reacción de la oferta a unos precios altos.

Estamos en mitad de los 80: estabilidad de precios

Después de 1971, el mundo sufrió la mal llamada crisis del petróleo, que, en realidad, no era otra cosa más que la constatación del ciclo económico austriaco. Las materias primas no se acababan en los años 70, de la misma forma que no se acababan ni se iban a acabar antes de 2014. Las materias primas, simplemente, habían sido objeto de una infra-inversión durante los años de burbuja económica.

Las materias primas iban a ser objeto de una inversión enorme durante los años 70, de igual forma que el flujo mundial de capitales se movió hacia los BRICS y países en vías de desarrollo desde 2008. Como consecuencia, los años 80 y 90 se caracterizarían por una gran estabilidad en el precio de las materias primas. El enorme desarrollo económico de esos años no impactó en el precio de unas materias primas que, por el lado de la oferta, tenían una capacidad instalada enorme.

La Gran Recesión iniciada en 2007 es de nuevo la constatación del ciclo económico austriaco. Nuestros años 70 empiezan aquí. Los movimientos de capitales hacia las economías productoras de materias primas hacen que la capacidad instalada aumente de forma exponencial. La caída de precio de las materias primas a finales de 2014 muestra el inicio de nuestros particulares años 80.

¿Qué esperar en el futuro? Si nuestra analogía es acertada, lo lógico sería esperar una estabilidad de precios durante algunos años. Olvídese, por tanto, de ver el petróleo a más de 100 dólares durante un periodo prolongado.

En definitiva, la demanda de petróleo no aumentará de forma acusada durante los próximos años, pero, salvo susto de la economía china, esta demanda tampoco se cortará en seco. La oferta de petróleo es grande y tiene la suficiente capacidad instalada no utilizada como para hacer frente a aumentos de demanda sin que ello se traduzca en un movimiento significativo del precio al alza.

Daniel Fernández Méndez es director de UFM Market Trends y profesor de la Universidad Francisco Marroquín. Si quiere profundizar sobre éste y otros temas económicos suscríbase a los informes de UFM Market Trends.