El pasado 2 de diciembre el Gobierno aprobó una serie de medidas encaminadas a incrementar la recaudación por el Impuesto de Sociedades. Tres de ellas afectan ya al ejercicio actual y tienen como objetivo, por un lado, incrementar la base imponible, y, por otro, limitar las compensaciones y deducciones que sirven para ajustar a la baja el pago de impuestos.

Sin embargo, además de ir en la dirección equivocada, estas medidas suponen un varapalo al balance e incluso a la solvencia de algunas empresas, además de asestar, en el tercer caso, un nuevo golpe a la seguridad jurídica en España, debido a la improvisación, el drástico cambio de criterio utilizado y las dudas legales que presenta.

1. Limita la compensación por pérdidas

El Gobierno del PP decidió limitar la compensación por pérdidas de ejercicios anteriores para grandes empresas. Cuando una compañía entra en pérdidas, no recibe un pago del Estado, sino que obtiene unos derechos para compensar fiscalmente dichas pérdidas en el futuro. La medida aprobada, sin embargo, tiene por objetivo limitar en el tiempo su recuperación para aquellas empresas de mayor dimensión.

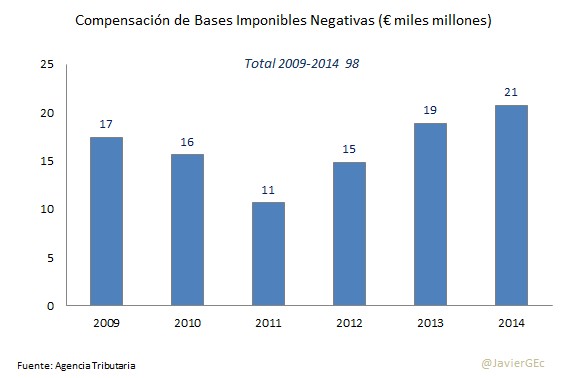

En la práctica, afecta a una partida que en los ejercicios comprendidos entre 2009 y 2014, en plena crisis, permitió compensar cerca de 100.000 millones de euros, según datos de la Agencia Tributaria. Esto permitió reducir el pago de impuestos en cerca de 29.000 millones. En la medida en que, además, la economía se ha ido recuperando, la posibilidad de compensar beneficios con pérdidas de años anteriores también se ha incrementado.

Limitar la recuperación de las pérdidas pasadas no sólo va a suponer una mayor salida de caja por parte de las empresas, en línea con la mayor recaudación prevista por el Estado, sino que también va a tener un notable impacto en la solvencia de aquellas compañías con elevados créditos fiscales en su balance en relación a su capital, como es el caso del sector financiero.

En este sentido, cabe recordar que a los bancos se les dio la opción de elegir entre reducir su tipo del Impuesto del 30% al 28% -y posteriormente al 25%- o mantenerlo, y prefirieron la segunda opción pese a renunciar a un menor pago de impuestos a futuro para, de esa forma, evitar tener que recalcular sus créditos fiscales a la baja con el efecto negativo en su capital.

En otros países de la UE como en Holanda o Reino Unido no sólo no existe límite en la compensación de pérdidas, sino que existe incluso la posibilidad de compensar dicha pérdida contra el ejercicio precedente, recuperando de esa forma el crédito fiscal inmediatamente. Estas medidas, por lo tanto, pueden incentivar la fuga de inversión extranjera desde España a otros países.

2. Reduce las deducciones fiscales

En el caso de los dividendos, las empresas tienen el derecho de deducírlos para, de esta manera, evitar evitar una doble imposición. Sin embargo, el PP limita ahora la deducción al 50% por los dividendos para empresas que facturen al menos 20 millones de euros, junto a las restricciones que se aplican al resto de deducciones.

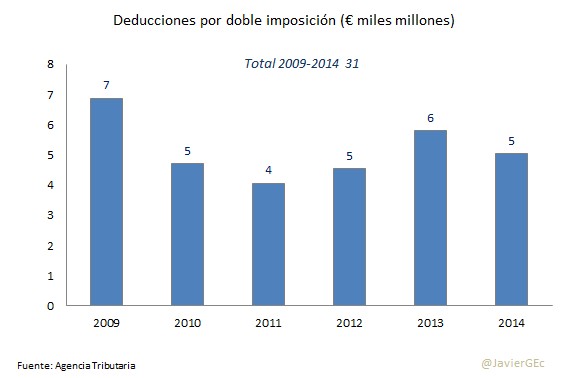

Las deducciones por doble imposición, que evitan que una misma renta pague dos veces por el Impuesto de Sociedades, han ascendido en los últimos años a 31.000 millones de euros, una cuantía similar al de la compensación por pérdidas.

En la práctica, este cambio puede generar problemas en el seno de la UE, dado que es un incentivo para que las filiales de las grandes empresas españolas no distribuyan dividendos en el extranjero. Además, esta medida resulta un importante freno a la I+D.

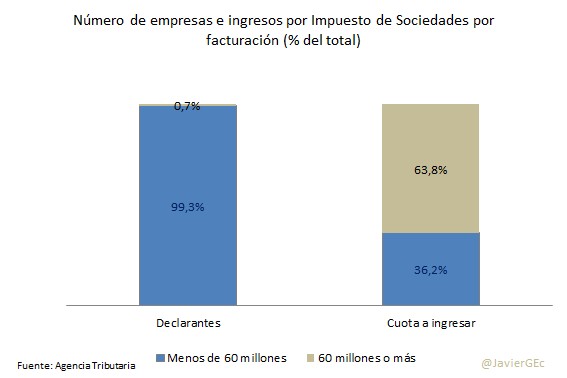

Por último, y como sucede en el caso de las compensaciones, Hacienda genera una discriminación en contra de la gran empresa, desincentivando a que se supere el umbral de los 20 millones de facturación anual y perjudicando, muy especialmente, a aquellas compañías que tienen una mayor presencia internacional. En este sentido, cabe recordar que las empresas de mayor tamaño apenas representan el 1% del total, pero aportan dos tercios de la recaudación total por Impuesto de Sociedades.

El camino más fácil para incrementar la recaudación va a ser siempre subir la presión sobre las empresas más grandes. Asunto diferente es que a la economía española le convenga tener empresas de mayor tamaño en lugar de frenar y dificultar su crecimiento con trabas fiscales de este tipo.

3. Devolución de deducciones por inversiones fallidas

El cambio normativo también introduce la reversión de las deducciones por la pérdida de valor de inversiones. Esto implica que, en un período de cinco años, las empresas deberán computar un ingreso para revertir dicho gasto, que fue fiscalmente deducible en el pasado.

De este modo, Hacienda obliga a incrementar la base imponible de las grandes empresas, pero no por la existencia de unos mayores ingresos, sino como resultado de un mero cambio legal que, además, es retroactivo, lo que genera serias dudas sobre su constitucionalidad.

Esta medida va a afectar especialmente a las empresas que adquirieron otras sociedades a un precio excesivo y que, posteriormente, tuvieron que ajustar a la baja su valor. La cuestión es que el Estado no sólo posibilitó esa opción, sino que, de alguna forma, obligó a las empresas a deducirse dichas pérdidas en el Impuesto de Sociedades, tal y como indica el departamento fiscal de Garrigues.

Ahora, y bajo el argumento de que las deducciones aplicadas se basaron en estimaciones realizadas por la propia empresa -verificadas, en todo caso, por el auditor-, Hacienda obliga a "devolver" dichas deducciones en forma de pago de más impuestos.

Van en la dirección contraria

Por otro lado, además de discriminar entre grandes empresas y el resto, también lo hace según el domicilio fiscal, dado que no afecta al régimen foral que aplica a las sociedades localizadas en País Vasco o Navarra, generando una distorsión en la libre competencia entre empresas nacionales.

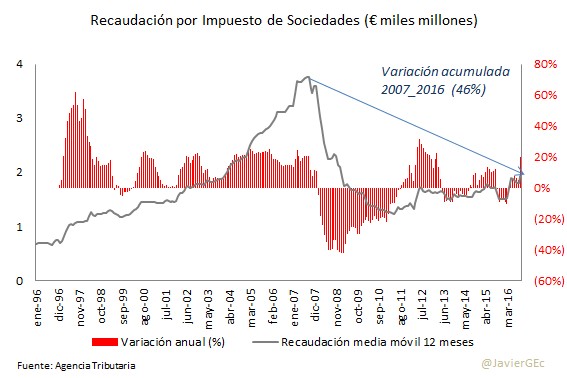

En definitiva, estas medidas no parecen la mejor solución para paliar la caída que ha experimentado la recaudación en el Impuesto de Sociedades como consecuencia de la crisis, al desplomarse casi a la mitad desde 2007.

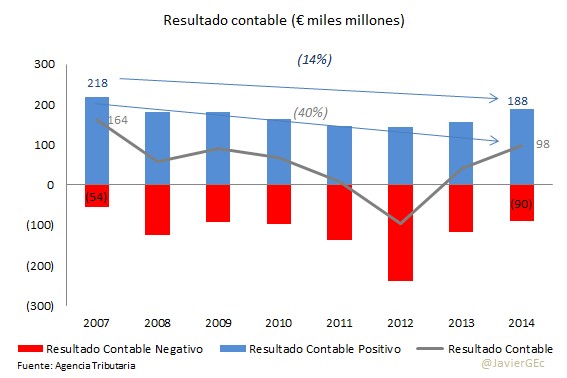

Para un correcto diagnóstico sobre esta materia, debería analizarse la evolución de los resultados empresariales durante la crisis y preguntarse por qué el total de las empresas en pérdidas apenas se reduce. Desde 2007, mientras el resultado total ha descendido un 40%, el de las empresas en beneficios lo ha hecho mucho menos, un 14%.

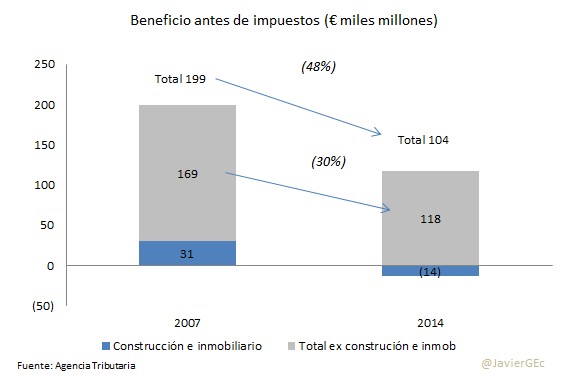

También habría que recordar que entre 2007 y hoy se ha producido el estalllido de la burbuja inmobiliaria. En este periodo, se ha reducido el beneficio antes de impuestos a la mitad, pero bastante menos (-30%) si se excluye de la comparativa al citado sector inmobiliario.

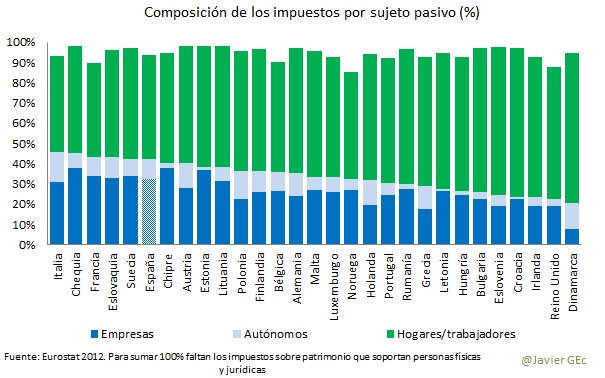

Por último, pero no menos importante, si se combina el efecto de estas medidas con el de la subida de cotizaciones máximas a la Seguridad Social, el resultado es un fuerte endurecimiento de la tributación empresarial que, contrariamente a lo que se pueda pensar, soportan, en términos relativos, una una mayor fiscalidad que las familias en otros países europeos.

Estas medidas fiscales van, en definitiva, en una dirección equivocada: por un lado, una mayor presión fiscal reducirá la rentabilidad empresarial, lastrando inversiones y, posiblemente, ajustando los costes salariales en las nuevas incorporaciones; por otro, estos cambios podrían desincentivar de forma sustancial la inversión extranjera directa, lo cual es un grave problema en una economía como la española, que sufre un importante déficit de capital.