Hay dos posibles justificaciones para aplicar un impuesto. La primera es incentivar un determinado comportamiento (o no comportamiento). Por ejemplo, en los impuestos al tabaco, los políticos que los aprueban aseguran que su principal objetivo es reducir el consumo de este producto. Y algo parecido se usa como excusa con los impuestos verdes.

La segunda justificación está más clara y no sujeta a controversia: recaudar fondos para el erario público. Más allá de alguna excepción como el Impuesto de Patrimonio, que durante años estaba bonificado al 100% pero obligaba a presentar declaración por temas de control, no tendría mucho sentido tener vigente un tributo que no allegue ingresos para Hacienda.

Pues bien, eso es lo que puede estar pasando en España. Al menos ésa es la denuncia de REAF-Regaf en lo que tiene que ver con los tributos propios de las comunidades autónomas y también con algunas de las excepciones a los impuestos generales que se han puesto en marcha en los últimos años. Nunca habrá una lista de coste e ingresos, en parte porque a los políticos implicados no les interesa, pero también porque determinar el coste exacto de la gestión de cada tributo no es sencillo. Pero viendo lo que se recauda y la complejidad que imponen sobre el contribuyente, se intuye una realidad absurda: nos gastamos más en cobrar algunos impuestos que lo que recaudamos en su aplicación.

Impuestos propios

El artículo 133.2 de la Constitución faculta a las comunidades autónomas a imponer tributos propios. Eso sí, no es una capacidad absoluta. Para empezar, los gobiernos regionales no pueden gravar hechos imponibles ya gravados por el Estado o las corporaciones locales. Además, los impuestos autonómicos no pueden "suponer un obstáculo para la libre circulación de personas, mercancías o servicios" y tampoco pueden ir contra actos o hechos producidos en otra región.

Con estas restricciones, es habitual que surjan polémicas y que los tributos propios acaben en el Tribunal Constitucional, con el Gobierno acusando a una u otra región de haberse extralimitado. También es normal que caigan dentro del juego político: por ejemplo, hace unos años algunas regiones intentaron sacar adelante un impuesto contra la banca.

Extremadura aprobó un tributo que penalizaba con hasta un 0,5% el dinero que hubiera en los depósitos de las sucursales de la región. El Gobierno central respondió con un Impuesto sobre los Depósitos en las Entidades de Crédito al que puso un tipo 0%: de esta manera impedía a las CCAA gravar este hecho imponible y al mismo tiempo no creaba en la práctica un impuesto que no quería crear (aunque posteriormente impuso un tipo del 0,03%, mucho más reducido que el previsto por las autonomías).

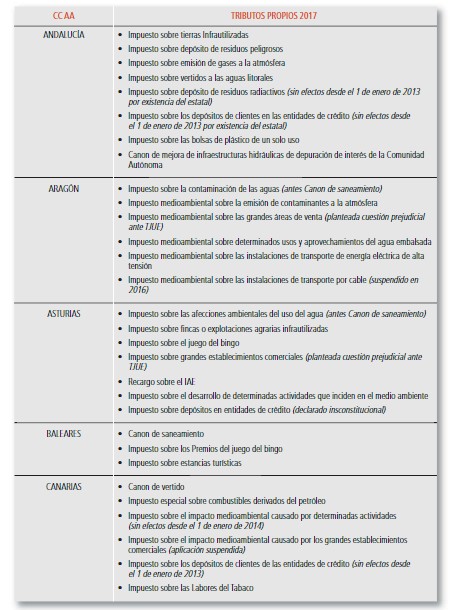

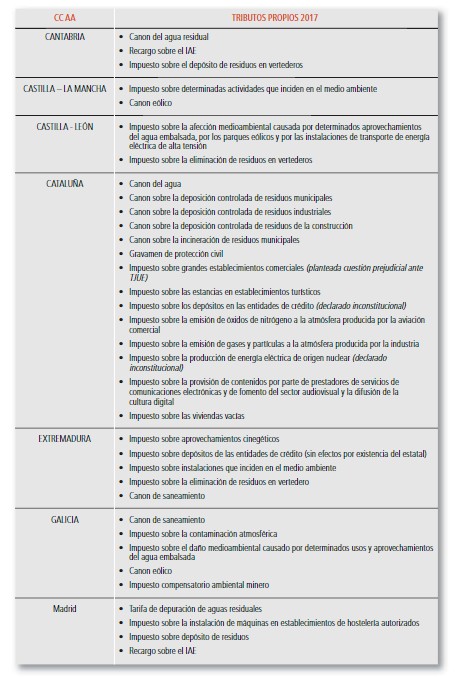

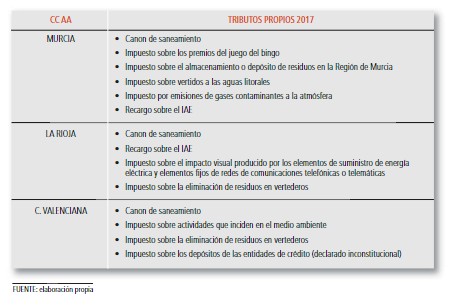

Este lunes, REAF-Regaf presentaba su informe anual sobre la fiscalidad autonómica y foral. En el mismo hay un capítulo especialmente dedicado a los tributos propios. Existen 79 impuestos de este tipo en las 15 comunidades de régimen general. Cataluña, la más activa en este campo, tiene 14 impuestos propios; por contra, Castilla-La Mancha y Castilla y León apenas cuentan con dos cada una. Los hay de todo tipo (ver cuadros al final del artículo) desde el de Andalucía sobre "tierras infrautilizadas" hasta la tasa turística de Baleares, aunque la mayoría afectan a cuestiones medioambientales. En realidad, el 77% de lo que se recauda con estos tributos está ligado a la gestión del agua: prácticamente todas las regiones tienen algún tipo de canon sobre este bien, con un nombre u otro.

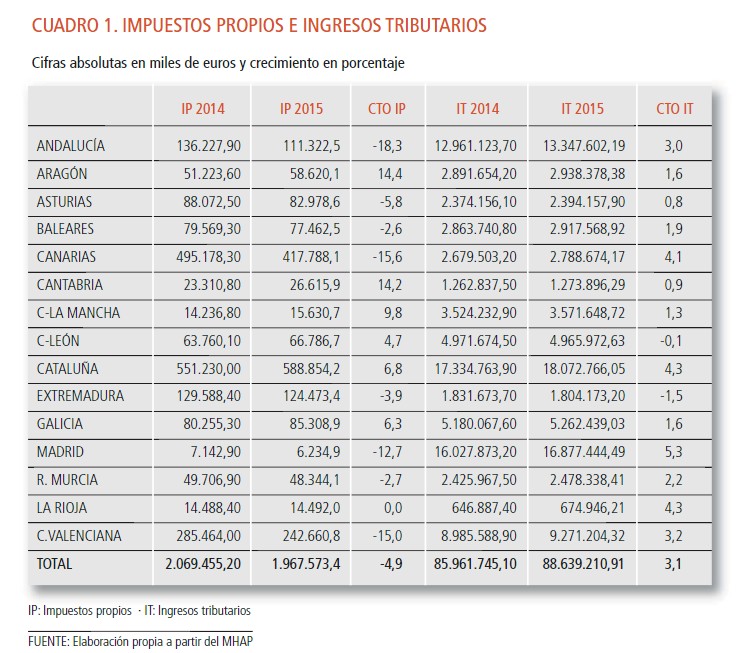

La recaudación total por este tipo de impuestos no llega a los 2.000 millones de euros, que se reparten de forma muy desigual. De esta manera, Cataluña roza los 600 millones de euros, mientras que Madrid, la región con más actividad económica, se queda en poco más de 6 millones por este concepto. En porcentaje sobre el total de los ingresos tributarios, destaca el caso de Canarias, que recauda hasta un 15% a través de estos impuestos, y Extremadura, con un 6,9%.

Al final, los 1.967 millones de recaudación total suponen que sólo el 2,2% de los ingresos tributarios totales de las autonomías (88.639 millones en 2015) llegan a través de estos impuestos. Esto es lo que consiguen las regiones y es lo que provoca que REAF afirmase en su presentación que "en algunos casos es muy probable que la recaudación del impuesto no llegue a cubrir los costes derivados de su establecimiento y recaudación".

O por decirlo de otra manera: tenemos tributos que generan mucho ruido, que ocupan a miles de funcionarios encargados de su recaudación, que implican choques en los tribunales entre el Gobierno central y los autonómicos, que suponen un gasto y una carga extra para la administración de Justicia, que retrasan los asuntos pendientes ante el Tribunal Constitucional, que preocupan a los contribuyentes que no están seguros de si han cumplido o no al 100% con sus obligaciones... Y que luego recaudan una cantidad mínima para las arcas públicas. Una combinación terrible.

Por eso, en REAF piden una "armonización" en esta "jungla" de normativas autonómicas, que complica el "conocimiento de la fiscalidad existente. Incluso se da el caso de regiones que suspenden un impuesto pero no lo derogan o regulan impuestos que luego no se aplican: algo que puede parecer no problemático (porque no hay recaudación), pero que añade inseguridad jurídica a la situación de un contribuyente que ya está bastante perdido en este tema. Una de las soluciones que propone REAF consistiría en una normativa estatal uniforme, quizás con unos tipos máximos y mínimos que luego cada comunidad regulase en función de sus preferencias (algo parecido a lo que ocurre con los impuestos locales que tienen una normativa básica uniforme aunque luego cada ayuntamiento pueda modularlos según sus circunstancias).

677 excepciones

Cuando se habla de la "jungla" de la legislación autonómica, no sólo se apunta a los impuestos propios, sino también a la normativa específica creada en la parte de los impuestos generales en la que tienen competencias. Así, como puede verse en el siguiente gráfico, las CCAA han utilizado su capacidad normativa para introducir hasta 677 excepciones en IRPF, Patrimonio, Sucesiones, Donaciones o ITP y AJD.

En este caso, hablamos de particularidades que benefician, en teoría, al contribuyente. La mayoría de estas excepciones consisten en bonificaciones, reducciones y deducciones que favorecen a uno u otro colectivo (desde las ayudas al alquiler para jóvenes a las bonificaciones para discapacitados, por poner dos ejemplos bastante conocidos).

De nuevo, la pregunta es si merece la pena. En REAF hablan de "teatralidad en las novedades". Porque viendo algunas de esas excepciones que se multiplican, la sensación es de que hablamos de retoques políticos, destinados al titular o la foto, antes que a introducir una modificación sustancial en un tributo.

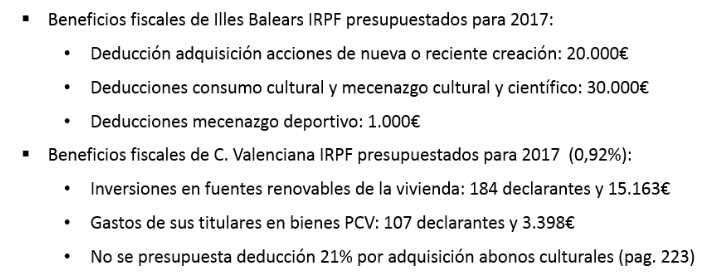

Por ejemplo, el informe incluía una referencia a los beneficios fiscales para 2017 aprobados por la Comunidad Valenciana. Como se ve en el resumen realizado por REAF, hablamos de disposiciones aplicables al IRPF que afectan a unos pocos declarantes, por unas cantidades muy pequeñas para cada uno de ellos y con un impacto total en la recaudación ínfimo. Por ejemplo, los gastos en bienes PCV beneficiarán a 107 declarantes por un total de 3.398 euros (32 euros por cabeza).

¿Realmente merece la pena la complejidad que se introduce en el impuesto? ¿Cuántos contribuyentes ni siquiera saben que podrían beneficiarse de estas excepciones? Porque además, estos beneficios suelen ir unidos a un complejo proceso burocrático: en muchas ocasiones, para aprovecharse hay que presentar una documentación y cumplimentar numerosos formularios, lo que provoca que el contribuyente individual se plantee si le merece la pena.

Cuando se habla del coste de pagar impuestos siempre se piensa en tipos, tarifas y presión fiscal. Pero también hay otro coste oculto, el del tiempo y dinero que gastan los contribuyentes simplemente en ponerse al día con Hacienda, en asegurarse de que están haciendo lo correcto, en comprobar que tienen todo lo que necesitan para que se les aplique tal o cual disposición. La complejidad, también en este tema, suele ser enemiga de la eficiencia (y de la justicia).

- Nota del redactor: tanto en los ejemplos que utilizó REAF como en el del artículo hemos acudido a las cifras que el Gobierno valenciano ofrece para sus beneficios fiscales. En esto, los autores del informe reconocieron que había algo de injusticia. Y es que, se destaca este caso porque, entre otras cosas, este ejecutivo regional es uno de los pocos que ofrece datos detallados del coste de estas medidas. En la mayoría de las autonomías existen excepciones de este tipo, que benefician a muy pocos contribuyentes y que son muy complejas de implementar en la práctica. Hay que reconocer que al menos Valencia le pone cifras a este fenómeno, pero que sea su caso particular el que aparece en la foto no quiere decir que sea la única ni que su situación en este tema sea mejor o peor que la de otras regiones.

CUADROS RESUMEN TRIBUTOS PROPIOS