Suele ser habitual confundir las rentas del capital con un agregado denominado excedente bruto de explotación (EBE), que incluye bastante más que la remuneración de la inversión en las sociedades. Debido a esto, su comparación con los salarios es errónea.

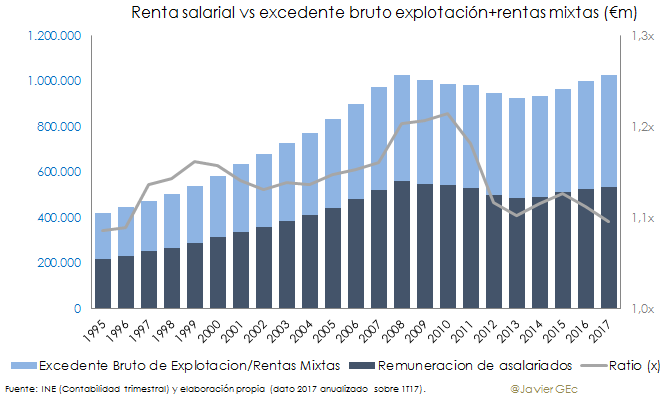

En su previsión trimestral del PIB, el INE publica la composición del mismo por las rentas de la economía: impuestos indirectos -que incrementan los precios de los bienes y servicios que se producen y que en primer trimestre de este año suponen el 10% del PIB-, las rentas salariales -que explican el 47% del PIB- y el excedente bruto de explotación más las rentas mixtas -que suma el restante 43% del PIB-.

A primera vista, si se compara el segundo y tercer flujo de rentas obtendríamos una comparativa sobre cómo evoluciona la retribución del trabajador y la del capital. Por ejemplo, entre 2010 y 2016, la primera habría caído un 3% mientras que la segunda habría crecido un 6%. Como resultado de lo anterior, la relación entre las rentas del trabajo y del capital habría pasado de 1,2 a 1,1 veces.

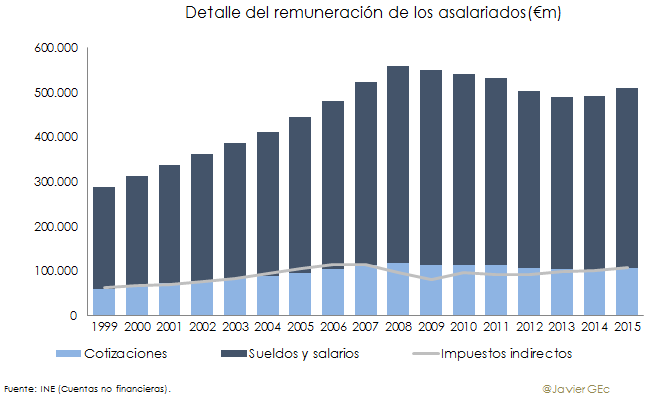

¿Es correcto el anterior análisis? No, primero porque hay parte de las remuneraciones pagadas por parte de las empresas que no son salarios para el trabajador, sino cotizaciones sociales, que, en concreto suponen un 21% de las remuneraciones o un 10% del PIB -algo más de 100.000 millones de euros -con un impacto similar en la economía al de los impuestos indirectos-.

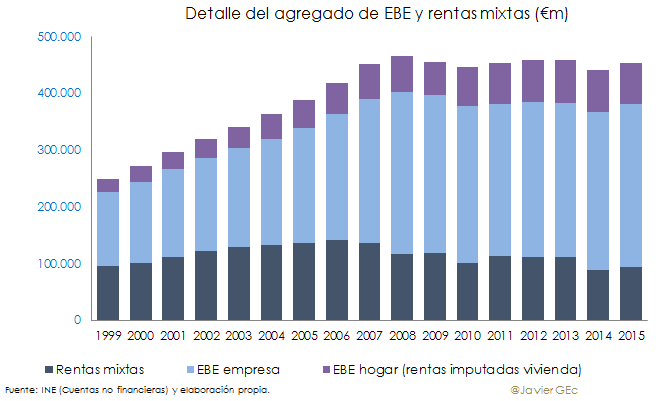

Además, y como su nombre indica, lo que habitualmente se considera como rentas de la empresa o del capital se compone a su vez del excedente bruto de explotación y de las rentas mixtas. Las primeras incluyen tanto el margen operativo de las empresas (ventas menos el coste de personal y compras) como las rentas imputadas que generan los hogares por la propiedad de vivienda. Las segundas incluyen las rentas del negocio de los autónomos constituidos como personas físicas. La suma de las rentas de los autónomos y de las imputadas explicaban el 37% del agregado en el año 2015, mientras en el año 2000 era el 47%, diez puntos más y en 2008 del 39%.

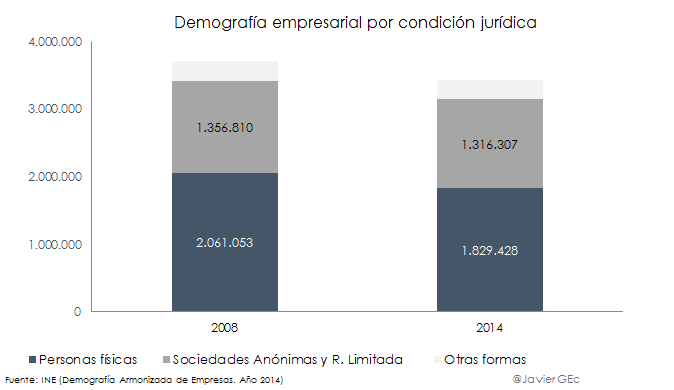

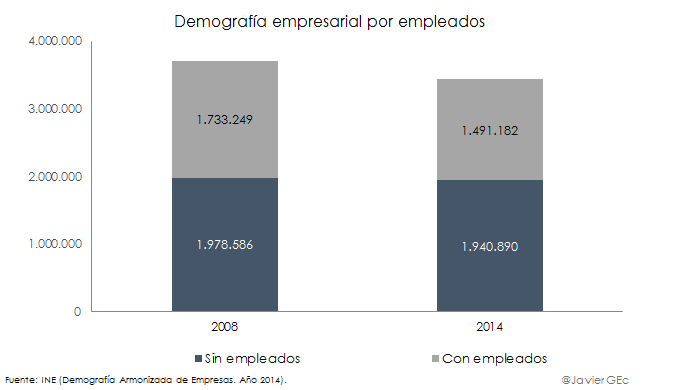

Es bastante discutible que las rentas mixtas de los trabajadores por cuenta propia computen como renta del capital, dado que combinan factor trabajo y factor del capital. Para contrastar la importancia de este tipo de empresas, un dato a partir de la demografía empresarial de 2014: más de la mitad de las empresas -en concreto un 53%- no estaban constituidas en sociedades, sino que su titular era una persona física.

La estructura empresarial de la economía española depende, en gran medida, de los autónomos, y, por ello, el peso de las empresas sin trabajadores es elevado, sumando el 57% del total.

Asimismo, tampoco parce muy lógico considerar como renta del capital una renta ficticia generada por el hecho de que las familias posean viviendas. Pero, incluso tomando únicamente el excedente de explotación de las empresas, no es correcto definirlo como renta del capital. Así, si el objetivo es estimar la retribución del capital, el epígrafe más adecuado es el dividendo, que es sensiblemente inferior.

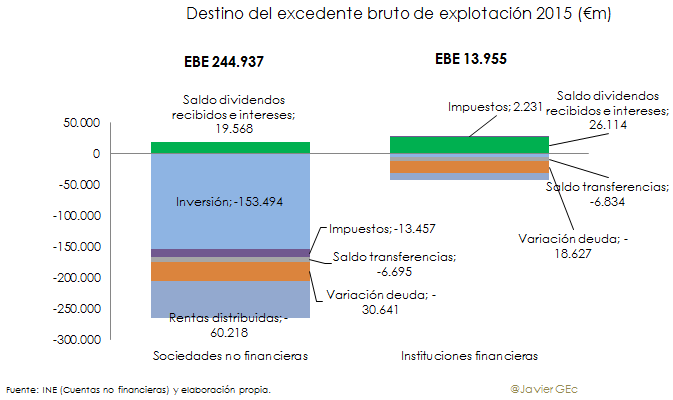

En 2015, las sociedades no financieras obtuvieron un margen operativo -o excedente de explotación- de casi 245.000 millones de euros, con los que tuvieron que pagar:

- intereses por casi 17.000 millones -saldo positivo de cerca de 20.000 millones si se incluyen los dividendos e intereses recibidos-

- más de 30.000 millones a devolver deuda financiera

- más de 13.000 millones al pago del Impuesto de Sociedades

- casi 7.000 de pagos por transferencias

- el resto, algo menos de 20.000 millones, se destinó a retribuir al accionista. Lo que es lo mismo, uno de cada cuatro euros del margen bruto fue distribuido al accionista. Si se incluyen a las instituciones financieras, este margen ascendería al 28%

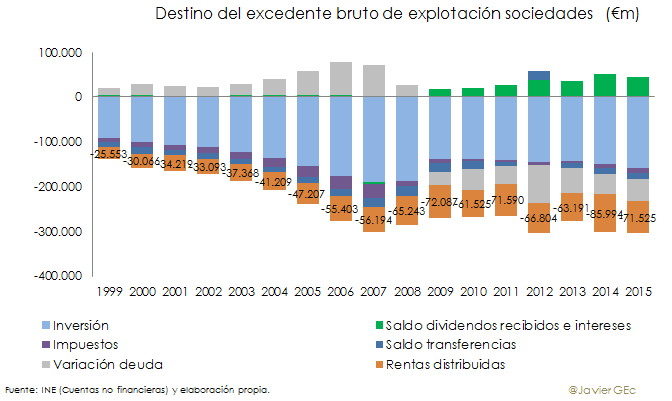

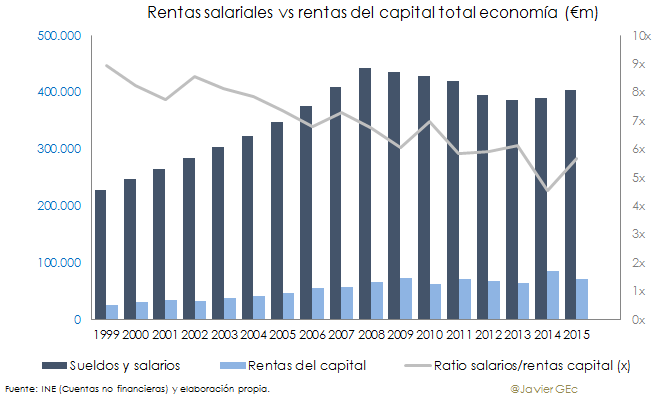

En perspectiva, las rentas del capital han pasado de unos 30.000 millones en el año 2000 a algo más de 70.000 en 2009, estabilizándose desde entonces hasta 2015. Entre 2000 y 2015, las rentas de capital se han incrementado un 138%, y la variación del margen operativo no ha sido muy diferente, ya que ha crecido un 101%.

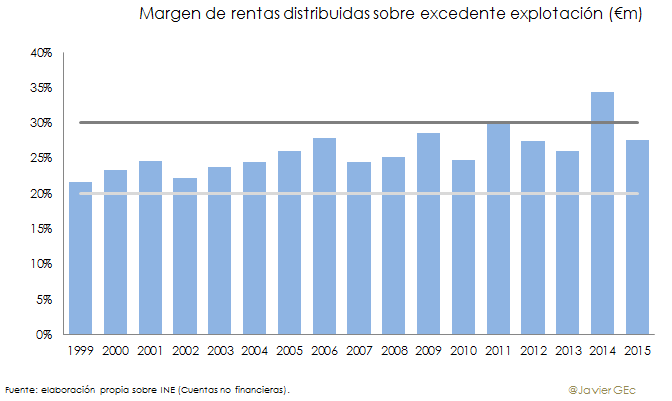

Calculado sobre el margen, el porcentaje de las rentas brutas de las sociedades ha variado entre el 20% y el 30%, con la excepción de 2014.

En definitiva, las rentas por sueldos y salarios son de algo más de 400.000 millones, mientras que las rentas distribuidas a los accionistas -una opción es en forma de dividendos- apenas superan los 70.000 millones.

Así pues, la relación entre rentas salariales y del capital es decreciente desde las ocho veces que se registraron en el año 2000 a las seis de 2015, y, desde luego, pero, desde luego, con un orden de magnitud muy diferente a la relación que existe entre la remuneración salarial y el EBE más rentas mixtas del principio, que era de poco más de una vez.

Además, mientras que un análisis de las rentas salariales y los excedentes de explotación más rentas mixtas permitiría concluir que son vasos comunicantes -sin cambios en el nivel de impuestos indirectos, cualquier cambio en el PIB obedecería a variaciones en cualquiera de ambas categorías-, al incluir más conceptos en las variaciones de las rentas, se observa que no se puede simplificar con argumentos tales como que las rentas del capital crecen a costa de las del trabajo, puesto que no es cierto. Las rentas de capital y las rentas salariales no son variables comparables debido a su diferente magnitud.