El presidente de la Reserva Federal de EEUU (FED), Ben Bernanke, anunció el pasado miércoles que mantendría el tipo de interés oficial, próximo al 0%, durante un "largo período", al tiempo que daba por finalizado el segundo gran programa de compra de bonos, conocido como Quantitative Easing 2 (QE2).

Sin embargo, la FED no descarta nuevos estímulos monetarios. La entidad está "preparada para adoptar medidas adicionales si las condiciones lo justifican", incluyendo nuevas adquisiciones de deuda pública. Y es que, tal y como advirtió Bernanke, la recuperación estadounidense sigue siendo muy frágil, y a ello se le une ahora el agravamiento de la crisis de deuda en la UE.

Por el momento, si bien llega a su fin la segunda ronda de compra de deuda por parte de la Reserva Federal, los mercados ya empiezan a especular con un posible Quantitive Easing 3 (QE3). El QE2 consistió en la compra de 600.000 millones de dólares en bonos del Tesoro, hasta el punto de que la FED se convirtió rápidamente en el principal comprador, eliminando del mercado a los inversores privados, incluso a PIMCO, el mayor fondo soberano del mundo. Las dos grandes incógnitas de este momento son: ¿qué sucederá tras el fin del QE2?; ¿habrá una tercera ronda monetaria?

A la primera pregunta respondió Bill Gross, director de PIMCO, en su momento. Los inversores volverán a interesarse por la deuda del Gobierno cuando la FED desaparezca del mercado de bonos, pero no aceptarán unos intereses tan bajos como los que está provocado la compra masiva de Bernanke. De este modo, Gross insinuaba que la financianción del Gobierno se encarecería a medio plazo.

Hay que tener en cuenta que la Reserva Federal no abandona totalmente la compra de bonos. Si bien se acaba el QE2, el programa QE-Lite seguirá activo. QE-Lite consiste en reinvertir el dinero que obtiene de los activos hipotecarios que compró la FED con el QE1. La diferencia con el resto de programas es que deja el total del balance neutro. De hecho, la rama local de Nueva York, la encargada de ejecutar este programa, ya ha anunciado el calendario para el próximo mes.

Pero, sin duda, la gran pregunta a responder en estos momentos es la posibilidad de una nueva ronda monetaria por parte de Bernanke en un futuro próximo. Tanto es así que toda la comunidad económica ha mirado con lupa el discurso del chairman del pasado miércoles en Washington, al que acompañó una ronda de preguntas de la prensa.

El permitir preguntar a la prensa es muy reciente y forma parte del plan del banco central estadounidense para dar una apariencia de apertura y transparencia, ante la avalancha de críticas que está recibiendo y el crecimiento imparable del movimento "End The Fed" (traducido en "Cierren la Reserva Federal") entre la población. De todas maneras, las preguntas de los periodistas estaban hechas a medida de Bernanke.

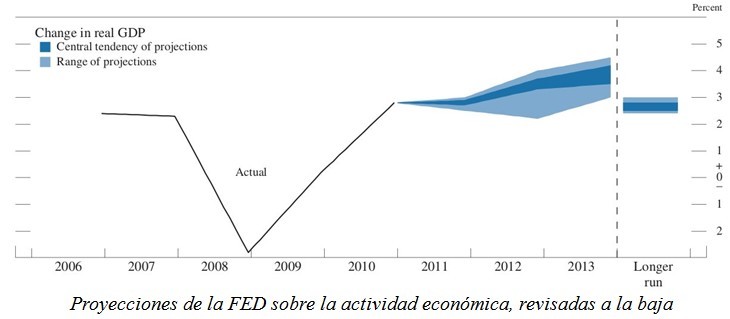

En su discurso estuvo muy defensivo, justificando en todo momento la necesidad del QE2 y los supuestos beneficios que aportó. Y es que, las dudas y críticas arrecian de todas partes. La misma Reserva Federal ha rebajado las previsiones de crecimiento de la actividad económica de 3,1%-3,3% al 2,7%-2,9%.

En este sentido, la gran perla lanzada por Bernanke fue admitir explícitamente no saber cuál es el problema de la economía estadounidense:

No sabemos la razón precisa por la que este crecimiento anémico es persistente.

Bernanke no dio apenas pistas sobre la posibilidad del Quantitive Easing 3, y la bolsa reaccionó a la baja. Pero, en realidad, la FED no descarta del todo esta opción y ya empieza a barajar nuevos estímulos en caso de que la situación económica empeore. De hecho, dos famosos analistas ya han insinuado cuándo y cómo podría acontecer esta nueva ronda. Son el ya mencionado Bill Gross, de PIMCO, y David Rosenberg.

Bill Gross ha cogido la costumbre de emitir mensajes a través de Twiter, que han demostrado tener la capacidad de mover el mercado. Primero anunció que la nueva intervención sería diferente de las dos anteriores, esta vez imponiendo un tope máximo a los tipos de interés de los bonos del Gobierno. Incluso afirmó que Bernanke podría anunciar el nuevo plan en la reunión en Jackson Hole del próximo agosto, en apenas dos meses. De ser así, se confirmarían las malas expectativas que hay sobre el futuro de la economía estadounidense.

Mientras, Rosenberg también opina que el nuevo plan consistirá en aplicar un tope a los intereses de los bonos públicos. Pero así como Gross prevé que se actuará sobre los bonos a 2 y 3 años, Rosenberg cree que se llegará a actuar incluso en los bonos a 10 años.

Se trataría de un cambio importante respecto al QE1 y el QE2, ya que este tipo de programas suponían un incremento sustancial del balance de la FED (a través de la compra masiva de activos), afectando así a los tipos de interés pero sin controlarlos directamente. En cambio, si la FED finalmente impone un tope máximo a a la rentabilidad de los bonos, ello implicaría aplicar un límite a los tipos pero al precio de no controlar el tamaño de su balance que, dependiendo de la demanda por los bonos, podría crecer de forma extraordinaria.

Así, un banco central puede controlar el tamaño de su balance o puede controlar los tipos de interés con acciones extremas, pero no los dos a la vez. Según Rosenberg, esta es la razón por la que el QE3 recibirá un nombre diferente. En concreto, algunos analistas barajan ya la puesta en marcha de la "Operación Twist 2", una medida aplicada por la FED en los años 60 para mantener bajos los tipos de interés a largo plazo y que, posteriormente, se materializó en el grave proceso inflacionario de los años 70.

Curiosamente, la Reserva Federal de San Francisco acaba de sacar un informe en el que estudia el control de tipos ejercido por la FED en los 60, lo cual confirmaría las sospechas de ambos inversores.

Para entender la prisa de Bernanke para empezar una nueva ronda monetaria, aparte de la posible degradación a corto plazo de la deuda pública de EEUU, no hay que olvidar las elecciones presidenciales de EEUU en 2012.

No sería la primera vez que un banquero central desarrolla políticas irresponsables sólo para conseguir un pequeño período de apariencia de recuperación, y así favorecer al presidente. Obama ha perdido gran parte de su popularidad por la depresión económica que no parece acabar para muchos ciudadanos. Si Obama pudiera convencer a la población del posible fin de la crisis ganaría muchos puntos de cara a su reelección.