Erste Group ha publicado su informe anual sobre el mercado del oro, en el que analizan el incremento en la demanda de este metal precioso como inversión que ha pasado del 4,8% al 40% en una década. Con este escenario, sitúan su objetivo a doce meses en 2.000 dólares la onza.

Condiciones favorables para el oro

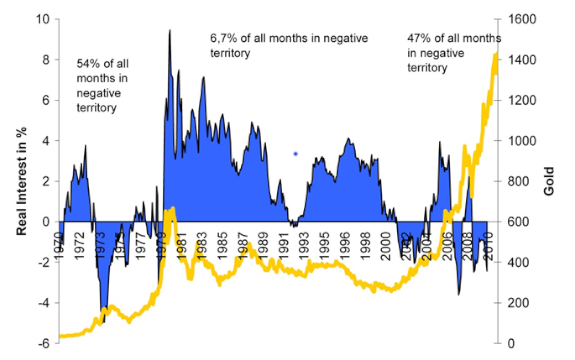

Estos analistas consideran que nos encontramos en un momento idóneo para el mercado del oro y que éste seguirá en alza. "Debido a las elecciones [en Estados Unidos en 2012] y al tibio crecimiento económico, no debería descartarse una nueva edición del programa del Quantitative Easing (después de un periodo de observación). Para enfrentarse a las actuales dificultades en el sector financiero pero también en la economía real, la Fed y el BCE se verán obligados a mantener los tipos de interés a niveles (históricamente) extremadamente bajos. Los tipos de interés reales negativos y el precio del oro tradicionalmente han guardado una correlación muy fuerte". Es más, creen que unos tipos de interés como los de la época de Paul Volcker "no serían posibles sin colapsar el sistema. Por lo tanto, esta vez el mercado alcista del oro no debería finalizar, por razones distintas a las de principios de la década de 1980".

Queda por ver cómo se resolverán finalmente las actuales dificultades económicas. Se contempla la posibilidad de "grandes subidas de impuestos, la creación de inflación, la depreciación de la divisa o, finalmente, la bancarrota nacional". En "prácticamente todos estos escenarios", el oro saldría beneficiado.

Otro factor de gran importancia para explicar el comportamiento del oro en los últimos años es la creciente demanda en China e India, países con enormes poblaciones afines al oro y cuya capacidad adquisitiva va en aumento.

Ronald Stöferle, de Erste Group, ha explicado que "el oro ha subido un 9% en euros desde el año pasado y un 22% en dólares. El principal cambio de tendencia el año pasado fue que la percepción del oro cambió dramáticamente. Solía comprarse como una commodity principalmente, pero hoy en día la gente compra oro debido a su aspecto de reserva de valor y como un bien monetario. Lo que hace tres años denominamos la remonetización del oro, creo que ahora se está produciendo."

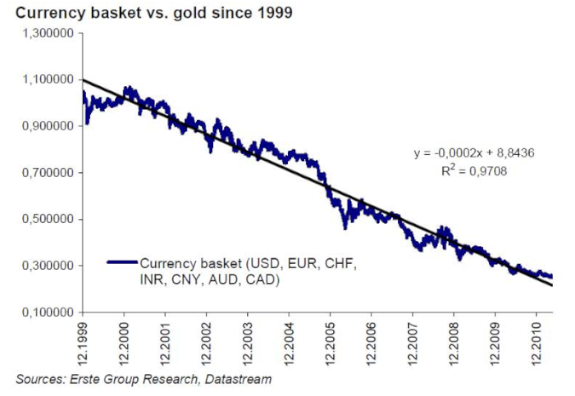

Por lo tanto, hablar del actual auge de este metal precioso es hablar del declive de las divisas fiduciarias nacionales. Tomando una cesta no ponderada de las principales divisas internacionales puede verse claramente como su valor ha caído paulatinamente frente al oro en los últimos años.

El informe dedica varias de sus 91 páginas a explicar diversos conceptos económicos desarrollados por la Escuela Austriaca tales como la creación del dinero, el orden monetario natural o la diferencia entre la inflación y el aumento de los precios.

No hay burbuja

En 2008, Erste Group estimó que el precio del oro (actualmente 1.550 dólares la onza) alcanzaría, al final de este periodo alcista, el precio máximo alcanzado en 1980 que, ajustado a la inflación, serían 2.300 dólares la onza.

Otros cálculos arrojan precios muy superiores, por lo que estiman que el oro no se encuentra en una burbuja especulativa.

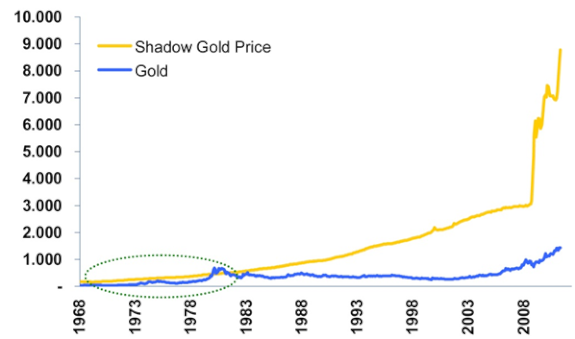

El llamado Precio Sombra se obtiene dividiendo la base monetaria de los Estrados Unidos entre sus reservas oficiales de oro. Ésta es la fórmula que en 1944 se usó en la conferencia de Bretton Woods para fijar en 35 dólares la onza el precio del dólar americano en términos de oro. En el gráfico puede verse la distinta evolución del precio del oro (azul) y su precio sombra (amarillo). Mientras se respetó en alguna medida el patrón oro (elipse de puntos) hasta la década de los setenta, ambos precios permanecieron bastante iguales. Pero si hoy el precio del oro se sitúa en unos 1.550 dólares la onza, el precio sombra es de 9.942 dólares. Puesto que la Ley de la Reserva Federal de 1914 estableció una cobertura del 40%, podría considerarse un precio sombra de 3.977, que sigue siendo muy superior al actual precio de mercado y superior también al precio máximo histórico ajustado a la inflación.

Una gran diferencia entre 1944 y ahora es el nivel de deuda de Estados Unidos. Con sus actuales reservas de oro, sólo cubre el 2,6% de su deuda. Esto implica que para cubrir toda su deuda con oro, el precio de cada onza tendría que establecerse en 57.000 dólares.

Aplicando la misma metodología, a Suiza le bastarían 35.586 dólares por onza y Japón y el Reino Unido necesitarían 91.306 y 174.840 respectivamente. Precisamente en Suiza está previsto un debate parlamentario este año para estudiar la creación de un franco respaldado por oro. Diversos estados federales de Estados Unidos han desarrollado recientemente iniciativas parlamentarias para monetizar el oro y la plata. Portugal tiene actualmente una cobertura en oro de su deuda del 9,6%, seguido de Alemania (6,6%), Holanda (5,8%) y Francia (5,3%). Muy lejos quedan España (1,4%), Grecia (1,2%), Japón (0,3%) e Irlanda (0,1%).

Otro criterio usado por Erste Group es el de relacionar las reservas de oro americanas a precios de mercado con el agregado monetario TMS (True Money Supply) propuesto por Murray Rothbard y desarrollado por Frank Shostak, con el que obtienen un precio de 7.500 dólares. Según el informe, muchos analistas "encuentran difícil diferenciar entre un mercado alcista y una burbuja [...] Mientras la oferta monetaria ascendía a 200.000 millones de dólares en la cumbre del último mercado alcista del oro en 1980, la base monetaria ha aumentado desde entonces hasta los 2,6 billones de dólares. Esto significa que se ha multiplicado por trece. Si el oro fuese a multiplicarse del mismo modo, tendría que subir hasta los 11.050 dólares (850 x 13)."

Adiós al "exorbitante privilegio"

En la década de los sesenta, el ministro de finanzas francés Giscard d’Estaing tildó de "exorbitante privilegio" el poder americano de establecer su divisa nacional como base de todo el sistema monetario internacional. Si bien Estados Unidos ya sólo produce el 25% de la producción mundial, el dólar americano acapara el 60% de todas las reservas de divisas mundiales. Incluso las Naciones Unidas han propuesto establecer una divisa mundial que venga a sustituir al billete verde. Sin embargo, su propuesta de fundamentar esa nueva divisa en los SDRs (Special Drawing Rights) no convence a los analistas de Erste, por tratarse de productos financieros derivados sobre derivados.

Pero no sería la primera vez que una divisa nacional pierde su hegemonía mundial. En los últimos cinco siglos diversas naciones se han ido alternando en este papel que, pocas veces, se ha prolongado por más de un siglo. Lo cual sugiere, a los analistas de Erste, "el inminente cambio de guardia para el dólar americano".

La conmoción en China

La gran esperanza (o amenaza) ahora es China. Según Bloomberg, se espera un crecimiento real del 7,7% anual durante los próximos 20 años. Pero en Erste no comparten tanto optimismo.

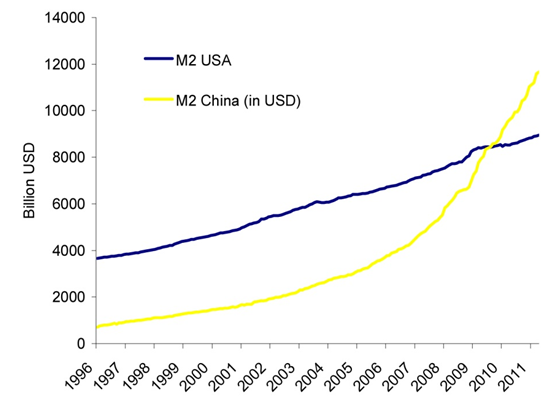

China está aumentando su oferta monetaria a mayor ritmo que la mayoría de las grandes naciones, su ratio M2/PIB es el mayor del mundo y, de hecho, su M2 en términos absolutos ya supera el de Estados Unidos. "Si bien no esperamos que la economía china se colapse, hace tiempo que debería haberse producido una conmoción contundente". Si no lo ha hecho, es por las "enormes intervenciones en el mercado". Y esta conmoción "representa uno de los mayores factores negativos para el precio del oro".