Las segundas pruebas de esfuerzo (stress tests) realizados este verano a los grandes bancos europeos obviaron, nuevamente, el principal riesgo que acumula el sistema financiero: su exposición a la deuda soberana. Goldman Sachs, en cambio, acaba de publicar un estudio considerando diversos escenarios de quitas en la deuda soberana en Grecia, Portugal, Irlanda, Italia y España para comprobar la solvencia de la banca de la eurozona.

Su principal conclusión es que los bancos están preparados para soportar un empeoramiento de la situación crediticia. Sin embargo, con quitas en estos países, los bancos en su conjunto podrían necesitar hasta 144.700 millones de euros, en el peor de los casos.

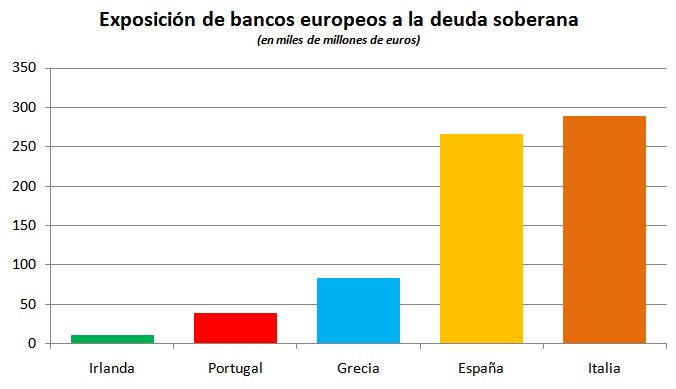

Exposición a la deuda soberana

El estudio subdivide en tres grupos, según su volumen, la deuda soberana de estos cinco países periféricos en manos de los bancos de toda Europa. Irlanda y Portugal, con 10.900 y 37.900 millones, respectivamente, conforman el grupo menor. La deuda soberana griega en manos de bancos europeos asciende a 83.300 millones. Y los dos grandes, España e Italia, suman 265.200 y 289.000 millones, respectivamente. Es decir, los 265.200 millones de España se refieren a la deuda soberana del Reino de España en manos de bancos europeos, no de la deuda soberana de diversos países en manos de bancos españoles.

En resumen, el sistema bancario del Viejo Contiene posee nada menos que 686.300 millones de deuda soberana de estos cinco países que, actualmente, no inspiran demasiada confianza a sus acreedores (pinchar en los gráficos para ampliar):

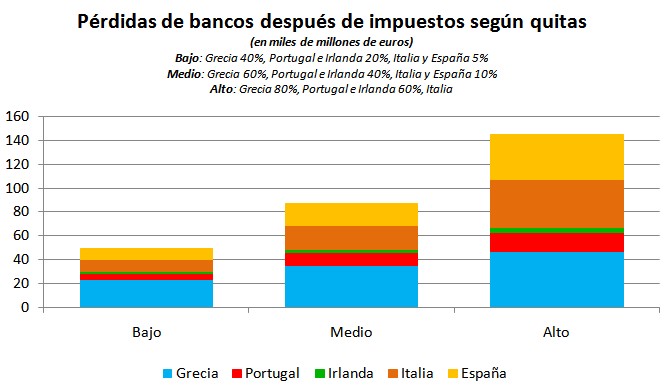

Establecidos los tres subgrupos, se contemplan tres escenarios de quitas. ¿Qué les sucedería a los bancos acreedores si estos cinco países deciden impagar parte de sus deudas?

1. Riesgo bajo: el más optimista de los tres supuestos. Goldman contempla en este escenario quitas del 20% en la deuda soberana de Irlanda y Portugal, lo cual provocaría a los bancos europeos pérdidas de 1.500 y 5.300 millones de euros, respectivamente; con quitas del 40% en Grecia, necesitarían 23.300 millones; y quitas del 5% en España e Italia supondrían una infracapitalización de 9.300 y 10.100 millones, respectivamente.

Por lo tanto, suponiendo que se aplicaran estas quitas en todos estos países, los bancos europeos necesitarían, en total, 49.500 millones de euros.

2. Riesgo medio: con quitas del 40% en Portugal, se necesitarían 10.600 millones en toda Europa; otro 40% en Irlanda causaría pérdidas de 3.000 millones; si las quitas en Grecia fuesen del 60% faltarían 35.000 millones; quitas del 10% en Italia supondrían una necesidad de 20.200 millones y con otro 10% en la deuda de España añadiría 18.600 millones.

De este modo, según Goldman, en caso de aplicarse las quitas descritas en estos cinco países el agujero bancario en Europa ascendería a un total de 87.400 millones de euros.

3. Riesgo alto: quitas del 60% en Portugal (pérdidas de 15.900 millones) e Irlanda (4.600); quitas del 80% en Grecia causarían un agujero de 46.600 millones; si Italia aplica el 20% faltarían 40.500 y otro 20% en España añadiría 37.100 millones.

En este escenario, la banca europea afrontaría unas pérdidas totales de 144.700 millones.

Las pruebas de esfuerzo, en serio

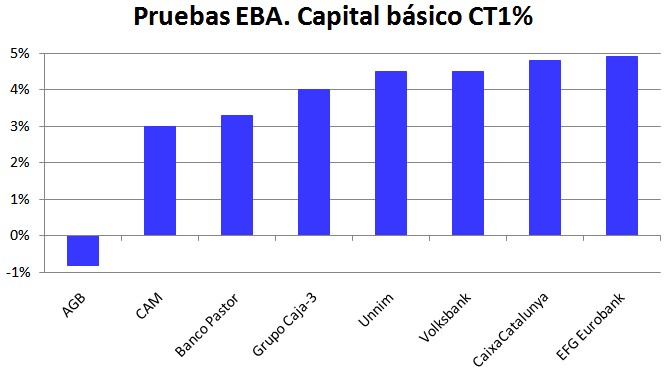

Cabe recordar que en las pruebas de estrés realizadas por la autoridad europea (EBA) los resultados fueron de suspenso para 8 de las 91 entidades analizadas. Cinco de las ocho eran españolas. Las pruebas consistían, esencialmente, en ver si estas entidades conseguirían mantener un 5% de capital básico en un entorno económico desfavorable.

Según el informe de Goldman Sachs: "La EBA no realizó las pruebas de esfuerzo para el caso de quitas en la deuda soberana". Pero añade: "Sin embargo, al publicar informaciones detalladas de la deuda soberana que tienen los bancos europeos, la EBA ha dado al mercado las herramientas para incorporar a los resultados de las pruebas de esfuerzo un análisis detallado de los shocks de deuda soberana en cada una de las 91 exposiciones de los bancos a la deuda soberana".

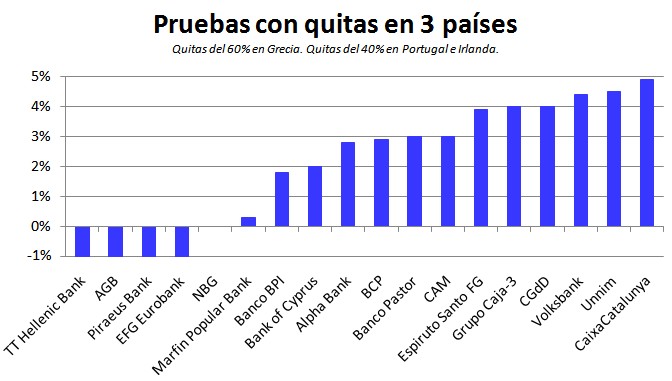

Para ello, el informe ha considerado dos posibles escenarios. En el primero, se supone que Grecia aplica una quita del 60%, mientras que Irlanda y Portugal la aplican del 40% -el caso "medio" arriba mencionado para estos tres países-. Se supone, sin embargo, que no hay problemas ni con la deuda de España ni con la de Italia.

En este caso, no son 8 sino 18 las entidades que no consiguen mantener el 5% de capital básico. Así, el sistema bancario europeo necesitaría 25.900 millones de euros extra (38.000 si se sube el listón al 6%).

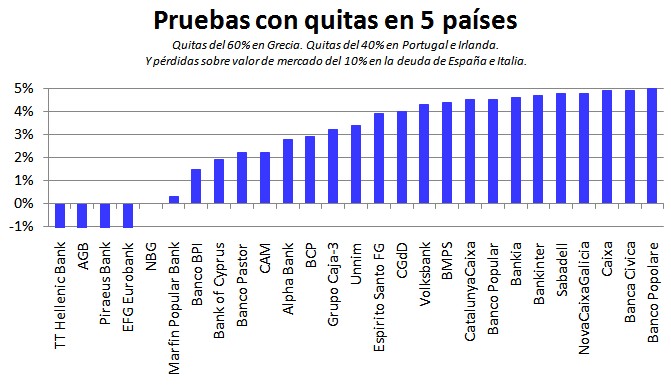

En el segundo escenario, Goldman Sachs mantiene las mismas premisas para los tres países menores, pero añade el supuesto de pérdidas del 10% sobre el valor de mercado en la deuda soberana española e italiana. Con quitas en los cinco países, serían 27 bancos los que no lograrían alcanzar el 5% de capital básico exigido por las autoridades. En este caso, la necesidad de recapitalización aumentaría hasta los 29.800 millones de euros (49.100 millones para alcanzar el 6%).

El informe llama la atención sobre la "concentración desproporcionada" de estas pérdidas: ningún banco griego alcanzaría el 5% en ninguno de los dos nuevos escenarios. De hecho, cuatro grandes bancos griegos registrarían "posiciones de capital negativas", es decir, caerían en una situación de insolvencia manifiesta.

Abundando en la desproporcionada concentración de bancos afectados en los países deudores, el estudio señala que "de todos los bancos que no alcanzan el 5% del capital básico cuando se aplican los esfuerzos adicionales [de las quitas], solo uno -el Volksbank- no está domiciliado en los países afectados. Los mayores bancos de la región -líderes de mercado en España e Italia- alcanzarían el 5% y el 6% en ambos escenarios".

En cuanto a los efectos de estas quitas, Goldman observa lo siguiente: "Para evitar una retirada desordenada de fondos por parte de los acreedores de los países del programa (especialmente de bancos helenos), las carestías de capital en los bancos griegos tendrían que tratarse antes de cualquier quiebra teórica. Seguimos considerando que una recapitalización preventiva es un requisito necesario para la reestructuración ordenada".