El Banco de Pagos Internacionales (BPI) ha publicado un informe en el que advierte del peligro de seguir manteniendo los tipos de interés a niveles muy bajos, "un peligro que va aumentando con el tiempo". Es especialmente significativo que esta valoración la realice nada menos que el BPI, una organización internacional que "fomenta la cooperación financiera y monetaria internacionales y sirve de banco para los bancos centrales".

El informe admite que no existen experiencias históricas de políticas monetarias expansivas tan poco ortodoxas como las actuales. Sin embargo, considera que las pasadas expansiones monetarias demuestran que "los periodos prolongados de tipos inusualmente bajos enturbian la valoración de los riesgos financieros, inducen a una búsqueda del rendimiento y retrasan los ajustes de los balances". Pero, además, los efectos negativos de estas políticas transcienden las fronteras nacionales "incentivando flujos de capitales insostenibles hacia países con tipos de interés altos".

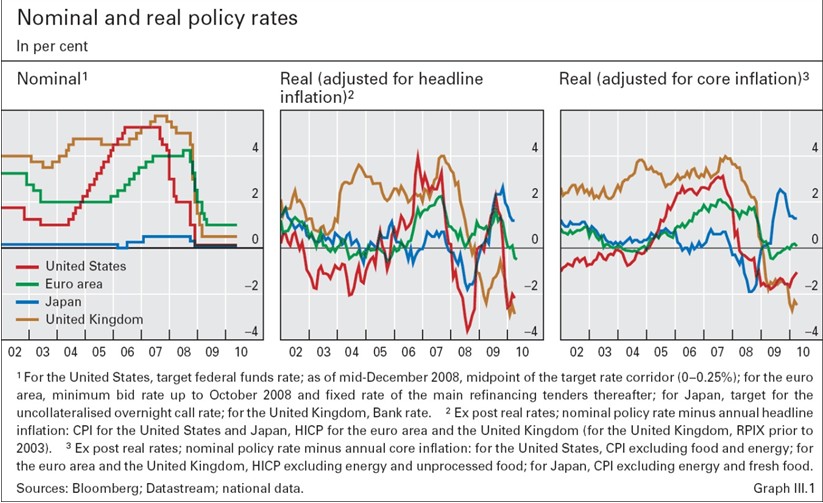

Cuando a principios de 2010 algunos bancos centrales empezaron a plantearse el abandono de estos métodos para normalizar la política monetaria, la crisis de la deuda de diversos países retrasó esta decisión. Ahora, casi dos años después de ese amago de rectificación, el BPI insiste en que mantener los tipos de interés a niveles tan bajos durante tanto tiempo "causa distorsiones". Es más, en su 79º Informe Anual, ya reconoció que "los tipos de interés bajos sostenidos han sido identificados por muchos como un factor importante que contribuyó a la crisis".

Reducción del riesgo percibido y medido

Las reducciones de los tipos de interés estimulan el crecimiento del crédito y el encarecimiento de los activos. Al aumentar esto el precio del colateral, las instituciones financieras se ven incentivadas a ofrecer más crédito todavía y a apalancarse más mediante la adquisición de activos de mayor riesgo. Así, en apariencia, el riesgo va reduciéndose a medida que se reduce también la volatilidad de los precios. Con lo que se refuerza el incentivo a adquirir más activos de riesgo, y va aumentando la espiral.

Pero se llega a cierto punto en que las primas de riesgo empiezan a aumentar y llegan las pérdidas para algunos inversores, como sucedió entre 2007 y 2009. La política de los bancos centrales en ese momento se encaminó a "detener el colapso de los precios de los activos y reducir el riesgo de insolvencias".

El informe considera que lo que sucedió después, a partir de los primeros meses de 2010, puede considerarse que refleja "tanto un éxito de esas políticas como un nuevo aumento de carteras potencialmente demasiado arriesgadas". O sea, la parte buena es que la burbuja no estalló a las malas, la parte mala es que ahí sigue la burbuja con sus peligros.

Otras distorsiones en los mercados

Además de dificultar la correcta valoración del riesgo, estas políticas provocan otras distorsiones en los mercados. Así, a principios de la pasada década, los mercados financieros ofrecieron una gran cantidad de productos "estructurados" en respuesta al deseo de los inversores de acceder a elevados rendimientos con riesgos minimizados. Pero al desencadenarse la crisis, estos productos perdieron su atractivo. De forma que donde al principio había habido una atrevida creatividad, siguió un periodo de regreso a productos menos exóticos.

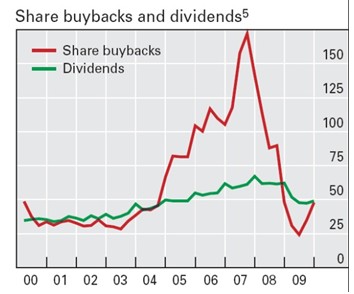

Otro síntoma de las distorsiones relacionadas con el riesgo es el aumento de los dividendos y de los buybacks de acciones (adquisición de acciones propias).

Otro síntoma de las distorsiones relacionadas con el riesgo es el aumento de los dividendos y de los buybacks de acciones (adquisición de acciones propias).

"Si los inversores esperan resultados nominales elevados y si éstos son difíciles de conseguir, las empresas no financieras pueden verse bajo la presión de devolver fondos a los inversores en vez de perseguir inversiones reales arriesgadas, pero económicamente provechosas en nuevas plantas o en investigación y desarrollo".

Estas prácticas, muy comunes en las etapas iniciales de la burbuja, escasean ahora, como suele suceder durante las recesiones. Y, si bien se produjo un cierto repunte en 2009, siguen en niveles inferiores a los de antes de la crisis.

El riego del tipo de interés

Los tipos bajos facilitan que las instituciones financieras puedan beneficiarse de endeudarse a corto plazo y prestar a largo. "En efecto, parte de la motivación de los bancos centrales para bajar los tipos fue el posibilitar que las maltrechas instituciones financieras consiguiesen tales beneficios y así adquirir capital."

Sin embargo, cuanto más incurren en esta práctica más aumenta el peligro al que tendrán que enfrentarse ante una posible subida de tipos futura. En tal escenario, "la resultante caída del precio de los bonos impondría pérdidas considerables a los bancos".

Los bancos se encontrarían con este problema si los bancos centrales decidiesen subir los tipos de forma inesperada, por lo que el informe sugiere que avisar con antelación de cambios en la política de tipos "puede ayudar a los mercados e instituciones a hacer ajustes suaves al cambio anticipado en los precios de los activos y costos de financiación".

Retrasos en el ajuste de los balances

Una consecuencia de la crisis financiera, y de los años precedentes, es la necesidad de sanear los balances de las instituciones financieras, pero también de los particulares y del propio sector público. Y aquí, los bajos tipos de interés vuelven a desempeñar un papel negativo ya que "pueden ralentizar, o incluso impedir, esos ajustes necesarios de los balances".

En el caso concreto del sector financiero, los tipos bajos favorecen la práctica antes mencionada de endeudarse a corto plazo y prestar a largo, creando una falsa sensación de seguridad en la que puede parecer que la necesidad de ajustar los balances no es particularmente apremiante. "El compromiso de los bancos centrales de mantener los tipos bajos durante largos periodos, si bien es útil para establecer expectativas de mercado, puede contribuir a esta complacencia".

El peligro que supondría una repentina subida de los tipos de interés es igualmente grave para el endeudamiento del sector público. El informe admite que la actual política monetaria da un respiro a las finanzas públicas para que puedan realizarse las reformas oportunas, pero quedarían expuestas "a cualquier incremento en los tipos si los ajustes presupuestarios necesarios no se llevan a cabo a tiempo". Pero a los autores del informe les preocupa que si los bancos centrales siguen manteniendo los tipos tan bajos, evitando así poner en mayores apuros a los sectores públicos, la independencia de los bancos centrales quedaría en entredicho, causando "preocupaciones".

Además, cuando se mantienen tan bajos los tipos durante tanto tiempo, los bancos caen en la tentación de aplicar el roll-over a préstamos que saben que no son viables. Así lo hicieron los bancos nipones durante la década de los noventa "para preservar su propio capital, que ya estaba debilitado debido a la anterior caída en los precios de los activos". Esto retrasó todavía más la tan necesaria reestructuración y reducción de los balances de las entidades financieras. Por si fuera poco, al mantener con vida a estas empresas "zombies", estas prácticas bancarias distorsionaron la llamada economía real ya que, "probablemente, limitaron la competencia, redujeron la inversión y evitaron la entrada de nuevas empresas".

Paralización de los mercados de dinero

En el momento en que los bancos centrales decidan cambiar de política será esencial que los mercados de dinero actúen de transmisores de este cambio para que pueda esparcirse por los demás mercados. Y he aquí un nuevo problema causado por los tipos bajos persistentes: para cuando los bancos centrales se deciden a volver a subir los tipos, los mercados de dinero ya se han quedado paralizados. Una vez más, ésta fue la experiencia en Japón de 1995 a 2004.

Efectos internacionales

Estas políticas de algunos de los países más desarrollados han afectado a las economías emergentes y a los países exportadores de materias primas. La primeras consecuencias para éstos "fueron en muchos casos una acusada disminución de las exportaciones (véase gráfico), la retirada de fondos denominados en dólares americanos por parte de los bancos extranjeros, la liquidación de posiciones en acciones y bonos por parte de los inversores y una caída en los precios de las acciones." A excepción de China, estos países experimentaron, además, un debilitamiento considerable de sus tipos de cambio frente al dólar americano en otoño de 2008.

La demanda interna de estos países no ha sido capaz de contrarrestar del todo la caída de las exportaciones. Y cuando los activos volvieron a encarecerse, los bancos centrales de estas naciones sí que emprendieron diversas políticas monetarias contractivas. En concreto, Australia, Brasil, India y Noruega empezaron a subir sus tipos de interés antes de mayo de 2010. Y China, Brasil y la India habían elevado los requisitos de las reservas. La expectativa actual de los mercados es que estos países perseveren en la contracción monetaria.

Por lo tanto, a medida que las economías emergentes y los países exportadores de materias primas van aumentando sus tipos, aumenta el diferencial de éstos con respecto a los bajísimos tipos de las principales economías desarrolladas. Este creciente diferencial es un poderoso incentivo para sacar fondos de los segundos países y llevarlos a los primeros. Una primera consecuencia de la llegada de estos capitales a las economías emergentes consiste en las presiones inflacionarias. Y éstas, a su vez, representan un importante incentivo para que los bancos centrales en esos países decidan contraer todavía más la política monetaria, agravando así de hecho la situación.

Y, como pasaba con las prácticas de financiación de los bancos, un peligro oculto de estos flujos internacionales de capitales es que, si se produce una repentina subida de los tipos, la situación quedaría completamente invertida, es decir, en este caso, podría darse una rápida repatriación de capitales.

El informe insiste en que, por la propia naturaleza de los tipos de interés, cada uno de estos peligros va agravándose a medida que se persiste en los tipos bajos y, por ello, cuanto más se demore el cambio de política tanto mayores serán las dificultades. En cualquier caso, estos "ajustes estructurales necesarios son dolorosos y llevarán tiempo".

Los autores concluyen su apartado sobre los tipos de interés recomendando que los bancos centrales tengan en cuenta los riesgos que la actual política crea "para la estabilidad a largo plazo financiera y macroeconómica" a la hora de "determinar los tiempos y los ritmos de la normalización de los tipos".