Nueva jornada de alta tensión en los mercados de deuda de los países periféricos de la zona euro. La prima de riesgo ofrecida a los inversores por los bonos españoles a diez años respecto a los alemanes se disparaba de nuevo hasta tocar los 432 puntos básicos -ronzando el récord de la zona euro- y la rentabilidad se situaba por encima de la barrera del 6% por primera vez desde principios del mes de agosto. En concreto, el diferencial de los bonos españoles a diez años respecto al bund aumentaba a media tarde hasta los 432 puntos básicos, en comparación con los 401 enteros en los inició la sesión, con una rentabilidad del 6,052%.

De este modo, la deuda pública española se encuentra ya a apenas un paso del temido punto de no retorno, momento a partir del cual resulta muy complicado recuperar la confianza de los inversores. Aunque la mayoría de analistas ubican este umbral en el 7% de rentabilidad de los bonos a 10 años, la clave es la prima de riesgo, es decir, el diferencial existente entre la deuda nacional y el bono alemán -considerado como uno de los activos más seguros de Europa y del mundo-. Hasta la fecha, todos los países de la zona euro que han superado el citado 7% o una prima de riesgo de 450 puntos básicos han terminado solicitando ayuda internacional para evitar la quiebra (Grecia, Irlanda y Portugal). España se ha situado este lunes a tan sólo 18 puntos básicos de la citada barrera.

En este sentido, cabe tener en cuenta que la renovada y creciente tensión que sufre en los últimos días la deuda de Italia se disparó en el momento en que su prima de riesgo superó los citados 450 puntos básicos. Pocos días después, la cámara de compensación independiente LCH.Clearnet decidió elevar las garantías de esos bonos para poder intermediar financiación.

La entidad financiera con sede en Londres informó que un incremento de los spreads por encima de los 450 puntos básicos "resulta indicativo de riesgos adicionales en el emisor soberano", por lo que exigió "un incremento material de los márgenes requeridos a las posiciones en esos emisores". LCH crea su propio índice, tomando como referencia una prima de riesgo específica compuesta por deuda francesa, alemana y holandesa, pero siendo el bono alemán el más seguro de Europa, una vez que la tradicional prima supera el umbral de los 450 existe un alto riesgo de que la citada cámara eleve las garantías exigidas.

La cámara de compensación

La decisión de esta cámara es muy relevante por varias razones: LCH.Clearnet es una cámara de contrapartida dedicada a garantizar los préstamos entre entidades a cambio de un aval (incluida deuda pública); los bancos han acudido de forma masiva a este mecanismo para poder financiarse en los mercados ante las tensiones que desde hace meses vive el interbancario europeo; si LCH exige más garantías para obtener financiación utilizando como colateral deuda española (más bonos para obtener el mismo crédito), ésta queda penalizada en el mercado frente a bonos más seguros (deuda estadounidense o alemana), con lo que su demanda cae de forma sustancial, disparando así el coste de su emisión (el Estado tendría que ofrecer un mayor tipo de interés para colocarla); la credibilidad del emisor (Estado español) se deteriora aún más y las ventas de este tipo de activos aumentan (los bancos se deshacen de más deuda española).

Este es el particular ciclo que ha atravesado Italia y al que muy pronto se podría unir España en caso de que su prima de riesgo alcance los 450 puntos. Por el momento, al igual que sucedió con Roma la pasada semana, el repunte está tratando de ser contenido, una vez más, mediante compras por parte del Banco Central Europeo (BCE), pero se trata de un mecanismo muy limitado y meramente temporal. La tendencia sigue siendo al alza. De hecho, el bono español a dos años, que sirve para reflejar con mayor precisión el riesgo de quiebra, marcaba también un nuevo máximo esta mañana, tras superar el 4,76%.

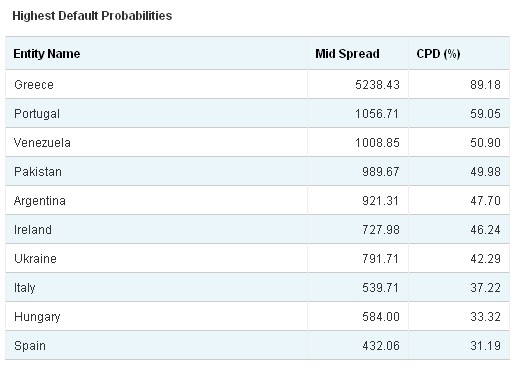

Ante estos datos, no es extrañar que la probabilidad de quiebra de España -y también de Italia- rebasara este lunes el umbral del 31% (nuevo récord).

Todo ello coincide, además, con nuevas subastas por parte del Tesoro español. El Gobierno espera colocar el martes entre 2.500 y 3.500 millones de euros en letras a 12 y 18 meses, mientras que el jueves intentará captar entre 3.000 y 4.000 millones en obligaciones a diez años con un cupón del 5,85% y vencimiento a 31 de enero de 2022. Así, en total, el Tesoro intentará obtener entre 5.500 y 7.500 millones de los mercados en una semana clave y con la prima de riesgo por encima de los 400 puntos.

Resto de países

La prima de riesgo de Italia repuntaba de nuevo hasta los 487,4 puntos básicos, frente a los 463,9 puntos del inicio de la jornada, con una rentabilidad del 6,661%, pese a la dimisión de Silvio Berlusconi y el encargo de formar nuevo Gobierno al excomisario europeo Mario Monti. El Tesoro italiano consiguió colocar este lunes 3.000 millones de euros en bonos a cinco años, aunque tuvo que elevar el interés hasta el 6,29%, el máximo desde 1997, haciendo que la prima de riesgo se incrementara.

En el caso de los bonos franceses, el diferencial respecto a sus homólogos alemanes aumentaba hasta los 158,5 puntos básicos, con un rendimiento del 3,370%, en comparación con los 148 puntos en lo que comenzó la semana.

Por último, mientras la credibilidad de los periféricos -y Francia- se deteriora, los inversores han vuelto a buscar cobijo en los tradicionales activos refugio. La deuda pública alemana y la estadounidense se han convertido en "valores refugio" para la inversión en renta fija, según señala Carmignac Gestión en su informe de perspectivas económicas y estrategias de inversión para el cuarto trimestre de 2011. La gestora de fondos ha explicado que, "ante la falta de decisiones enérgicas y de inmediata aplicación en Europa", las presiones recesivas y deflacionistas continuarán a corto plazo, lo que ha conferido a los mercados de deuda pública de referencia (Alemania y Estados Unidos) "un papel ineludible de refugio".