El mercado es impaciente. Al mercado no le gusta reposar y saborear sus inversiones. Para ser más exactos: al mercado no le gusta hacer inversiones. El consenso generalizado es aquéllo de "o te mueves o caducas". Que yo no digo que no haya que revisar las decisiones tomadas, y modificar aquellos planteamientos que se hayan visto superados por la realidad. Por supuesto, pero siempre al abrigo de una mentalidad inversora.

Yo me tomo la Bolsa como un negocio: apuesto por un valor porque creo en su evolución futura, más allá de los vaivenes del corto plazo -recuerdo ahora la frase de Benjamin Graham al respecto: "Si no existiese la Bolsa, ¿estaría dispuesto a hacer una inversión en esa empresa en esas condiciones?"-.

Y convendrán conmigo en que la impaciencia es un campo abonado para el error. Podríamos recurrir al refranero español y rescatar ese "vísteme despacio que tengo prisa". ¡Cuántas veces nos hemos arrepentido de tomar una decisión en caliente! Eso sí, para gustos, los colores. Y hay gente a corto/medio plazo con muy buenos números encima de la mesa. Yo sólo les cuento mi forma de verlo; pero con datos, eso sí. Vamos allá.

En primer lugar, vamos a ver si hay datos que atestiguan que estamos ante un mercado impaciente. Leía el otro día un artículo publicado en The Economist en el que se hablaba de la vorágine actual en la que se mueve el mercado. El dato es incontestable: el Trading de Alta Frecuencia (High-Frequency Trading, HFT) representa en torno al 70% del volumen de las operaciones bursátiles. Bloomberg también destaca este hecho en uno de sus artículos.

El siguiente gráfico (pinchar en la imagen para ampliar), extraído de una ponencia de SMEAD Capital Management, es muy ilustrativo del curso que han tomado las "inversiones" en Bolsa en las últimas décadas:

El gráfico nos muestra la evolución en las últimas once décadas del tiempo medio que se mantiene una acción en cartera (Average Holding Period) en la Bolsa de Nueva York -también podemos hablar de rotación, que sería el inverso del período medio de tenencia-.

Si nos centramos en los últimos setenta años, se observa cómo en la primera mitad de ese período (1940-1974) ese tiempo medio de tenencia osciló alrededor de los seis años, rebotando entre cuatro y ocho años. A lo largo de la segunda mitad (1975-2009), el período medio de mantenencia no ha parado de descender. Durante el crash bursátil de 1987 dicho período medio se situó por debajo de dos años. Se cerró el siglo pasado con niveles en torno a la unidad. En 2010, el período medio de tenencia fue de sólo seis meses.

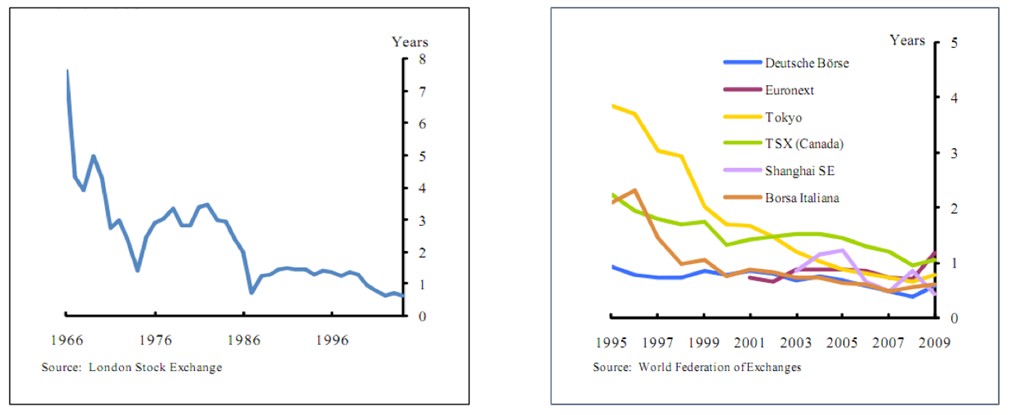

Y como podrán suponer, no es éste un fenómeno ligado, exclusivamente, al mercado norteamericano. Andrew G. Haldane, Director Ejecutivo de Estabilidad Financiera en el Banco de Inglaterra, aborda en su ponencia Pacient and Finance el fuerte incremento de la rotación en las distintas bolsa mundiales. Las siguientes dos gráficas, extraídas de esa ponencia, analizan la evolución en los últimos años del período medio de tenencia tanto en la Bolsa de Londres como en una muestra de otras bolsas internacionales:

Habiendo comprobado ya las prisas con las que se mueve el mercado, faltaría ahora abordar la cuestión sobre si existen o no beneficios ligados al mantenimiento de las acciones durante períodos tan cortos de tiempo. En otras palabras: ¿es rentable la estrategia del corto plazo?

Antes de contestar, una reflexión: ¿qué ocurre cada vez que compra y vende un paquete de acciones? Si lo hace a menudo, ya sabe la respuesta: pasar por caja para hacer frente a un concepto que llamamos comisión. Algo que, en el argot de las finanzas, se conoce como los costes de transacción. Cuanto mayor sea el fragor de la batalla, mayor será el número de golpes. Uno tras otro, hasta caer extenuado. ¿Que exagero? Vayamos, pues, a la evidencia empírica.

Los profesores Brad Barber y Terrance Odean -ambos de la Universidad de California- decidieron llevar a cabo un estudio para determinar si los rendimientos asociados a una estrategia de elevada rotación de cartera eran o no superiores a los rendimientos de una estrategia de baja rotación. Para ello, tomaron una muestra de más de 65.000 inversores particulares -también hay evidencia para los fondos de inversión- y analizaron sus rentabilidades, para el período 1991-1996, distinguiendo 5 grupos de inversores en función de la función de sus carteras: desde el Extremadamente paciente (inversor de largo plazo o baja rotación) hasta el Hiperactivo (inversor de corto plazo o de alta rotación). Los resultados del estudio se muestran en el siguiente gráfico:

Fuente: comentarios de Jason Zweig en la edición revisada de El Inversor Inteligente, Ed. Deusto (2007)

Aun siendo parejos los rendimientos brutos -esto es, antes de deducir los costes de transacción-, el diferencial en términos netos entre los dos grupos más extremos es enorme: la rentabilidad del grupo de inversores "Extremadamente paciente" supera, ¡en más del 7%!, a la rentabilidad del grupo etiquetado como "Hiperactivo".

Si observan el gráfico con mayor detalle, podrán comprobar que ese descenso en la rentabilidad es mayor conforme se incrementa el nivel de actividad o impaciencia del inversor: cada paso a favor de una mayor rotación en la cartera representa un paso atrás en lo que a rentabilidad se refiere. Yo, de usted, no me movería mucho. No vaya a ser que la foto no sea de su agrado...

Pablo J. Vázquez es Doctor en Economía y especialista en Value Investing. Puedes seguirle a través de Twitter en @pablojvazquez