En los próximos días, algunos los 5.000 empleados de Orizonia probablemente acudan a la central de su compañía, en el kilómetro 7,4 de la carretera de Valldemossa, en Palma de Mallorca. Otros se reunirán en la calle Francisca Delgado de Alcobendas (Madrid), los cuarteles centrales del grupo en la península. Lo más seguro es que ninguno se acerque a la calle Barquillo 5 de Madrid y, sin embargo, puede que muchas de las respuestas de su situación se encuentren en esta última dirección, donde tiene su sede la Comisión Nacional de la Competencia (CNC). Por que ha sido una decisión de este organismo el que ha desatado la última parte del proceso que ha llevado a la compañía líder del mercado turístico español a pedir el preconcurso de acreedores.

Evidentemente, la culpa de la quiebra de Orizonia no es de la CNC. El grupo acumulaba enormes problemas a lo largo de todo 2012. En verano del pasado año, la deuda total superaba los 600 millones de euros y su falta de liquidez era crítica. De hecho, esta carencia en la caja le llevó a vender el 50% que poseía de Rumbo, lo que le reportó unos 37 millones de euros.

En cualquier caso, la situación seguía siendo dramática, lo que llevó a su directiva a comenzar un proceso de negociación con sus acreedores, al mismo tiempo que iniciaban la búsqueda de un comprador para la compañía (o al menos para la mayor parte de sus divisiones). Ya es sabido que Barceló se interesó en la operación y que, cuando estaba a punto de cerrarse, entró en juego Globalia, el grupo de Juan José Hidalgo.

De esta manera, todo parecía más o menos encaminado. Incluso, Globalía había inyectado 15 millones para mantener a flote Orizonia mientras llegaba la decisión preceptiva de la CNC. Sin embargo, todo saltó por los aires el pasado 13 de febrero. En ese momento, el organismo publicó su primer informe sobre la operación y, aunque es cierto que no prohibía la compra, imponía una suspensión de al menos dos meses, mientras se sustanciaba la segunda fase del expediente.

El problema es que la delicada salud de Orizonia ni siquiera ha podido aguantar esos 60 días. Globalia se negó a poner más dinero hasta que no hubiera una decisión definitiva. Y los directivos de la empresa quebrada decidieron que no podían esperar más y optaron por la suspensión de pagos. Lo que iba a convertirse en una compra, que daría paso al líder absoluto del mercado turístico español se quedó en nada. Y los cinco mil trabajadores vieron su futuro en peligro. ¿Por qué?

El expediente de la CNC

Teóricamente, la CNC debe velar porque no se creen posiciones dominantes en el mercado. El problema es que la definición que las leyes hacen de esta situación es muy cuestionada por numerosos expertos, que apuntan a que siempre que haya libertad de entrada y salida en un sector es imposible que se produzca un monopolio. Por eso, sus críticos aseguran que muchas de sus medidas no sólo no ayudan sino que, como en este caso, acaban perjudicando a empresas, consumidores y empleados.

Los argumentos de la CNC se centran en los efectos potenciales de la operación, tanto desde el punto de vista horizontal (ampliando cuota en sus diferentes segmentos) como vertical (reforzando su posición ante clientes, agencias o líneas aéreas).

La operación situará a la entidad resultante como primer turoperador, a una gran distancia del segundo en España y mucho mayor aún respecto de una gran cantidad de otros competidores con cuotas marginales, suponiendo la concentración, además, la desaparición de la presión competitiva que venía ejerciendo ORIZONIA como principal operador del mercado y único competidor verticalmente integrado comparable a GLOBALIA en cuanto a tamaño y naturaleza

En el mercado de agencias minoristas de viajes los efectos de la concentración son, en principio, más moderados, alcanzándose una cuota resultante entre el 10-20%, prácticamente igual que la del primer operador minorista. No obstante, dado el fuerte grado de integración vertical del operador resultante de la concentración, cabe esperar que su capacidad competitiva sea muy superior

En los servicios de transporte aéreo de pasajeros la concentración dará lugar a solapamientos en siete rutas aéreas

Teniendo en cuenta que la oferta de viajes de carácter vacacional de los turoperadores se presenta en forma de paquetes turísticos (básicamente vuelo y estancia) y que esos productos se venden a través de agencias de viajes minoristas, resulta de especial importancia tener en cuenta los efectos verticales que se derivarán de la concentración de los dos principales operadores turísticos integrados en España.

En tal sentido, la empresa resultante de la operación será claramente el principal turoperador así como el principal oferente de los inputs necesarios para formar paquetes turísticos a determinados destinos, lo que incide doblemente sobre la competencia en el mercado de turoperadores: por un lado, por el refuerzo de su posición derivado de las adiciones de cuota y, por otro, por su capacidad de modificar las condiciones de la oferta de forma que favorezca sus productos frente a los de terceros mayoristas.

Lo anterior puede tener efectos aguas arriba, en los mercados de transporte aéreo (...)

Adicionalmente, podrían producirse efectos aguas abajo, en el mercado de agencias minoristas. (...) Por último, podrían producirse efectos sobre la gestión de plazas hoteleras, en forma de un posible endurecimiento de las condiciones de demanda de las plazas hoteleras

El sector

Lo cierto es que si Hidalgo hubiera conseguido su objetivo, habría formado un gigante, con más de 2.500 agencias, más de 6.500 millones de facturación y por encima de 30.000 trabajadores. Está claro que en el proceso de fusión habría habido despidos, prejubilaciones o bajas, como en cualquier integración. Pero la mayoría de los empleos se habrían mantenido.

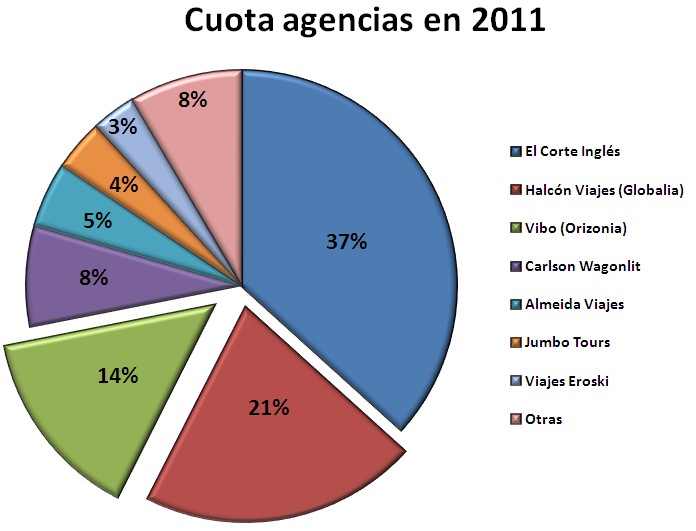

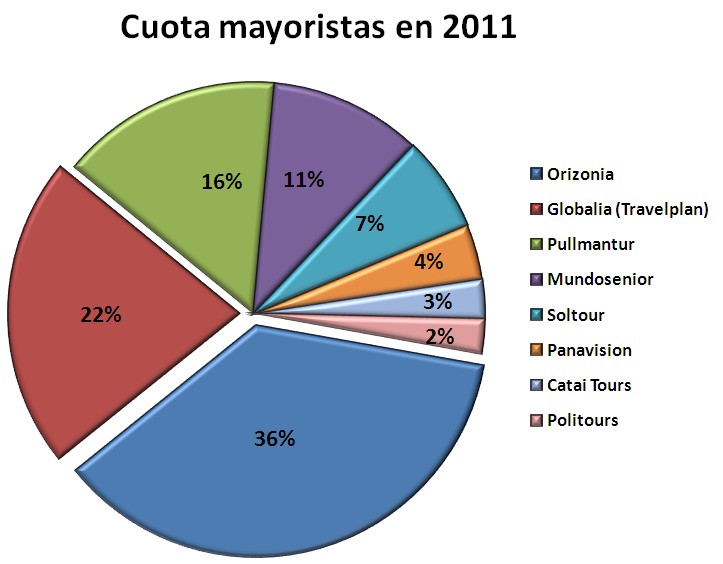

Lo que le preocupaba a la CNC era la posición dominante de este súpergrupo. Según las estadísticas de Nexotur, la unión de Globalia y Orizonia les habría otorgado un 57% del mercado mayorista (contando sólo a los ocho grandes del sector). Es una cifra elevada, pero no tiene por qué ir acompañada de una situación de dominio absoluto. Cualquier agencia, hotel o aerolínea podría buscarse fácilmente otro mayorista si las condiciones que le quisieran imponer fueran excesivas. No parece que la relación entre una agencia y su mayorista esté condicionada por criterios técnicos o de otro tipo que aten a uno y otro (Fuente de los gráficos: Nexotur).

Y en lo que tiene que ver con el resto de las líneas de negocio, podría pensarse que aún hay menos peligro. La cuota resultante en el mercado de agencias de viaje habría estado en el entorno del 20%, por debajo del primer operador del sector, Viajes El Corte Inglés. En transporte aéreo, aunque Air Europa y Orbest operaban rutas similares entre la Península y Baleares o Canarias, no parece que hubieran podido ostentar un monopolio en un mercado tan competitivo.