Hace poco les hablaba del problemón al que se enfrentaba el bueno de Pocoyó. Así es. Su empresa, Zinkia, se encuentra inmersa en ese eufemismo llamado Concurso de Acreedores, que no es otra cosa que hoy no le puedo pagar, pásese dentro de unos meses a ver. Ahora le toca el turno a Codere. La empresa dedicada al deporte rey de la restauración -léase, el juego- le da la mano a Pocoyó y al ya difunto Lou Reed para dar un paseo por el lado más salvaje de la vida.

¿Podría la Contabilidad habernos echado una manita y anticipar o, al menos, intuir que la empresa tenía serios problemas en el corto plazo? Pues sí. Sólo necesitamos manejar dos conceptos: Fondo de Maniobra y Flujo de Caja Libre. El primero nos informa sobre las necesidades de circulante de la empresa. Esto es, si tiene suficientes activos corrientes (dinero o activos convertibles en dinero en el corto plazo) para pagar sus pasivos corrientes (deudas a corto plazo). El segundo nos habla de la capacidad de la empresa para generar caja.

Análisis del Fondo de Maniobra

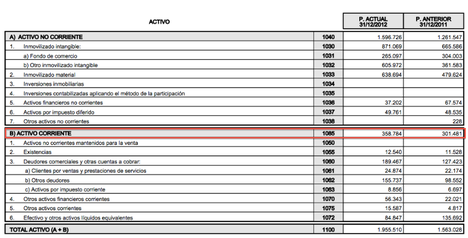

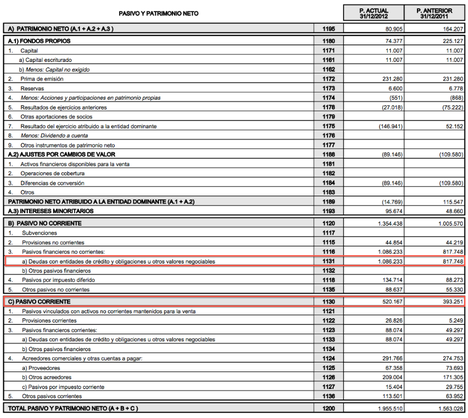

Vamos a ponerle cara al Fondo de Maniobre de Codere para los años 2012 y 2011. Para ello, necesito mostrarles antes el Balance de Situación de la entidad. Consta de dos partes: por un lado, el Activo o, lo que es lo mismo, todo lo que tiene la empresa; y, por otro, el Pasivo y Patrimonio Neto, que nos dice cómo ha financiado la empresa todo lo que tiene (Pasivo = Fondos Ajenos; Patrimonio Neto = Fondos Propios).

Éste es el Activo (en rojo, el Activo Corriente):

Y éste, el Pasivo y Patrimonio Neto (en rojo, el Pasivo Corriente y la deuda a largo plazo -no corriente- con entidades de crédito, este último por motivos que expondré mas adelante):

Ya podemos calcular el Fondo de Maniobra, que equivale a la diferencia entre el Activo Corriente y el Pasivo Corriente. Malas noticias, tanto para el 2012 como el 2011: negativo en ambos (-161.383 y -91.770 miles de euros, respectivamente).

Resumiendo: el importe de las deudas que vencen a corto plazo es inferior al montante de los activos convertibles en dinero a corto plazo. Y muy pocas empresas se pueden permitir este lujo: sólo aquellas que, por su fortaleza en la negociación, pueden financiarse a costa del proveedor -esto es, pueden pagar tarde a sus proveedores (véase el caso de DIA, por ejemplo)-. Y no es el caso de Codere. Además, la partida de proveedores tampoco es relevante (un 4% de las ventas).

Análisis del Flujo de Caja Libre

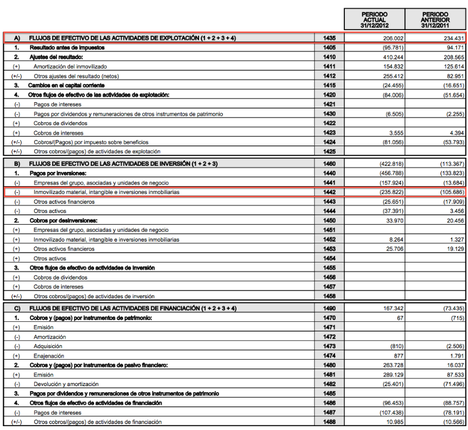

Quedaría una salida a este laberinto del corto plazo: que la empresa sea capaz de generar caja sobrante, lo que en el argot financiero se conoce como Flujo de Caja Libre. Veamos, pues, cómo lo hace Codere:

Mal, ya se lo adelanto yo. ¿Que cómo lo sé? Pues calculando ese Flujo de Caja Libre. ¿Y cómo lo calculo? Pues le resto a los Flujos de Efectivo de las Actividades de Explotación (la caja que genera la actividad habitual de la empresa) el importe de las inversiones acometidas para mantener esa actividad habitual (el CAPEX anglosajón, y que equivale al segundo importe señalado en rojo).

Sí bien es cierto que en 2011 el Flujo de Caja de Libre fue positivo (unos 129 millones de euros), la hemorragia del 2012 fue de casi 30 millones. Un Fondo de Maniobra negativo de más de 160 millones y una caja deficitaria de 30 millones no invitan al optimismo.

Vuelvan la vista al Pasivo y Patrimonio Neto y consulten ahora el otro epígrafe que les señalaba en rojo. Era la deuda financiera a largo, ¿se acuerdan? Pues eso, que ha crecido en más de 268 millones (un incremento del 33% con respecto al año anterior).

¿Y qué opina la Bolsa de todo esto? Pues ha dictado sentencia.

Fíjense en ese puntito azul que destaco en su cotización: se corresponde con el precio de la acción el día en el que se publicó la información que he utilizado en este artículo (el 28 de febrero de 2013). Desde entonces, la acción se da un paseo por Siberia, con la Antártida como destino final.

Más le vale a Codere que llegue la bola extra, porque de lo contrario, ya saben: Game Over. Por el momento, parece haber alcanzado un principio de acuerdo en los últimos días para la refinanciación de su deuda, de ahí su reciente repunte en Bolsa, con lo que la primera bola extra parece que ha tomado forma. La cuestión ahora es saber si habrá más...

Pablo J. Vázquez es Doctor en Economía y especialista en Value Investing. Si estás interesado en la Bolsa y el Value Investing, puedes consultar su página web www.pablojvazquez.com, donde tendrás acceso a todos sus artículos, material, cursos, etc. También puedes seguirle en Twitter.

Pablo J. Vázquez es Doctor en Economía y especialista en Value Investing. Si estás interesado en la Bolsa y el Value Investing, puedes consultar su página web www.pablojvazquez.com, donde tendrás acceso a todos sus artículos, material, cursos, etc. También puedes seguirle en Twitter.