Banco Santander anunciaba el jueves, a través de un Hecho Relevante en la CNMV, que iba a realizar una ampliación de capital por importe de 7.500 millones de euros -equivalente al 10% del capital- y que aplicaría un recorte en los dividendos del 66%.

Minutos antes, la CNMV decidía suspender temporalmente su cotización para evitar que sufriese una volatilidad innecesaria ante la bomba informativa. Este viernes se ha levantado la suspensión de la cotización, sufriendo una fuerte caída en Bolsa.

La ampliación de capital y la reducción del dividendo han causado bastante impacto en la comunidad financiera. No es para menos, ya que esta operación es la segunda mayor ampliación de capital que se ha realizado por un banco europeo.

Las primeras impresiones de analistas e inversores institucionales son positivas. Con este golpe de mando, Ana Botín vuelve a demostrar que no le tiembla el pulso a la hora de tomar decisiones complejas y que está decidida a desarrollar la estrategia que ella considera óptima, con independencia de los deseos de su padre, el fallecido Emilio Botín.

Datos de la ampliación

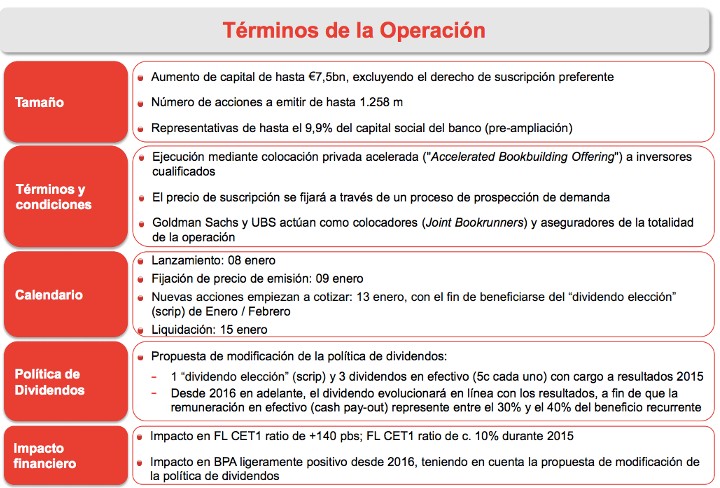

La ampliación equivale al 10% del capital: el 9,64% del capital antes de la operación y el 8,80% después. Según el hecho relevante, el precio de 6,18 euros implica que la ampliación consistirá en la emisión de 1.213.592.234 acciones.

Asimismo, está previsto que los nuevos títulos comiencen a cotizar en Bolsa el 13 de enero. El descuento ofrecido se encuentra en línea con el volumen de la ampliación, aunque es inferior al que esperaban muchos analistas (más del 15%).

Presiones del BCE

La decisión adoptada por Ana Botín y su consejero delegado, José Antonio Álvarez, viene precedida por una serie de acontecimientos que han tenido lugar los últimos meses. El pasado septiembre, ya hubo ciertas discrepancias entre el BCE y la entidad cántabra con respecto a los niveles de capital. Banco Santander creía que estaba suficientemente capitalizado y desde Fráncfort presionaban para que mejorase su solvencia, pese a que cumplía los niveles mínimos exigidos.

Finalmente, todo quedó en una falsa alarma con los resultados de los test de estrés. La decisión del Banco Santander de ampliar capital, probablemente, se haya tomado tras la última Circular del Banco Internacional de Pagos (BIS), que ha endurecido aún más el cálculo de capital.

Danièle Nouy, la presidenta del Mecanismo Único de Supervisión (MUS), dirige el organismo dependiente del BCE responsable de vigilar a los mayores bancos de la región desde el pasado noviembre. Nouy ha iniciado su mandato con mano de hierro y ha presionado para que los bancos sistémicos o "too big to fail" dentro de la zona euro (el Santander es el más grande de todos ellos) tengan un capital no menor del 10%.

La entrada en vigor del Mecanismo Único de Supervisión ha podido precipitar la decisión. La prudencia de la presidenta del MUS es razonable. Banco Santander se trata de una entidad con riesgo sistémico y parece adecuado exigir a la entidad que tenga un capital superior al 10%.

Este ratio de Basilea III se conoce como fully loaded e incluye todas las deducciones que deben practicarse en 2019 de los conceptos que no son capital 'de verdad'. La última referencia disponible del Santander era un objetivo del 8,5% para el final de 2014. Insuficiente para Nouy. La ampliación lleva ese ratio justo hasta el 10%, con el objetivo de alcanzar el 11% en 2016.

Álvarez, figura clave en la decisión

Se equivocaba el Financial Times cuando, tras su nombramiento como nuevo Consejero Delegado (CEO), afirmaba: "Como director financiero de la compañía los diez últimos años, es parte del mobiliario: difícil esperar de él grandes reformas".

Sin duda, Álvarez, como antiguo director financiero del banco durante casi una década, ha jugado un rol clave en la decisión de afrontar una ampliación de capital tan grande. Nadie como él conoce las necesidades de capital de la entidad.

Tras este anuncio, se confirma lo que comentamos con su nombramiento: se trataba de un perfil más técnico que venía a complementar el perfil más comercial de la presidenta.

Nueva política de dividendos

Muchas han sido las voces que han criticado la política de dividendos del Santander en el pasado. Remunerar a los accionistas con script dividends, esto es, emitir nuevas acciones como forma de remuneración, nunca tuvo mucho sentido. Se ha anunciado una reducción de la retribución al accionista del 66% que sitúa el payout entre el 30% y el 40% (por debajo incluso del 47% de 2007).

En los últimos años, el banco ha emitido en total 2.533,9 millones de acciones para remunerar a sus accionistas. La mayoría de ellos han apostado por cobrar en títulos, como demuestra el hecho de que el 80% de ellos, de media, haya elegido esta opción en los últimos cinco años. A diferencia de la mayoría de accionistas, la familia Botín ha preferido recibir siempre el dinero en efectivo. Dicha elección parece la más acertada en un día como hoy.

Se descartan grandes operaciones corporativas

El jueves corrió el rumor de que Banco de Santander estaría interesado en la compra del banco italiano Monte dei Paschi di Siena. Sin emabargo, José Antonio Álvarez ha descartado que vaya a utilizar el grueso del capital obtenido con la ampliación para realizar una compra de tamaño relevante. Tampoco podría ser Banco Espíritu Santo, cuyo tamaño lo descarta.

Pero puede que sí se plantee la adquisición de una entidad menor, del entorno de 500 ó 700 millones de euros. Suenan dos candidatos: el italiano Carige o el belga Belfius. Álvarez ha reconocido que se "puede aprovechar una oportunidad si se presenta", pero ha matizado que serían sólo en los países donde ya está presente el banco.

Los minoritarios, los principales damnificados

El pequeño inversor va a ver su participación diluida en un 10% tras la ampliación, además de ver cómo se reduce el dividendo en un 66,6%, al pasar de 0,60 euros a 0,20 euros por acción. Aunque se aumenta el porcentaje en efectivo, no compensa ni de lejos la caída del dividendo.

Aquellos inversores que en los últimos años han optado por los script dividends ven cómo la entidad apuesta por reforzar su capital. El método utilizado para instrumentalizar la ampliación de priva a los accionistas de su derecho de suscripción preferente y les diluye de manera forzosa.

Banco Santander ha aprovechado para anticipar sus resultados y ofrecer una presentación para inversores.