La probable victoria de Syriza, la coalición de izquierda radical, en las elecciones generales que celebra Grecia el próximo domingo dibujará un nuevo panorama sobre el futuro inmediato del país heleno y la actual configuración de la UE, ya que el incumplimiento de las condiciones que impone el rescate y el impago de la deuda, tal y como defiende el partido de Alexis Tsipras, podría desembocar en su salida del euro.

Pese a ello, la mayoría de analistas no contempla ese escenario. Lo más lógico -aducen- es que Atenas y la troika (Comisión Europea, Banco Centarl Europeo y Fondo Monetario Internacional) negocien y acuerden una nueva hoja de ruta, con concesiones por ambas partes, para evitar males mayores.

Según Oxford Economics, la probabilidad de que Grecia abandone el euro en los dos próximos años se sitúa en el 18%, mientras que la renegociación del rescate -con o sin reestructuración de deuda- rondaría el 38%. El think tank Center for European Reform o el banco holandés ABN-AMRO también barajan un nuevo pacto como escenario base.

Pese a ello, existen importantes matices a tener en cuenta. En concreto, la entidad holandesa habla de tres posibles escenarios, con consecuencias muy diferentes para el futuro del euro, en caso de que Syriza se haga, finalmente, con el poder.

1. Amago: Grecia permanece en el euro

Éste es el escenario central. Syriza ha rebajado su discurso en los últimos meses y, "probablemente, será más constructivo de lo que sugiere su retórica si llega al Gobierno", explican los analistas del banco, sobre todo, porque es muy posible que precise algún aliado para formar un gobierno de coalición. Es decir, ABN descarta que Syriza logre la mayoría absoluta en las urnas.

Además, las encuestas reflejan que la mayoría de los griegos quiere permanecer en el euro, y el resto de los países miembro también tienen un gran interés en que el club de la moneda única permanezca unido, ya que la salida helena tendría efectos muy negativos.

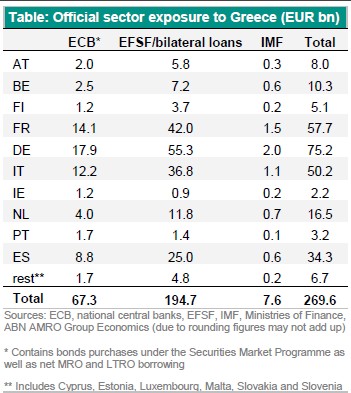

Para ello, Atenas y la troika tendrán que negociar una nueva reestructuración de su deuda pública, cuyo nivel ronda hoy el 175% del PIB. La mayor parte de la deuda helena (casi el 80%) está en manos de la troika y, en concreto, el 60% corresponde a los estados de la zona euro, ya sea a través de préstamos bilaterales o las aportaciones al Fondo de rescate europeo.

Para ello, Atenas y la troika tendrán que negociar una nueva reestructuración de su deuda pública, cuyo nivel ronda hoy el 175% del PIB. La mayor parte de la deuda helena (casi el 80%) está en manos de la troika y, en concreto, el 60% corresponde a los estados de la zona euro, ya sea a través de préstamos bilaterales o las aportaciones al Fondo de rescate europeo.

Como la aplicación de una quita se traduciría en pérdidas para el resto de contribuyentes europeos, ABN apuesta por un nuevo retraso de los vencimientos y la congelación del pago de intereses para aliviar la pesada carga de la deuda griega. Por otro lado, los avances registrados en materia de reformas han elevado la competitividad de la economía helena y el grueso de la consolidación fiscal ya se habría realizado, puesto que Grecia registra hoy superávit estructural -descontando el pago de intereses-.

Así pues, a pesar de que a Grecia todavía le queda mucho que hacer para superar la crisis y de que Syriza pretende tumbar las medidas de austeridad y las reformas estructurales aprobadas en los últimos años, lo "peor" de su crisis ya "habría quedado atrás", facilitando con ello la posibilidad de acordar un nuevo plan de rescate, en el que la troika aliviaría el peso de la deuda y rebajaría algunas condiciones fiscales y económicas, a cambio de que Syriza mantenga más o menos la senda trazada desde Bruselas y Berlín para ganar competitividad y cerrar el agujero del déficit. Las amenazas y órdagos de unos y otros quedarían, por tanto, en un mero amago, sin graves consecuencias.

2. Susto: Grecia sale, pero su impacto es limitado

El segundo escenario es más pesimista, aunque la probabilidad de que ocurra es baja, según la entidad. Atenas y la troika no alcanzan un acuerdo y Grecia, finalmente, sale del euro, pero sus efectos negativos sobre el resto de estados son limitados gracias a los salvavidas de la UE y el BCE.

Así, en caso de que Syriza se niegue a aceptar cualquier tipo de condicionalidad por parte de la troika y, además, impague su deuda de forma unilateral, el BCE acabará cortando la financiación a la banca griega, desatándose un corralito financiero y una nueva crisis económica y financiera en Grecia, en cuyo caso Atenas optaría por abandonar la Unión y recuperar su autonomía monetaria y fiscal.

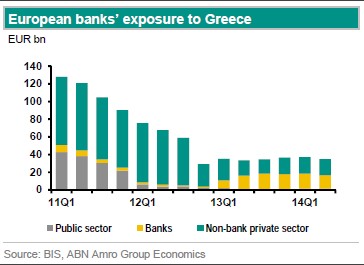

Pero lo relevante aquí, más allá de las nefastas consecuencias que tendría para los griegos, es que su impacto sería más controlable que en 2012, en plena crisis del euro. En primer lugar, porque el BCE activaría las compras masivas de deuda para contener la tensión financiera que, muy probablemente, sufrirían los países de la periferia europea. "Esta red de seguridad soberana haría que el contagio a otros países periféricos fuera menos probable", indican los analistas. Y, en segundo término, porque la exposición de la banca europea a Grecia, tanto al sector público como privado, también es muy inferior.

Pero lo relevante aquí, más allá de las nefastas consecuencias que tendría para los griegos, es que su impacto sería más controlable que en 2012, en plena crisis del euro. En primer lugar, porque el BCE activaría las compras masivas de deuda para contener la tensión financiera que, muy probablemente, sufrirían los países de la periferia europea. "Esta red de seguridad soberana haría que el contagio a otros países periféricos fuera menos probable", indican los analistas. Y, en segundo término, porque la exposición de la banca europea a Grecia, tanto al sector público como privado, también es muy inferior.

Las pérdidas del impago griego afectarían, por tanto, a las haciendas del resto de países del euro y al BCE, no así al FMI, cuyo crédito, probablemente, se mantendría, puesto que Atenas no podría financiarse en los mercados.

Las pérdidas del impago griego afectarían, por tanto, a las haciendas del resto de países del euro y al BCE, no así al FMI, cuyo crédito, probablemente, se mantendría, puesto que Atenas no podría financiarse en los mercados.

La salida de la Unión Monetaria, en este caso, siendo grave, se quedaría en un susto para el resto de la zona euro, ya que la situación sería controlable.

3. Muerte: La salida de Grecia se contagia

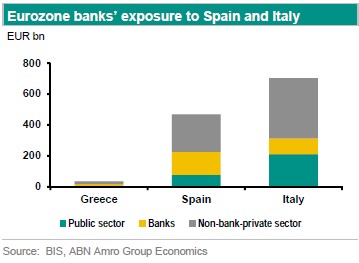

El peor escenario de todo, aunque el menos probable, casi marginal, según ABN. Aquí, la salida de Grecia se traduce de inmediato en una subida muy sustancial de las primas de riesgo en Portugal, España e Italia, ya que el mercado empezaría a descontar el mayor riesgo de quiebra y salida de estos países, cuyas economías son las más vulnerables.

El principal problema en este caso reside en la elevada exposición del sistema financiero europeo a la deuda pública de España e Italia. La incertidumbre y las crecientes tensiones financieras se materializarían en una nueva recesión en Europa, regresando así "a los días más oscuros de 2010-2012".

El principal problema en este caso reside en la elevada exposición del sistema financiero europeo a la deuda pública de España e Italia. La incertidumbre y las crecientes tensiones financieras se materializarían en una nueva recesión en Europa, regresando así "a los días más oscuros de 2010-2012".

El desencadenante del pánico serían las dudas acerca de la capacidad y credibilidad de la "red de seguridad soberana del BCE" (el programa de compra de deuda). Es decir, si los inversores empiezan a pensar que "el BCE iba de farol cuando se comprometió a comprar cantidades ilimitadas de deuda soberana de los países vulnerables", advierten los analistas.

En este sentido, añaden que la limitación de los riesgos en las compras, como, por ejemplo, haciendo que el banco central de cada país asuma las posibles pérdidas de la adquisición de su deuda nacional, podría generar "dudas" acerca de la capacidad real del salvavidas del BCE. Esta aseveración es relevante, puesto que todo apunta a que el plan de compras que anunciará el BCE contará con este tipo de limitaciones.

Pese a ello, en un escenario de "contagio grave", ABN descarta que otros países sigan a Grecia en su salida de la Unión y, en todo caso, la entidad está convencida de que el BCE y el resto de estados miembro actuarían "enérgicamente para estabilizar los mercados de bonos soberanos".

Sin embargo, Center for European Reform matiza que el riesgo en este ámbito no sería tanto económico con político. La salida de Grecia abriría la puerta a que otros partidos populistas, en caso de llegar al poder en países como España (Podemos) o Italia (Movimiento 5 Estrellas), imiten a Syriza.