Desde el año 2008, en España se han construido 1,56 millones de viviendas, una cifra equivalente al 6,4% del parque total inmobiliario. Pero las dificultades de financiación, la escalada del paro y la perspectiva de descensos de precios frenaron bruscamente las compraventas de pisos.

La consecuencia de esta situación es que un 24,9% de las viviendas terminadas permanecen todavía sin vender: un total de 389.000 inmuebles. Estas son algunas de las conclusiones que se desprenden del informe Radiografía del stock de vivienda 2015 que ha presentado este miércoles Tinsa. La tasadora prevé también que estas casi 400.000 viviendas tarden una media de 2,5 años en colocarse.

Como muestra el siguiente mapa, donde las burbujas azules representan el número de viviendas terminadas desde 2008, la construcción ha concentrado en torno a las grandes capitales y áreas metropolitanas, por un lado, y el litoral mediterráneo, por otro. Madrid, Valencia, Murcia, Barcelona y Alicante son las provincias con un mayor número de inmuebles desocupados.

Sin embargo, para poner sobre la mesa la dimensión del problema resulta más revelador analizar los datos desde un punto de vista relativo: cuánta de la vivienda construida en los últimos siete años permanece vacía. Desde esa perspectiva, Almería es la provincia que presenta una mayor proporción de inmuebles desocupados, con un 38,9%. Le siguen en orden de intensidad Cuenca (37,1%), Castellón (36,1%), Toledo (34,7%) y Murcia (32,7%).

Las diferencias son palpables entre unos territorios y otros. Las ciudades de Barcelona y Madrid, las más habitadas, solo cuentan con un 15% de vivienda vacía sobre la construida desde 2008 y, por tanto, "se hallan muy cerca del stock técnico necesario para el buen funcionamiento del mercado", explica Tinsa.

La costa

No obstante, la costa peninsular es la zona que presenta un mayor índice de viviendas desocupadas sobre las construidas, con un 28%. Castellón destaca como la franja costera con mayor concentración de stock respecto al parque construido desde 2008, con un 38%, seguida de Tarragona, con un 33%. Es la costa al norte de la capital la que concentra los peores resultados, destacando negativamente Peñíscola, con más de la mitad de las viviendas nuevas desocupadas, y Benicarló, con entre un 40% y un 50% de su parque de nueva construcción sin ningún tipo de uso.

En la Costa del Sol, uno de los centros más llamativos de la especulación en el pasado, la situación ha cambiado de manera notable en su conjunto, aunque todavía permanecen algunas zonas con excedentes llamativos. Dentro de la costa de Andalucía, Cádiz y Huelva presentan una tasa media del 20% y del 22%, respectivamente.

¿Cuándo se venderán?

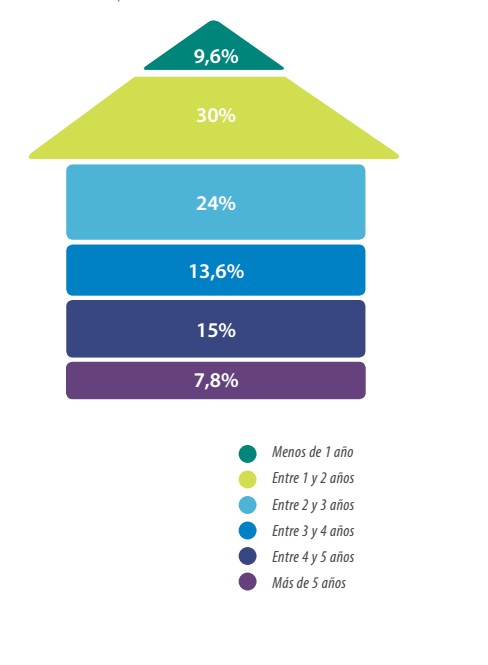

De acuerdo a los ritmos actuales en los que se comercializa el stock, Tinsa estima que el tiempo medio de absorción en España se sitúa en 2,5 años. Es decir, que puede situarse en el entorno del primer semestre de 2018 el momento en que el stock de viviendas vacías nuevas estará prácticamente liquidado, siempre teniendo en cuenta que existen situaciones excepcionales en algunos mercados que se prolongarán por más tiempo.

En las zonas donde el excedente está por debajo del 10% del parque construido, se estima que se tardarán 1,2 años en absorber por completo el parque nuevo sobrante. En las que aglutinan más del 50% de viviendas sin vender se cifra en al menos cuatro años de media el plazo para dejar el stock prácticamente liquidado.

Según Tinsa, los precios aún no se han ajustado a mercado y tienen por lo tanto todavía recorrido a la baja en casi un tercio del stock ubicado en las zonas con más actividad constructiva en los últimos años. Las peores expectativas proceden de zonas con concentraciones de stock superiores al 30%. En algunas de ellas nuestra red técnica prevé caídas de valor que pueden llegar a superar el 6%.

Los nuevos actores

El informe destaca que apenas un 14% de las viviendas nuevas vacías continúa en manos de la figura del promotor tradicional. La paralización de las compraventas durante la crisis ha llevado a la insolvencia a un gran número de promotores. Las entidades financieras han hecho su aparición como nuevos propietarios de inmuebles y, como segunda derivada, la Sareb y los Servicers de la banca surgen como nuevos actores del sector.

Además, no todo el stock pendiente de venta tiene colgado el cartel de venta o alquiler. Es difícil estimar qué parte de la bolsa de vivienda nueva vacía no se está comercializando, ya que depende de los operadores. Entre las causas que explican que parte del stock se mantenga al margen del mercado se apunta que ante la bajada de precios el propietario prefiere esperar a que los valores se recuperen. Esta razón es citada por red técnica en algo más de un 23% de las ubicaciones cuando se les pregunta por los motivos de la no comercialización de parte del stock, en el caso de que haya parque en esta situación.

La decisión voluntaria de los propietarios de retener las viviendas fuera del mercado también puede responder a cuestiones de estrategia comercial o porque se considera que no hay demanda solvente que justifique la rentabilidad de la inversión a realizar en estos momentos y para ese mercado concreto. Otros motivos pasan por problemas con licencias de ocupación, proceso de cambios de titularidad por adjudicaciones e, incluso, el mal estado de las viviendas por ocupación o vandalismo. Cerca de un 9% de la vivienda nueva vacía se comercializa en régimen de alquiler.

¿Por qué no se venden?

Entre las causas por las que las viviendas en venta no logran venderse o alquilarse, la red técnica de Tinsa destaca:

- Demanda insolvente: el elevado índice de paro, la inseguridad laboral y las difcultades de fnanciación, incluso para la vivienda de protección pública, son las principales razones. En las zonas de residencia vacacional se une también el hecho de que no es un producto de primera necesidad.

- Mala ubicación las viviendas peor localizadas, lejos del cetro urbano, las playas, los campos de golf o que debido a su ubicación están afectadas por algún impacto acústico (autovías, trenes, aeropuertos) o de otro tipo son las más afectadas.

- Altos precios: que desbordan la capacidad adquisitiva de la demanda. En este sentido, el ajuste de precios no ha terminado de producirse en determinadas zonas y en otras ha sido especialmente llamativo, como en las áreas de segunda residencia o la periferia lejana de las grandes ciudades.

- Falta de consolidación del entorno: las zonas que apenas se han consolidado carecen de servicios, dotaciones y comercio, que se une a la sensación de abandono e inseguridad en ciertos lugares.

Otros motivos presentes aunque en menor proporción son:

- Producto no adecuado: mal diseño funcional (estancias muy pequeñas, mala distribución,..) y estético, tipologías obsoletas, programas o superfcies no adecuados a la demanda. En los casos más extremos, las viviendas con malas calidades o defectos constructivos.

- Expectativas a la baja: hasta que no exista un claro repunte en los precios, parte de la demanda solvente adopta la estrategia de seguir esperando bajadas de los mismos.

- Conservación de las viviendas: las viviendas cerradas no han tenido conservación e incluso algunas están vandalizadas.

- Promociones con escasa ocupación: muchos edificios están semivacíos. En promociones en las que solo la primera fase está fnalizada, el miedo a que no terminen de desarrollarse las siguientes fases frena a los compradores. El hecho de que gran parte de las comunidades pertenezcan a un solo dueño (bancos, fondos,..) crea dudas sobre la administración e incertidumbres sobre los posibles impagos en los gastos de comunidad.