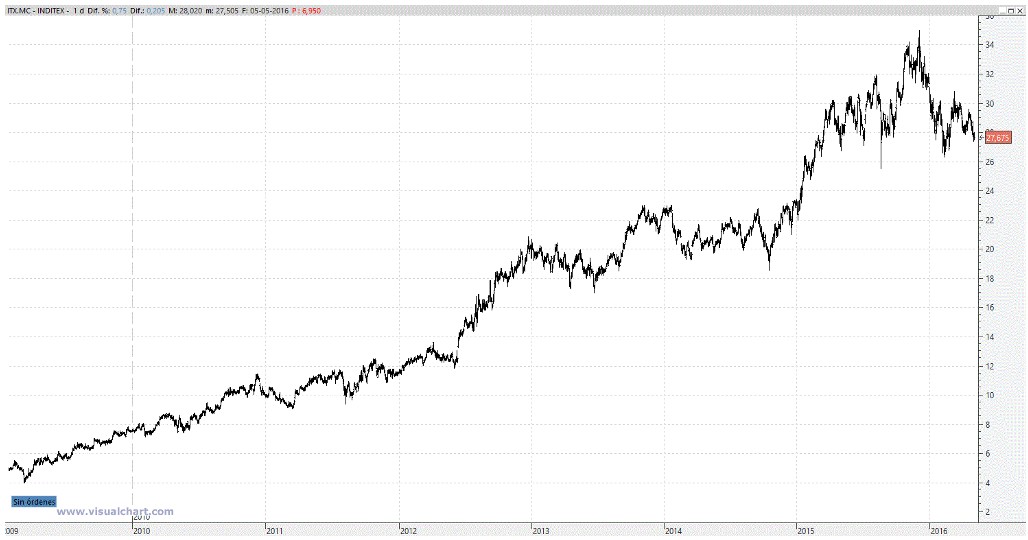

Inditex es uno de los valores más seguidos del Ibex 35, ya que en los últimos diez años sus acciones se han revalorizado un espectacular 323%, mientras que el selectivo bursátil ha caído un 27%.

Durante este periodo, Inditex ha sido el mejor valor del Ibex, destacado muy por encima que otros valores excelentes como son Grifols (+178%), IAG (+168%), Red Eléctrica (+152%) o Amadeus (+133%). La clave para entender esta espectacular subida se encuentra en sus sólidos fundamentales.

A pesar de que en sector de la distribución minorista de ropa la competencia es muy dura, Inditex ha sabido obtener una ventaja competitiva que le ha permitido destacar entre sus competidores. El modelo de negocio se basa en el concepto de supply chain management (SCM) de pull. Inditex está integrado verticalmente, permitiendo supervisar toda la cadena de valor y reaccionar con mayor rapidez a lo que demandan los clientes.

Desde las tiendas se estudian diariamente las preferencias de los consumidores a través de las ventas. Con esa información se procede a la renovación de las colecciones en procesos de fabricación cortos, que se incorporan dos veces por semana a las tiendas del grupo.

Uno de los puntos fuertes a acentuar es que se trata de una empresa en crecimiento, lo que suele ser muy atractivo para los inversores en el largo plazo. En el año 2015, el Grupo Inditex ha realizado 330 aperturas netas en 56 mercados, hasta cerrar con 7.013 tiendas en 88 mercados de los cinco continentes.

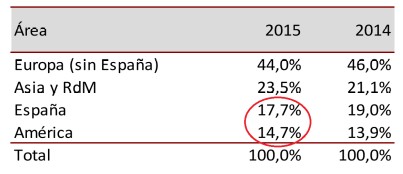

Asimismo, hay un dato muy relevante a destacar que nos indica que Inditex tiene un gran potencial de crecimiento, y es que las ventas en tienda y online en España fueron del 17,7%, mientras que en América fueron incluso inferiores (14,7%).

El ROE (return of equity), que mide el Beneficio Neto generado con relación el Patrimonio Neto, históricamente ha mostrado unos niveles especialmente altos, siendo un gran atractivo para sus accionistas. En concreto, el promedio del ROE de Inditex en los últimos nueve años ha sido de un excelente 28,11%.

Asimismo, el ROCE (Return on capital employed), que tiene en cuenta en el cálculo la deuda a largo plazo y demás pasivos, también muestra niveles especialmente elevados durante los últimos años, lo que se traduce en una gran eficiencia operativa.

Por otro lado, si hay algo que fascina a los inversores es que una empresa tenga una gran capacidad para generar caja. Pues bien, Inditex sería una maquinaria perfectamente engrasada para generar montañas de efectivo. En su estructura financiera, la deuda financiera neta se ha mostrado durante los últimos años negativa. Es decir, en sucesivos ejercicios el efectivo y equivalentes se han mantenido superiores a la deuda financiera consolidada del grupo.

A pesar de que Inditex se acerca al concepto de empresa perfecta, sólo hay un problema: el precio al que cotizan sus acciones. En la actualidad, el valor cotiza con un precio de 27,67 euros por acción, representando una subida superior al 400% desde 2009.

Como mostraremos a continuación, se trata de unos niveles excesivamente caros, a pesar de los extraordinarios fundamentales que hemos descrito con anterioridad.

En primer lugar, la ratio EV/EBITDA, que compara el valor de la empresa (incluyendo la deuda) con la actividad productiva de la misma, se encuentra en los niveles 18,77, lo que es una relación excesivamente cara para la compañía textil. En comparación, entre los años 2010 y 2012, sus niveles de EV/EBITDA se encontraban alrededor de 11, por lo que en aquel momento se hubiera considerado como una oportunidad de incorporar el valor en cartera.

También podemos describir otras ratios que muestran que el valor cotiza excesivamente caro frente a sus fundamentales. La relación entre el precio y el valor contable de la acción es de 7,97, es decir, sus acciones cotizan ocho veces por encima del valor contable. De hecho, es uno de los múltiplos más elevados de los valores que cotizan en el Ibex 35.

En definitiva, a pesar de tener todas las características de una empresa atractiva para invertir, (baja deuda, generadora de caja, potencial a largo plazo,…), su cotización actual está sustancialmente sobrevalorada, lo que impide vislumbrar un descuento lo suficientemente atractivo para que los inversores cuyo objetivo se centra en el largo plazo tomen posiciones.