El Banco de España -en adelante BdE- elabora desde 1983 una base de datos denominada Central de Balances que resulta muy útil para conocer la evolución de los ingresos de las empresas no financieras, sus costes salariales, rentabilidad o situación financiera. A su vez, existen dos bases de datos, la trimestral y la anual.

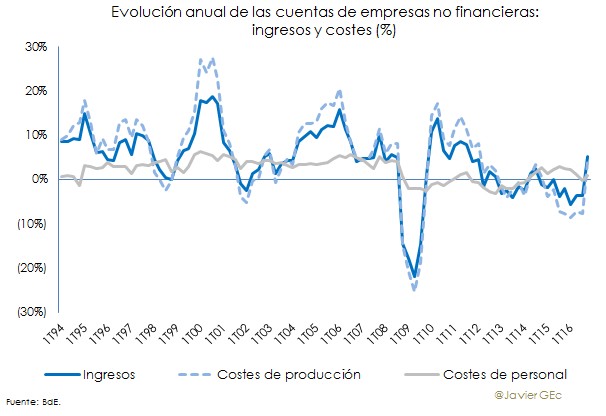

La primera se basa en una muestra que representa un 13% del PIB. En el siguiente gráfico se observa cómo durante 2015 y gran parte de 2016 los ingresos han caído, pero al descender a un mayor ritmo los costes de producción, se han podido incrementar los costes de personal. En el último trimestre de 2016, los ingresos han pasado a crecer un 5%, lo que supone su tasa máxima desde mitad de 2011.

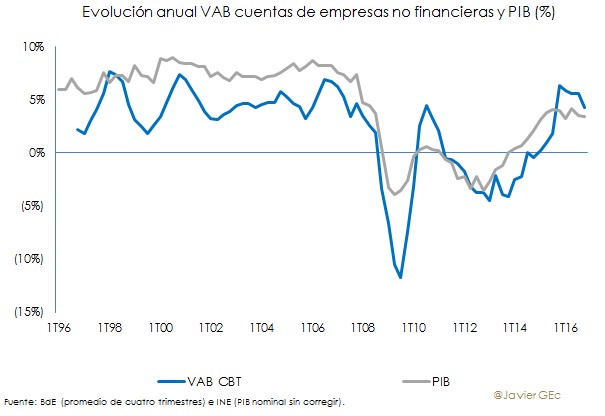

¿Significa que la menor actividad de estas empresas ha impactado negativamente en el PIB? Al contrario, al descender más los costes de producción que la facturación, el valor añadido bruto -en adelante VAB- ha crecido y, por tanto, ha impacto positivamente en el PIB. De todas maneras, y debido a lo reducido de la muestra, la evolución del VAB de la serie trimestral es muy volátil, al menos si se compara con la del PIB.

En 2016, el crecimiento del VAB es del 4%, inferior al 6% registrado en 2015. Esta ralentización obedece a un menor crecimiento de la industria del refino de petróleo -actividad, probablemente, sobrerrepresentada en esta estadística respecto de su peso en el PIB-. En sentido contrario, aceleran su crecimiento tanto la industria química como la de los servicios más vinculados al consumo, como es la rama del comercio y hostelería.

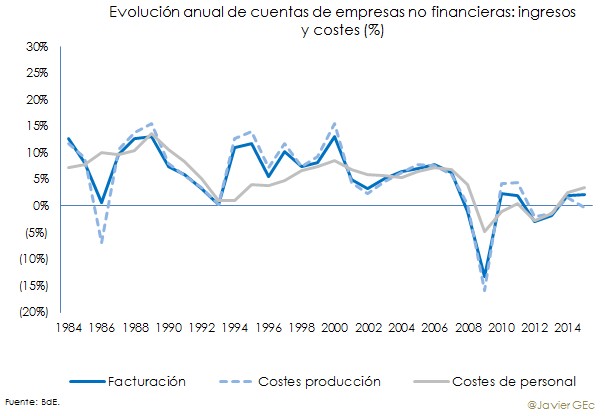

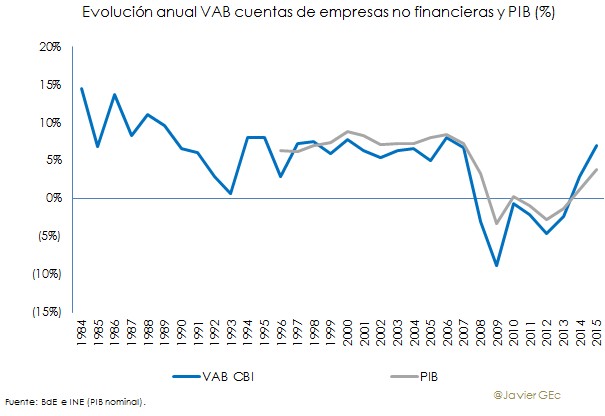

La otra base de datos del BdE tiene una periodicidad anual a partir de una muestra de cerca de medio millón de empresas no financieras en 2015, bastante más amplia que la trimestral, y que representa un 43% del PIB. Según la base anual, la facturación sí crece durante los dos últimos años, lo que, unido a un menor crecimiento de los costes de producción, ha permitido incrementar el gasto en salarios un 2% en 2014 y otro 4% en 2015.

A diferencia de la serie trimestral, la anual -debido a que tiene un mayor número de empresas- refleja descensos e incrementos más moderados y, por lo general, una evolución similar a la del PIB.

La evolución de los salarios

Como hemos visto antes, el VAB crece gracias a la mejora del margen entre los ingresos y los costes de producción, lo que, a su vez, ha permitido incrementar la partida de gasto destinado a la remuneración de los asalariados.

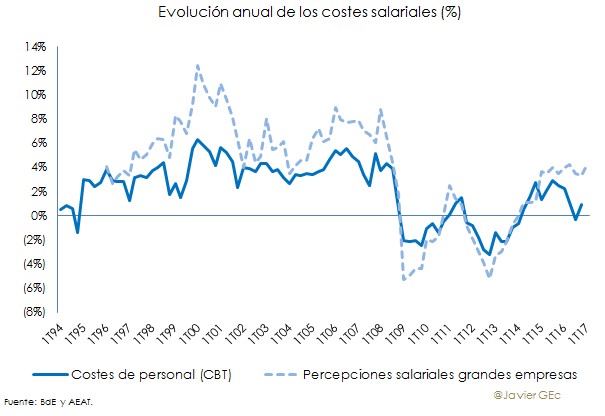

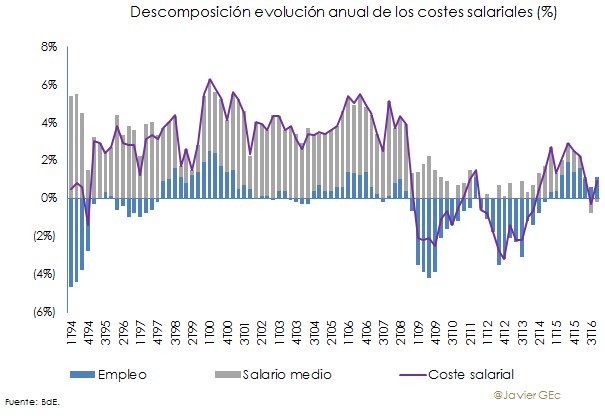

El crecimiento de los salarios se ha ido progresivamente ralentizando desde la segunda mitad de 2015, tendencia que contrasta con los datos que ofrece la Agencia Tributaria sobre el gasto salarial de las grandes empresas, que se ha mantenido con un crecimiento de entre el 3% y el 4%.

La razón de dicha desaceleración reside en un estancamiento y posterior caída del salario medio por empleado. En cuanto al empleo, su recuperación es más intensa entre los contratos temporales, que han crecido un 7,6%, mientras que los fijos han descendido un 0,3% debido, según el BdE, a los ajustes de plantilla que han tenido lugar en algunas grandes empresas con un elevado peso en la muestra.

Rentabilidad y endeudamiento

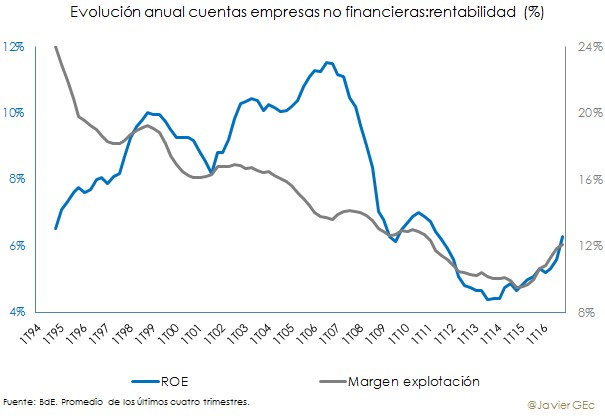

Si los salarios son, probablemente, el lado menos positivo de esta estadística, la mejora en la rentabilidad sí permite ser más optimista. El margen de explotación, que mide qué porcentaje de las ventas de la empresa se puede destinar a invertir, reducir su deuda o retribuir a sus accionistas, se ha recuperado durante los dos últimos años tras otros veinte de continuo descenso. Otra referencia de la rentabilidad, en este caso medida sobre los fondos propios de las empresas, se recupera igualmente desde 2015.

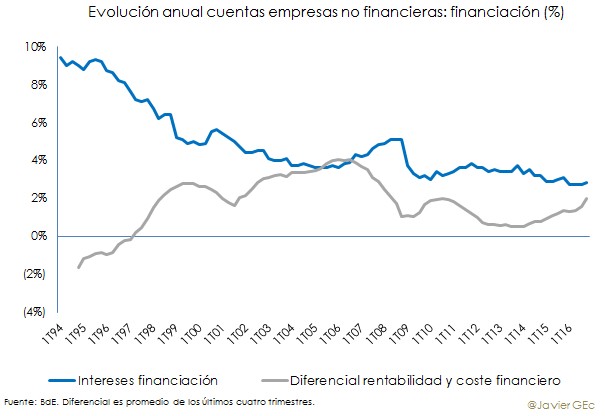

Aparte de esta mejora de la rentabilidad del negocio ordinario, hay otro factor que debe valorarse positivamente y es la reducción tanto del coste de la deuda como del nivel de endeudamiento de las empresas.

Respecto, del coste, el interés medio pagado por las empresas de la muestra trimestral ha descendido desde casi el 10% en 1994 a situarse por debajo del 3% en la actualidad.

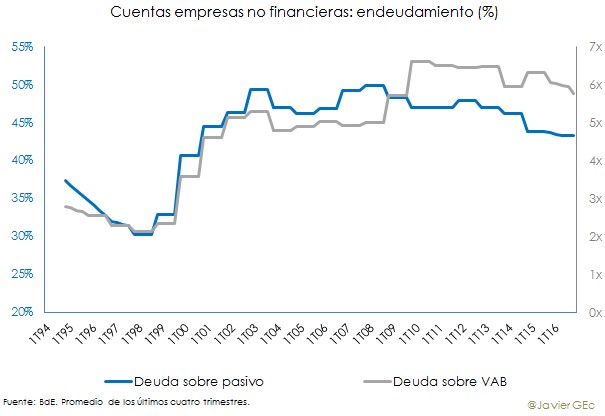

En paralelo, el endeudamiento, medido tanto como deuda sobre el margen operativo del negocio como sobre el total del pasivo, también desciende durante 2016.

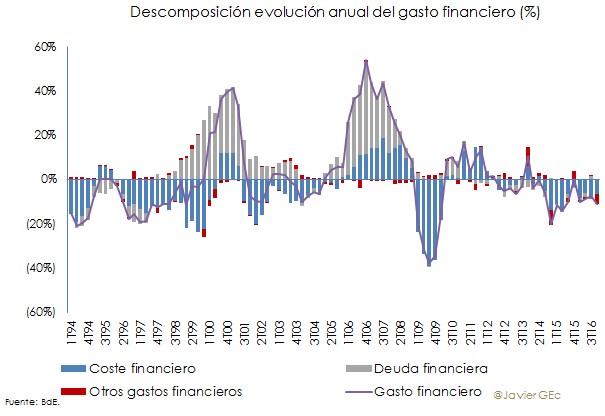

Resultado de estos dos factores -coste y volumen de deuda- los gastos financieros que soportan las empresas está descendiendo, gracias especialmente al primero.

Descenso de tipos de interés

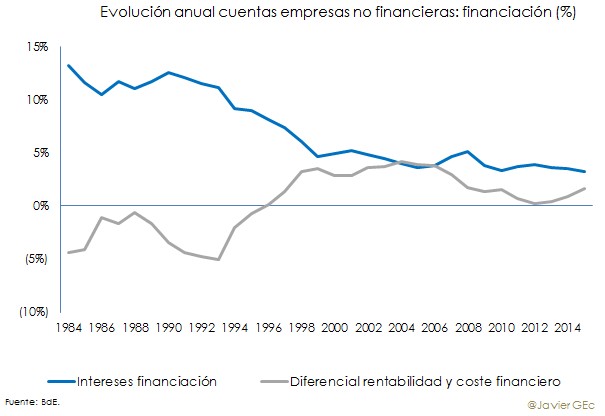

En resumen, el descenso de los tipos de interés facilita la reducción de la deuda financiera. Este descenso, tiene diversos efectos positivos sobre las empresas, entre los que destaca el incentivo a la inversión. Hace 30 años el tipo de interés medio de la deuda de las empresas era próximo al 15%, mientras que hoy en día es unas cinco veces inferior.

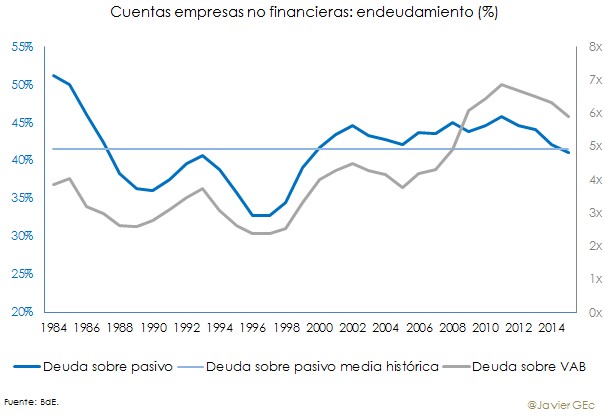

Por su parte, el nivel de endeudamiento en 2015 era del 41%, ligeramente por debajo del promedio histórico.

Si para una empresa, el coste financiero de pedir dinero al banco es inferior a la rentabilidad que genera su negocio, se estarán generando incentivos para ampliar la capacidad productiva siempre que el nivel de endeudamiento lo permita. Como hemos visto en el gráfico anterior, el exceso de endeudamiento ya se podría habría corregido.

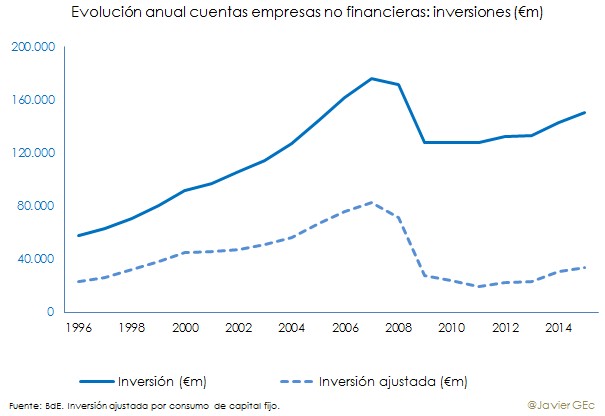

En el siguiente gráfico se muestra que la inversión empresarial, ajustada por el consumo de capital -que es aquella parte de los activos que contablemente quedan amortizados y que, por tanto, precisan de inversión para mantener la capacidad productiva- se sitúa todavía lejos de su nivel medio durante la década pasada. En concreto, en 2015 se situaba por debajo del nivel de 1999.

Es cierto que la inversión actual de las empresas no es comparable con la de hace 15 años. Ni el modelo de crecimiento de la economía española de hoy en día está basado en la burbuja de la construcción ni la muestra de empresas es la misma -desde el 2000 se han creado nuevas empresas y otras han desaparecido-, pero también lo es que la inversión ajustada en 2015 era menos de la mitad de la de 2008. La recuperación del ciclo y de la confianza empresarial, unido a unos bajos tipos de interés, deberían permitir que la inversión creciera en los próximos años y, con ello, también el empleo.