El Banco Santander ha comprado el 100% del Banco Popular por un euro, una vez que el Banco Central Europeo (BCE) constatara la inviabilidad de la entidad de manera independiente y "en aras a garantizar la seguridad de los depositantes del Popular". Como parte de la operación, el Santander tiene previsto realizar una ampliación de capital de unos 7.000 millones de euros "que cubrirá el capital y las provisiones requeridas para reforzar el balance de Banco Popular".

Así reza el comunicado que la propia entidad cántabra publicaba este miércoles por la mañana para anunciar la operación más sonada en la banca española de los últimos años. Y en estas tres-cuatro líneas ya se pueden entrever cuáles serán las consecuencias fundamentales para accionistas y clientes de ambas entidades. ¿El resumen? Los accionistas del Popular lo pierden todo, los del Santander ven diluido el valor de su acción a cambio de ser propietarios de una entidad más grande y con más cuota de mercado, y los clientes de ambas entidades no verán ningún cambio, más allá de que a lo mejor les cierran la sucursal más cercana a su domicilio en el proceso de integración.

Accionistas del Popular: lo pierden todo. No es una cuestión menor. Hablamos de una entidad que en 2007 alcanzó una capitalización bursátil de casi 19.500 millones de euros, que en mayo del año pasado amplió capital por 2.500 millones de euros y que valía en bolsa casi 3.000 millones hace apenas una semana. Los tenedores de deuda subordinada (los instrumentos llamados Aditional Tier 1 y Tier 2) también pierden la totalidad de su inversión. De esta manera, son los accionistas y bonistas los que absorben las pérdidas de la entidad. En teoría es lo que buscaba la nueva regulación a nivel europeo: la operación cerrada este miércoles supone la primera resolución (intervención y liquidación) de una entidad financiera en Europa en la que no ha sido necesaria la aportación de capital público. Son unos 300.000 accionistas los que perderán todo su dinero.

Accionistas del Santander: tendrán derecho de suscripción preferente en la ampliación de capital de 7.000 millones. El banco asegura que espera que la operación genere un retorno sobre el dividendo del 13-14% en 2020 y un crecimiento del beneficio por acción. No sólo eso, en la comunicación oficial que ha hecho pública este miércoles a primera hora, el Santander afirma que "mantiene los objetivos comerciales y financieros para 2017-2018, incluidos el incremento del beneficio por acción y del dividendo por acción". Ésa es la parte buena. La mala es que el valor de sus títulos podría verse diluido tras la ampliación de capital. Si sirve como indicador de lo que piensa el mercado: este miércoles la acción del Santander sufría pérdidas en las primeras horas de cotización mientras que las del BBVA y Bankia (los otros dos posibles compradores) se disparaban. Eso sí, al final esta es una operación estratégica y el acierto o error de la misma habrá que valorarlo dentro de varios años, en función de si esos cálculos del Santander sobre la creación de valor que generará la operación se cumplen o no.

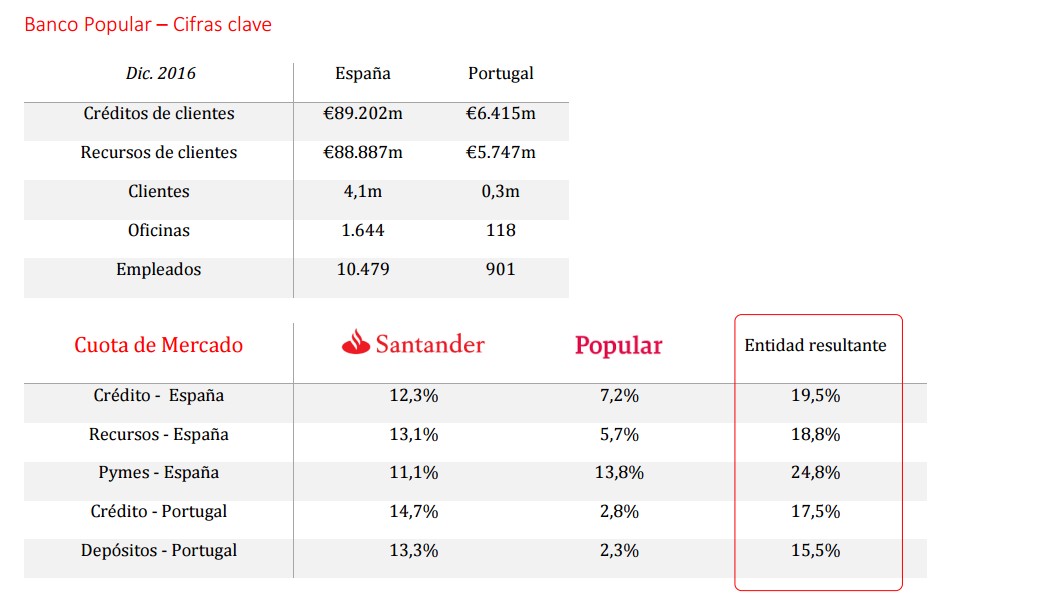

Clientes del Popular y del Santander: la entidad resultante será líder en España en prácticamente todos los productos y regiones. Más de 17 millones de clientes, con una cuota del 20% en crédito y del 25% en el negocio con Pymes. Lo normal es que en el proceso de integración se produzca el cierre de sucursales y haya algún ajuste de plantilla. Tampoco debería ser excesivo este ajuste, ni en oficinas ni en trabajadores. Hay que recordar que el Popular ya redujo su plantilla en 2.000 empleados y cerró 300 sucursales en su último plan de reestructuración con el que intentaba sanear la entidad.

Ampliación de capital del Popular en 2016:por aquí habrá polémica y no está claro cómo acabará. Como apuntamos, los inversores que acudieron a la ampliación de capital hace un año lo han perdido todo y no es descartable que reclamen (hubo otra ampliación de capital por 2.500 millones en 2012, pero sobre esta operación es más complicado que se acepten reclamaciones). No es una situación tan diferente a la de los accionistas de Bankia tras la salida a Bolsa y los tribunales han acabado dándoles la razón. Los despachos de abogados especializados en temas bancarios deben estar frotándose las manos. Otra cosa es que los jueces interpreten que también aquí hubo fraude al pequeño accionista. Sobre esto hay más dudas. Eso sí, el riesgo lo asume el Santander, como nuevo propietario de la marca. Accionistas y bonistas del Popular podrán acudir a los tribunales, una eventualidad que ya ha tenido en cuenta el Santander, que podría destinar parte de su ampliación de capital de 7.000 millones de euros a cubrirse contra estas posibles contingencias.