Los servicios financieros están cambiando a pasos agigantados para poder adaptarse al acelerado ritmo del desarrollo tecnológico. La atención cara a cara con un asesor financiero está siendo desplazada por la denominada industria fintech, que viene pisando fuerte. Las empresas que se incluyen en este sector incorporan la tecnología más innovadora a su modus operandi con el fin de ofrecer sus servicios de forma más eficiente. Las compañías fintech entraron en España en el 2000, pero fue entre 2010 y 2015 cuando se produjo un boom con el surgimiento del 59% de este tipo de empresas.

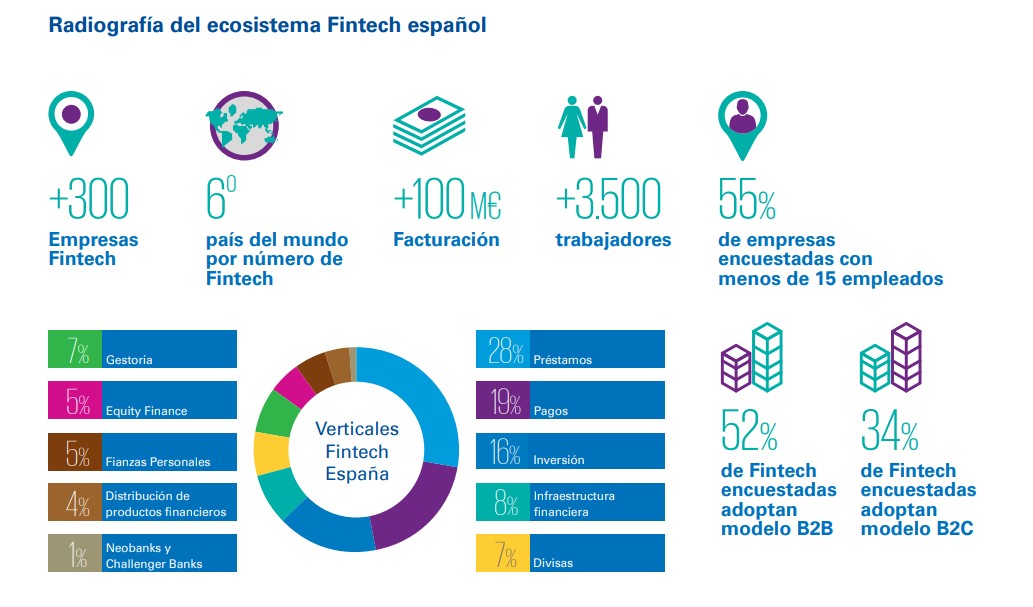

Según un informe publicado por el Observatorio de la Digitalización Financiera, nuestro país es el sexto del mundo por número de empresas fintech, con más de 300, que, en su conjunto, facturan más de 100 millones de euros. Dentro de esta nueva industria se encuentran los denominados Robo Advisors, que desde 2013 están revolucionando las finanzas.

Los Robo Advisors son gestores automatizados nacidos en EEUU que asesoran de forma online a sus clientes con el fin de obtener una cartera de inversión óptima. Tal y como muestra su nombre en inglés, los Robo (robot) Advisors (asesores) no son gestores de carne y hueso y no es sangre lo que les da vida, sino un conjunto de algoritmos que calcula las mejores posibilidades de inversión. Las carteras que crean pueden estar formadas por productos de gestión activa y pasiva. En esta última estrategia se encuentran los ETFs y los fondos indexados. Ambos buscan replicar un índice, es decir, obtener su misma rentabilidad, con la diferencia de que los ETFs cotizan en el mercado de valores.

Según Asier Uribeechebarría, CEO de la Agencia de Valores Finanbest, "el mejor de los mundos es una combinación de fondos de gestión activa y pasiva". La Agencia de Valores Finanbest, creada hace poco más de un año, ofrece un servicio para aquellos "pequeños y medianos ahorradores que quieran conseguir ciertas rentabilidades" a largo plazo, a partir de una inversión mínima inicial de 3.000 euros. "Preguntamos al cliente cuáles son sus objetivos, realizamos una selección de los mejores productos del mercado y, de esta manera, obtenemos una cartera óptima", señala Uribeechebarría.

Sin embargo, otros Robo Advisors como Finizens incorporan únicamente gestión pasiva a sus carteras porque, según su cofundador Martín Huete, "en el largo plazo es más eficiente, pocos gestores de gestión activa baten a sus índices". Finizens asegura, a través de una inversión mínima de 1.000 euros (en su Plan de Inversión) y aportaciones sistemáticas mensuales, poder obtener altas rentabilidades a largo plazo.

En estos innovadores sistemas se realiza una distribución de activos (Asset Allocation) para buscar una mayor rentabilidad a un menor riesgo. Todas las carteras son personalizadas porque el primer paso del proceso de selección de carteras es analizar el perfil de riesgo del inversor. En Finanbest disponen de 6 tipos de carteras diferenciadas por nivel de riesgo, concediendo en 2017 una rentabilidad de un 1,1% en la más conservadora y un 11% en la más agresiva.

Robo Advisor vs banca tradicional

Una de las principales diferencias radica en las comisiones. En España todas las entidades tradicionales, además de las comisiones de gestión, cobran las denominadas retrocesiones (comisiones por distribuir el fondo), que se sitúan en torno al 1%. Sin embargo, los Robo Advisors no cobran estas retrocesiones y reducen las comisiones de gestión hasta en un 85% con respecto a la banca. Estas plataformas de gestión automatizada no solo abaratan la inversión a través de la reducción de las comisiones, sino que también permiten disponer del dinero invertido en cualquier momento sin coste alguno.

Asimismo, buscan la diversificación global real, ya que, a diferencia de los bancos, no venden únicamente sus propios fondos sino que buscan entre los mejores del mundo. A pesar de ser competidores, existen acuerdos de colaboración entre los Robo Advisors y las entidades bancarias, las llamadas estrategias B2B2C (Business to Business to Consumer).

El futuro de los Robo Advisor en España

"Estamos viendo que la necesidad del uso de las nuevas tecnologías es indiscutible en todos los sectores, se refleja en Amazon y Netflix", explica Uribeechebarría, por lo que no hay duda que los Robo Advisors son el futuro inmediato. El CEO de Finanbest clama que es necesaria una "apertura de mente" en la sociedad española para la acogida de las nuevas tecnologías en el sector financiero. "En España las cosas tardan en implantarse, pero cuando se implantan crecen muy rápido". Por su parte, Huete asegura que en España nos tendríamos que acercar a las cifras estadounidenses y europeas en términos de gestión pasiva (35% y 20%, respectivamente).