A lo largo de los últimos años ha aumentado significativamente el número de analistas que teme el estallido de una crisis de deuda corporativa en Estados Unidos. En un contexto monetario complejo y con las secuelas de la Gran Recesión aún latentes, el temor a un pinchazo en los bonos empresariales no solo provoco nerviosismo en suelo norteamericano, sino que también genera recelo a este lado del Atlántico, por el evidente temor al efecto contagio que podría desencadenarse.

Pero no todos los expertos en la materia comparten este pesimismo. Los analistas Filip Blazheski y Nathaniel Karp, de BBVA Research, han publicado un interesante informe en el que ofrecen un relato más optimista de lo que puede suceder. Según explican, "la deuda corporativa no financiera es alta en relación con el PIB, pero la deuda en relación con activos o con beneficios sigue siendo moderada".

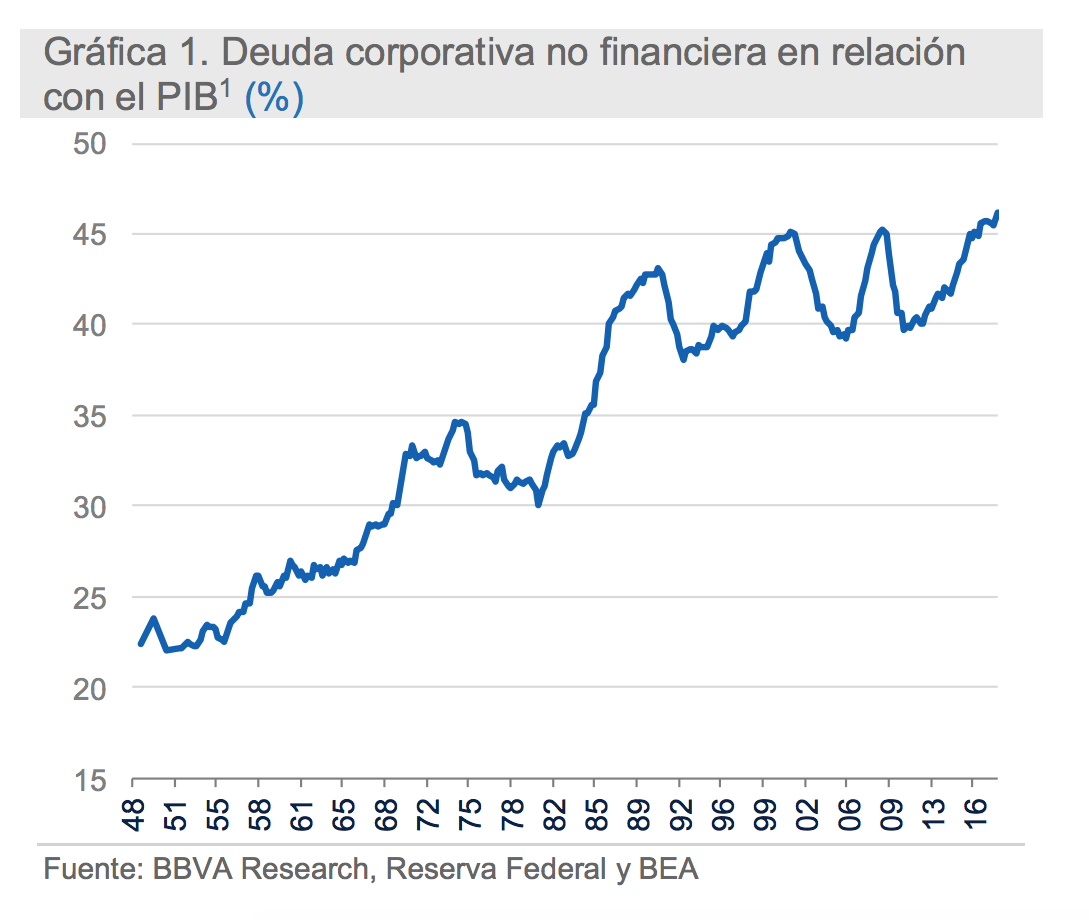

Es cierto que, en términos nominales, la deuda privada habría crecido con fuerza en los últimos años. En el gráfico siguiente vemos que estos pasivos suponían el 25% del PIB a mediados del siglo XX, mientras que este indicador se sitúa en la actualidad en el entorno del 45% del PIB.

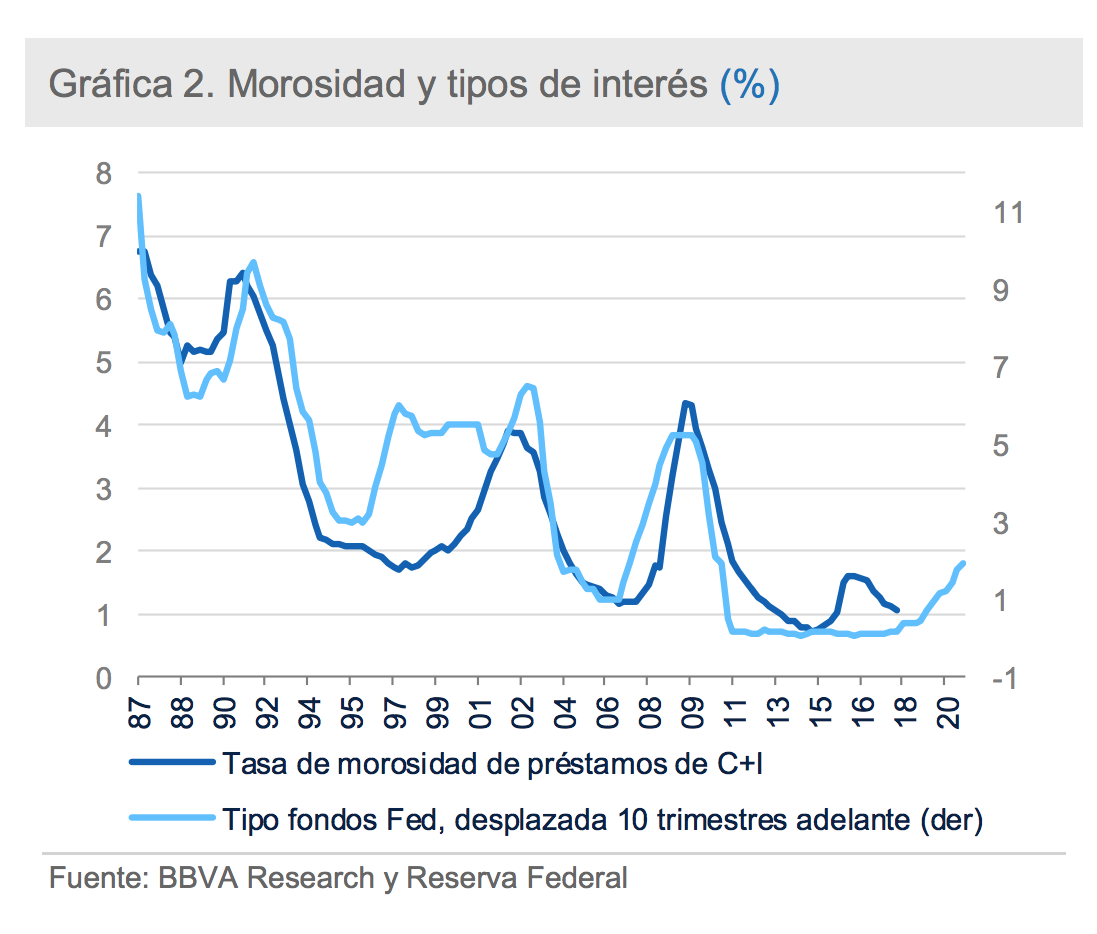

Tanto Blazheski como Karp reconocen en su informe que "el endurecimiento de los tipos de interés, la ralentización del crecimiento de los beneficios y la mayor aversión al riesgo pueden terminar provocando un aumento en los niveles de riesgo de impago de la deuda, así como un deterioro de la calidad de la misma".

Igualmente, el trabajo publicado por BBVA Research refleja que la morosidad ha caído de forma casi paralela a los tipos de interés, de modo que un repunte en el precio del dinero podría generar una subida similar en la mora de las compañías norteamericanas. Así lo refleja el siguiente gráfico del servicio de estudios de la entidad financiera.

No obstante, "los sólidos beneficios, las rebajas de impuestos y los reducidos tipos de interés en términos reales van a permitir que las sociedades atiendan sus deudas sin problemas". Por otro lado, también es importante explicar que la deuda corporativa ya tuvo un peso similar en relación con el PIB en anteriores momentos de la historia, como por ejemplo al final de la Era Reagan o en los últimos compases de la Administración Clinton.

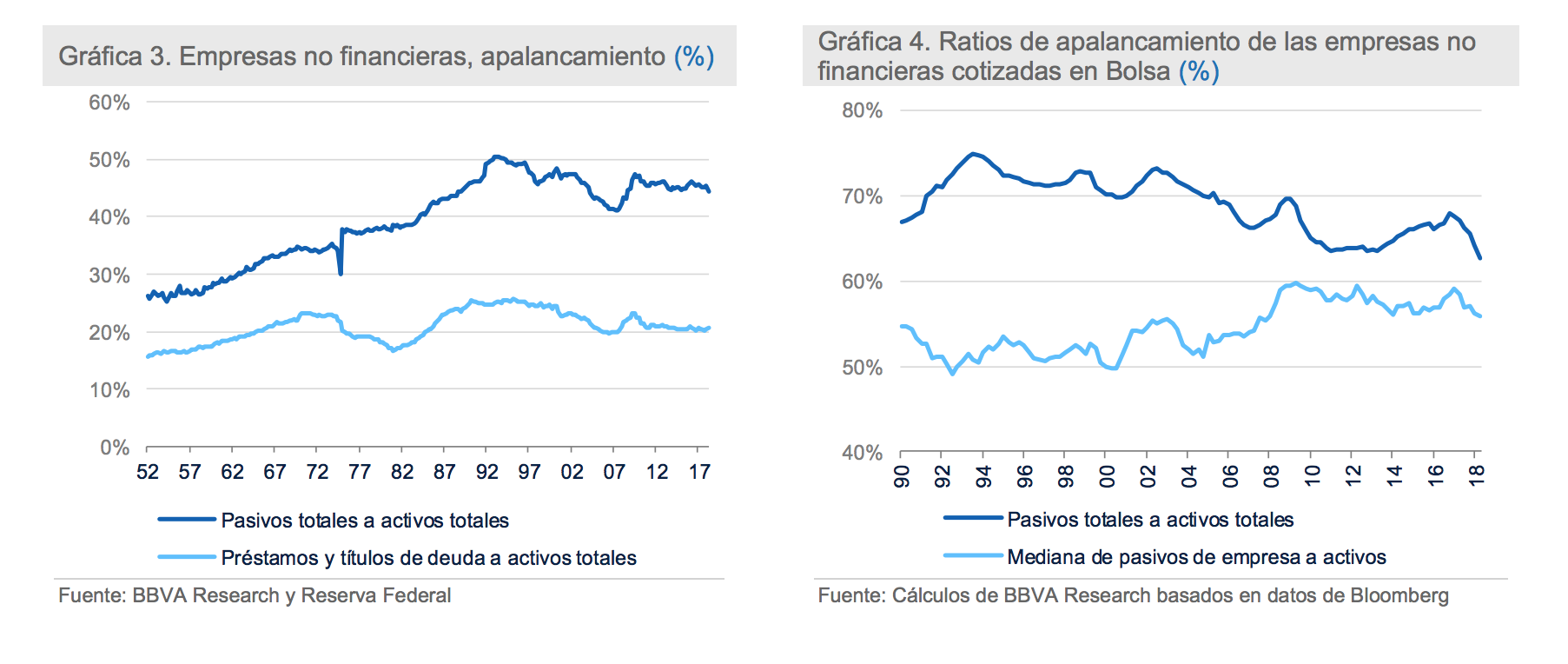

Si comparamos el apalancamiento de las empresas no financieras con los activos totales de las mismas, vemos que el pico histórico se alcanza bajo gobierno de George H. W. Bush, observándose una tendencia decreciente desde entonces hasta nuestros días. Si centramos el tiro en las compañías cotizadas, los máximos se observan a primeros del siglo XXI y muestran una tendencia a menos desde entonces.

En resumen: sí, hay razones para seguir con cuidado esta cuestión, pero también es cierto que hay argumentos suficientes para matizar parte de los argumentos enarbolados por quienes consideran seguro el futuro estallido de una crisis de deuda privada. El estudio de BBVA Research reconoce que la normalización de las condiciones monetarias puede empeorar la situación e incluso debilitar el crecimiento, pero también aporta argumentos que señalan que dicho deterioro sería limitado y no implicaría una gran crisis financiera.