Jubilado, de 74 años, con una casa en el centro de Madrid y una pensión de 900 euros al mes.

Si hacemos un ranking de los españoles en función de su renta, puede que esta persona se encuentre en el 10-20-30% inferior. Además, como vive en una zona muy cara, con comercios y otros servicios también de precio elevado, a este pensionista de nuestro ejemplo probablemente le cueste llegar a fin de mes. Sin embargo, si la clasificación se hace sobre el patrimonio, es decir, sobre la riqueza de la población, puede que este mismo jubilado se sitúe en el top 10: y es que el hombre es propietario de un pisazo en uno de los barrios más deseados de la capital.

¿Es compatible ser una de las personas más ricas y más pobres de España a la vez? Pues puede parecer una contradicción, pero sí, lo es. Proviene de la combinación de un patrimonio elevado, casi siempre centrado en propiedades inmobiliarias, y una renta baja, que procede casi al 100% de la pensión pública.

Para ofrecer una alternativa a estas personas o a otras que estén en una situación similar, desde hace unos años el sector financiero está intentando impulsar productos que no son nuevos pero sí han sido muy marginales en el mercado español. El pasado martes, el Instituto Santalucía presentaba su informe "Alternativas a la insuficiencia de las pensiones", elaborado en colaboración con Pedro Serrano (Universidad Carlos III de Madrid), Juan A. Lafuente (Universidad Jaume I) y Jorge Martínez-Ramallo (Airos Valor). Su principal conclusión: el futuro de los baby-boomers que se jubilarán en los próximos años puede pasar por "convertir su vivienda en su garantía de jubilación". O lo que es lo mismo, hacer que un activo muy ilíquido como un inmueble pase a ser una renta mensual que permita al jubilado complementar su pensión.

Dos estadísticas conocidas

El punto de partida del estudio gira en torno a dos estadísticas conocidas, pero de las que no siempre se sacan todas las conclusiones implícitas a las mismas. La primera es la que dice que las pensiones públicas españolas están entre las más generosas del mundo desarrollado. Las tasa de sustitución-reemplazo (relación entre pensión y último salario o pensión y salario medio de la economía) de nuestro país están muy por encima de las que tienen garantizadas los pensionistas franceses o alemanes.

La segunda cifra tiene más que ver con la demografía: España es uno de los países más envejecidos del mundo (elevada esperanza de vida y baja natalidad) y esa tendencia se acentuará en las próximas décadas. La tasa de dependencia (población jubilada respecto de la población en edad de trabajar) subirá con fuerza de aquí a 2050. Cada vez habrá más pensionistas y no tendrán un reemplazo en el mercado laboral: en ningún escenario previsible, la inmigración alcanza para reemplazar a las cohortes de baby-boomers que comenzará a jubilarse a partir de 2020-2025.

¿Y qué implicaciones tiene esto? Pues muy claro: la relación pensión/salario va a bajar. Incluso aunque las prestaciones medias mantengan el poder adquisitivo respecto a las actuales (y eso está por ver), en comparación a los sueldos tendrán que ser más bajas. O lo que es lo mismo: si una persona quiere mantener su nivel de vida tras la jubilación necesitará tener ahorros. Eso ya ocurre y hay muchos pensionistas, especialmente entre los de más alto nivel adquisitivo, que sufren una importante merma en sus ingresos tras su retiro. Pero a partir de 2025-2030 será más generalizado y, además, el desfase entre último salario y primera pensión será más grande.

En este punto, hay que aclarar un malentendido relativamente habitual. En muchas ocasiones decimos, también en Libre Mercado, que los españoles "no ahorran". Y no es cierto. O no del todo cierto. Es verdad que el nivel de activos financieros es bastante bajo en nuestro país, al menos si lo comparamos con los países de nuestro entorno. Pero los españoles sí ahorramos, sólo que lo hacemos a nuestra manera: el ladrillo, tanto en nuestra vivienda habitual como en segundas residencias que en muchas ocasiones actúan como inversión a futuro.

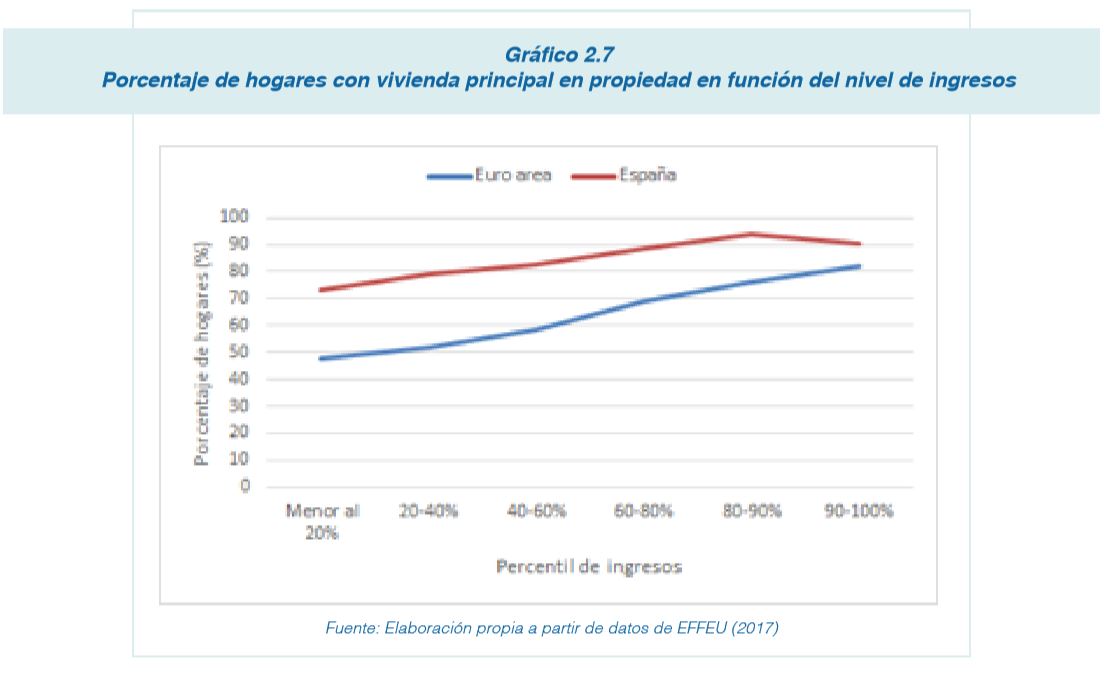

Esto no quiere decir que franceses o alemanes no tengan buena parte de su patrimonio en activos reales (sobre todo vivienda). En todos los países europeos, la mayor parte del ahorro de las clases medias se canaliza en este tipo de activos. Pero en España ese porcentaje es algo mayor y, sobre todo, se traduce en una gran proporción de la población que vive en un inmueble de su propiedad. Por ejemplo, el siguiente gráfico muestra el porcentaje de hogares con vivienda en propiedad en relación a la renta en España y en la Eurozona.

Como vemos, y es lógico que así sea, según se incrementa el nivel de renta también lo hace la posibilidad de vivir en una casa en propiedad. Esto pasa en España y en Europa. Pero en nuestro país, en todos los percentiles de renta, el porcentaje de propietarios es superior. Y la diferencia entre la línea roja y la azul es bastante elevada en los percentiles inferiores: buena parte, sin duda, se explica por el gran número de pensionistas que viven en sus propias casas.

Los productos

Las opciones que tienen ante sí estos pensionistas son muy variadas. La primera, la clásica, la que siempre ha estado ahí, es la que los norteamericanos llaman "downsizing": un término que se podría traducir como "reducir el tamaño". En resumen, vender la casa en la que vives, que quizás sea grande (sobre todo en el caso de muchas familias numerosas de la generación del baby boom) y comprar una más pequeña, utilizando el remanente para conseguir una pequeña renta extra.

También está la opción de vender la vivienda, quedarse con el dinero (en la cuenta o invertido en algún producto poco volátil) y alquilar una nueva casa, que se va pagando con esos fondos provenientes de la venta de la casa. El problema de esta opción es que el jubilado asume el llamado "riesgo de supervivencia": es decir, si vive mucho, lo que no deja de ser una buena noticia, quizás se le acabe el dinero de la venta de su casa y se vea obligado, a una edad muy avanzada, a buscar alternativas. Además, hay un factor muy importante: la prioridad para muchas personas ancianas es seguir viviendo en su casa. Por muchas razones, la mayoría de ellas perfectamente lógicas, no cambiar de domicilio o de barrio es la principal exigencia de estas personas.

Ahí es donde entran en juego productos como la venta con usufructo garantizado: es decir, el jubilado le vende la casa a un tercero y, a cambio, retiene el derecho a vivir en esa vivienda el resto de su vida. Evidentemente, el precio de la compraventa será algo menor que el que podría percibir en una operación normal: es la quita que aplica el comprador por adquirir una vivienda con una limitación como ésta. ¿Cómo de grande será esta quita? Pues depende de muchos factores: la edad del usufructuario, si hablamos de una persona sola o de un matrimonio…

El usufructo plantea un problema en muchas familias: la casa se vende y no queda nada de herencia. Para muchos ancianos ésta es una barrera psicológica muy importante. Porque para ellos es una prioridad que el fruto de su trabajo de toda una vida acabe beneficiando también a sus hijos. En estos casos, la hipoteca inversa es una opción algo más favorable. Probablemente a esta operación no le favorece demasiado el nombre. "Hipoteca" es una palabra que se asocia a una carga y a una propiedad que no es del todo mía mientras no termine de pagar ese préstamo.

En realidad, desde un punto de vista financiero, la hipoteca inversa tiene una operativa muy sencilla: el banco hace un préstamo al hipotecado con la vivienda como garantía. En un segundo paso, ese préstamo se convierte en una renta mensual. La cuantía de esta renta depende de muchos factores: si se empieza a cobrar de inmediato o se difiere en el tiempo ese cobro; edad de los beneficiarios; si son uno o dos; si se establece la renta con un plazo determinado (10 años) o en forma de renta vitalicia… En cualquiera de las modalidades, el hipotecado mantiene la propiedad de la vivienda. Eso sí, es cuando fallece sus herederos deben tomar la decisión de si mantienen esa propiedad (y entonces deben repagar el préstamo) o le entregan la vivienda al banco (que no puede reclamarles nada más). No es una mala situación: si la casa vale más que la cantidad debida al banco, uno siempre puede quedársela, venderla, pagar esa cifra y quedarse lo que sobre; si vale menos, basta con darle las llaves a la entidad financiera.

Las barreras

Así, parecería que está todo listo para el desarrollo en España de este tipo de productos. Hay muchas personas con un patrimonio elevado pero muy ilíquido y, al mismo tiempo, con rentas no muy altas. Se trata, además, de productos que tienen un muy buen tratamiento fiscal. Los autores del informe del Instituto Santalucía lo explican así:

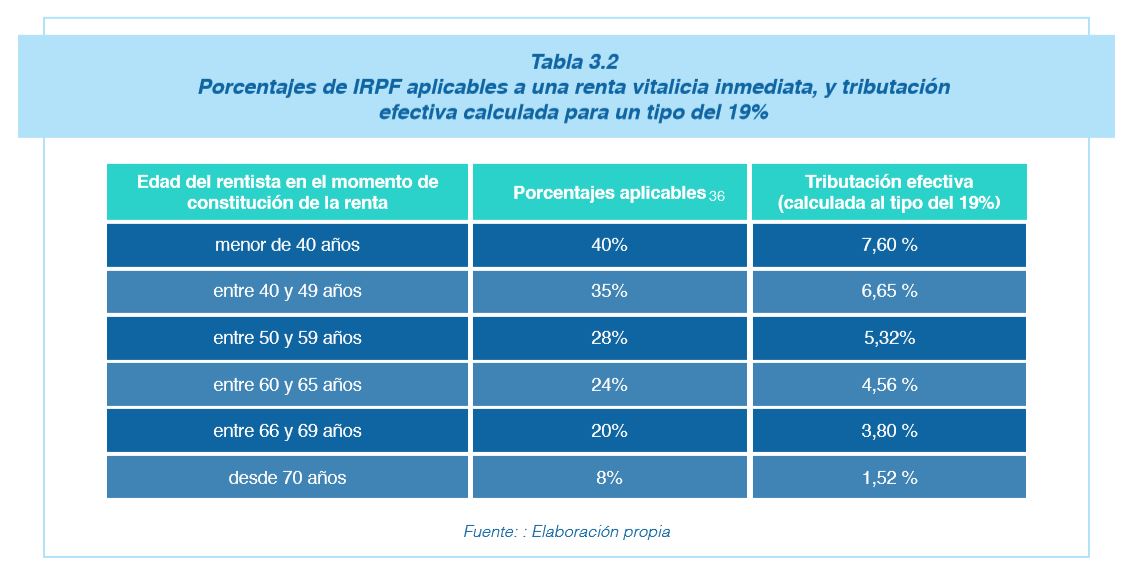

En el caso de optarse por una renta vitalicia inmediata, ésta tiene un tratamiento muy beneficioso en el IRPF en función de la edad del rentista en el momento de la constitución, permaneciendo invariable a lo largo de la duración de la misma. Cuanto más avanzada es esta edad al contratarse la renta, menor será el porcentaje de la misma que se considera sujeto y menor será por tanto la tributación efectiva. La siguiente tabla muestra los porcentajes aplicables, y la tributación efectiva calculada para un tipo del 19%:

Sin embargo, a pesar de todas estas ventajas, hasta ahora apenas han conseguido rascar algo de mercado. Sí, es cierto que poco a poco comienzan a enseñar la patita. Cada día se escuchan más anuncios en la radio al respecto. Pero no deja de ser una opción minoritaria, que pocos jubilados se plantean. ¿Por qué?

Hay muchas razones. Quizás la primera simplemente sea que no ha sido necesario: como explicábamos anteriormente, el sistema público es bastante generoso y permite cobrar prestaciones no muy alejadas del sueldo que se tenía durante los últimos años de vida laboral. Por eso, muchos jubilados han podido mantener su nivel de vida tras el retiro.

Pero hay más. Para empezar, la falta de educación financiera entre la población española y el miedo a los bancos (muchas veces merecido) tienen mucha importancia. Nos cuesta hacer los cálculos que un producto así implica. Y tampoco es fácil que nos pongamos en la situación de imaginarnos a nosotros mismos dentro de veinte años, con una renta y unos gastos sujetos a mucha incertidumbre.

En este sentido, esa transferencia de riesgo de la que hablábamos es muy importante, cada vez más, y aquí reside la clave de esos productos alternativos que el sector financiero quiere introducir en nuestro abanico de posibilidades. La sensación de muchos clientes es que la paga que le ofrecen a cambio de su casa es muy baja. Aquí, el problema es que esa buena noticia de la que hablamos, el incremento de la esperanza de vida, también hace que sea más complicado tomar la decisión: si la estadística dice que a un matrimonio con 65 años le quedan 23-25 años de vida (al menos a uno de sus dos miembros), la renta mensual que pueda ofrecer la entidad financiera en ese tipo de seguro (y eso es lo que es una renta vitalicia) no podrá ser muy elevada.

Y siempre con la incertidumbre de cuánto viviré: para el banco es una cuestión de estadística actuarial, pero para el vendedor es mucho más que eso. Pensemos por ejemplo en un usufructo con renta vitalicia. El jubilado vende su casa por 200.000 – 300.000 euros y a cambio, le garantizan una paga mensual de unos cuantos cientos de euros. Lo primero que piensa es "Si me muero el mes que viene, el banco se queda con mi casa, que tanto me ha costado, a cambio de unos pocos euros". Es un pensamiento que tiene algo de ilógico: porque también puede pensar "Si vivo 30 años, le gano dinero a la operación y me garantizo un sueldo extra para toda la vida". Pero no es tan sencillo hacer este cálculo fríamente. Y en el caso de la hipoteca inversa con renta vitalicia es casi peor, porque lo normal es que la cantidad que ofrece la entidad financiera sea incluso más baja que con el ususfructo. Y claro, el jubilado piensa: "Con lo que vale mi casa y lo que me ha costado pagarla... lo poco que me ofrecen mes a mes". Financieramente no es un cálculo correcto. Pero es el que hacemos todos.

Por eso, los autores del informe hablaban el otro día de la "psicología económica", de los trabajos de los premios Nobel Richard Thaler o Daniel Kahneman, y de cómo afecta en situaciones como ésta. Y no porque seamos tontos. Es que somos humanos. La clave en una operación de este tipo es que lo queremos todo: por un lado, sabemos que la pensión pública no es suficiente y queremos una renta extra. Pero no queremos irnos de nuestra casa, en la que tanto hemos vivido y tanto nos ha costado comprar. Al mismo tiempo, nos gustaría dejar una herencia a nuestros hijos. Son tres deseos muy comprensibles, pero cada uno de ellos empuja en una dirección diferente. O dejamos una herencia más elevada o subimos nuestra renta en vida. Si seguimos viviendo en nuestra casa, al venderla (ya sea con usufructo o hipoteca inversa) nos ofrecerán un precio más bajo (bastante más bajo) que en una operación sin cargas.

Y siempre está presente el factor emocional que cualquier operación con la vivienda habitual implica. ¿Podemos tomar una decisión 100% racional en estas circunstancias? Probablemente no. El objetivo debería ser, al menos, poner encima de la mesa todas las alternativas, priorizar necesidades y saber que ninguna de esas alternativas está libre de costes. Todas tienen pros y contras. No existe una decisión acertada para todos y en todas las situaciones. Por cierto, conocer esta realidad, tampoco ayuda: cuando se trata de nuestra casa, nuestras expectativas de vida, nuestra herencia… incluso el economista más experto sigue siendo un padre, hijo, jubilado por encima de todo.