En un anterior artículo analizamos la "generosidad" del sistema de pensiones español comparándolo con los sistemas de pensiones de otros países desarrollados. Concluíamos que el sistema español es de los más generosos del mundo utilizando una serie de indicadores como la tasa de reposición, el gasto público en pensiones sobre PIB, el ingreso disponible de los jubilados o el nivel de pobreza de los jubilados.

En este artículo vamos a analizar la generosidad del sistema de pensiones español desde el punto de vista de la rentabilidad de la inversión. Vamos a comparar todas las aportaciones que hace un trabajador con salario medio con las retiradas de fondos en forma de pensiones que realiza durante toda su vida. Para ello, vamos a ver la cuantía que cotiza un trabajador medio y la forma en la que se calcula su pensión y su esperanza de vida una vez que cumple 67 años. Con todos los datos en la mano, vamos a comparar aportaciones totales con retiradas totales y vamos a calcular la rentabilidad de la inversión.

En este sentido, si existieran grandes aportaciones y una modesta retirada de fondos (pago bajo por pensión), estaríamos ante rentabilidades muy bajas o incluso negativas. Si, por el contrario, se producen unas aportaciones relativamente pequeñas y se recibe mucho más, entonces tendríamos una alta rentabilidad. Por tanto, el sistema será relativamente "generoso" si entrega altas pensiones con baja aportación y poco generoso en caso contrario. Empecemos resumiendo lo máximo posible cómo se calculan las aportaciones y cómo se calculan las retiradas (es decir, el cálculo de la pensión).

¿Cuánto se paga a la Seguridad Social?

La aportación al sistema de Seguridad Social viene de dos lugares:

-

Aportación de la empresa (23,6% salario bruto).

-

Aportación del trabajador (4,7% salario bruto).

Por tanto, la aportación total al sistema de pensiones es el 28,3% del salario bruto del trabajador (la tasa total, en realidad, es del 36,25%, pero se excluyen los conceptos de desempleo, FOGASA y formación profesional por no ir destinados a financiar las pensiones).

A pesar de que no es necesario a la hora de hacer el cálculo de rentabilidades, queremos recalcar que, pese a las apariencias, el aporte a la Seguridad Social es realizado completamente por el trabajador. La ley obliga a la empresa a pagar un 23,6% más en concepto de contribución patronal a la Seguridad Social y esto funciona como un coste laboral añadido (para la empresa sería indiscernible que la ley obligara a entregarlo al trabajador en cualquier otra forma). En otras palabras, la aportación a la Seguridad Social es coste laboral que se carga a la productividad del propio trabajador.

¿Cuánto se cobra una vez se jubilado?

El sistema español, como la mayor parte de sistemas de pensiones del mundo, establece varias métricas a la hora de calcular las pensiones. Existen, principalmente, dos conceptos que tenemos que tener en cuenta a la hora de calcular la pensión: la base reguladora y el porcentaje.

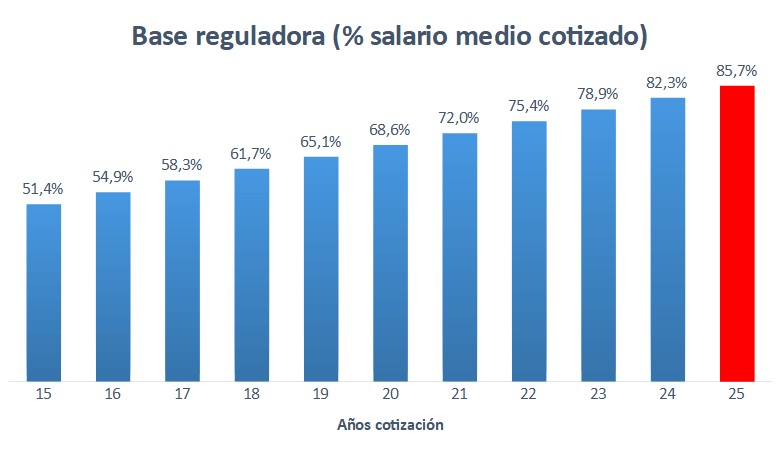

La base reguladora es la métrica con la que se calcula la cuantía de la pensión. Está directamente relacionada con el salario que cobra el trabajador. El cálculo viene determinado de la siguiente manera. Se computan los últimos 25 años de salario (300 meses) y se divide la cifra entre 350 (esta disposición se hará completamente efectiva en 2022). Por tanto, para todo trabajador que haya contribuido al menos 25 años a la Seguridad Social, su base reguladora será del 85,7% de su salario medio cotizado en los últimos 25 años (300/350).

Para trabajadores que hayan cotizado menos años, igualmente se deberá dividir toda su aportación entre 350, de forma que la base reguladora sobre los salarios cotizados será inferior al 85,7% antes citado. La base reguladora mínima será del 51,4% del salario medio cotizado para los que han cotizado el mínimo de años (15 años) y va incrementándose de forma lineal hasta el máximo de 85,7% a partir de 25 años.

Por tanto, la pensión máxima que en principio puede cobrar cada trabajador español será de un 85,7% de su sueldo, aunque vamos a ver que a esta cuantía se le pueden hacer ajustes (casi siempre a la baja) mediante el porcentaje.

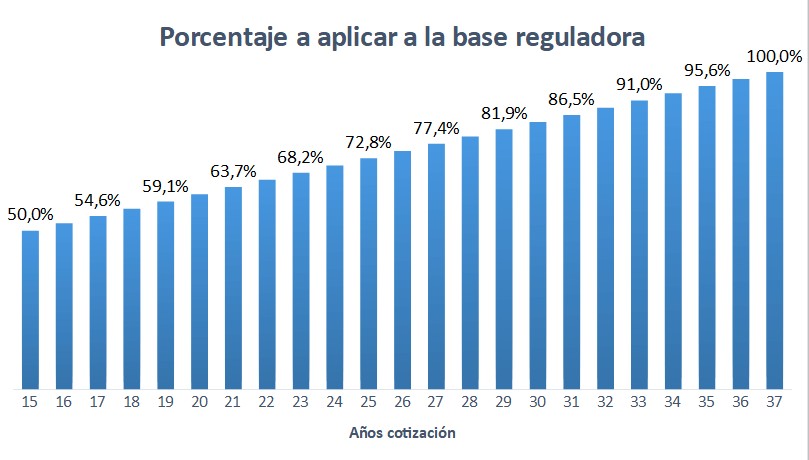

La pensión final se calcula aplicando un porcentaje a la base reguladora. El porcentaje, principalmente, se ve modificado a la baja en función de la cuantía total de años cotizados. Así, para aplicar el porcentaje máximo, se debe cotizar como mínimo 37 años —antes de 2013 eran 35 (esta disposición se hará completamente efectiva en 2027)—. El porcentaje mínimo para los que cotizan el tiempo mínimo para acceder a una pensión (15 años) es del 50% y va incrementándose de forma lineal hasta llegar al 100% cuando se cotizan 37 años. El porcentaje por años trabajados queda de la siguiente manera.

El cálculo de la pensión total será aplicar el porcentaje a la base reguladora. Así, un trabajador que haya trabajado 37 años tendrá un porcentaje del 100% y una base reguladora que será igual al 85,7% de su salario medio de los últimos 25 años.

Sueldo medio y 25 años cotizados

Por ejemplo, un trabajador con sueldo medio que cotiza durante 25 años, ¿cuánto aporta al sistema de pensiones? Analicemos, por un lado, cuánto cotiza durante toda su vida laboral y, por otro, qué pensión tendría derecho a cobrar. Empecemos con la cotización:

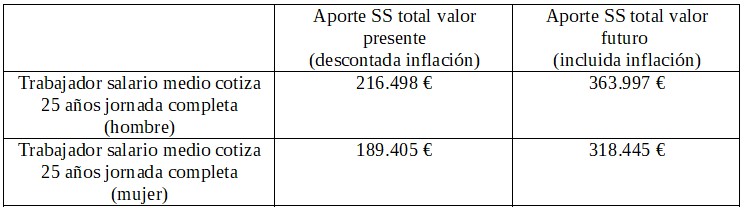

- El salario medio para un hombre en España que trabaja a jornada completa es de 2.025,9€ al mes en 14 pagas (mujer 1.772,4€). Esto supone 28.363,2€/año (24.813,7€ mujer).

- El porcentaje de salario dirigido a cotización es del 28,3%, lo que hace 8.026,8€/año (7.022,3€ mujer). En nuestro ejemplo hemos supuesto un trabajador que cotiza 25 años, por tanto habría que multiplicar estas cotizaciones por 25. Esto nos da que la aportación total es de 200.670€ (175.557€ mujer).

Ahora bien, estas cifras han de modificarse con la evolución del salario medio y de los precios para ver cuál ha sido la aportación real del trabajador. En este sentido, el salario medio ha crecido en España una media de un 2,5% al año desde el año 2000 a 2017, mientras que los precios han crecido en ese mismo periodo un 2,1%. Si utilizamos estos datos para calcular el crecimiento futuro de salarios y precios y los aplicamos a las cotizaciones del trabajador, tenemos la siguiente cuantía:

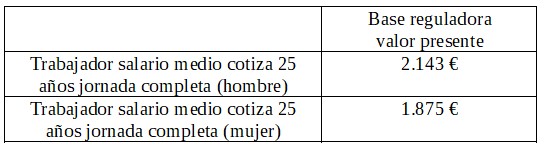

Dicho lo cual, ¿cuánto recibe a cambio de esas aportaciones un trabajador con sueldo medio que cotiza durante 25 años? El primer paso será calcular la pensión a la que tiene derecho. Para ello vamos a utilizar el cálculo de base reguladora y porcentaje. La base reguladora, como ya hemos visto, se calcula dividiendo los últimos 300 salarios (25 años) entre 350.

Así, tenemos que el cálculo es 2.025,9*(300/350), por lo que la base reguladora para un hombre con salario medio será de 1.736,5€ (1.519,2€ mujer). Sin embargo, tenemos una vez más que tener en cuenta tanto el incremento esperado en el salario medio (2,5%) como la inflación esperada (2,1%). Si incluimos estos datos en el análisis, tenemos que las bases reguladoras son las siguientes:

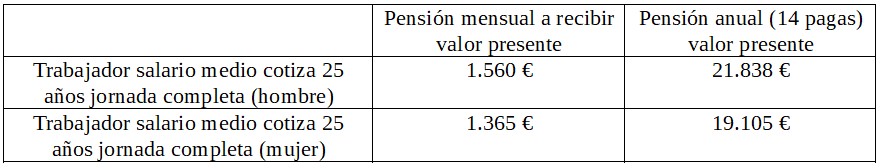

Ahora hay que aplicar el porcentaje para trabajadores con 25 años de cotización (ver tabla más arriba), que es del 72,8%, con lo que la pensión final que le quedaría al trabajador es la siguiente:

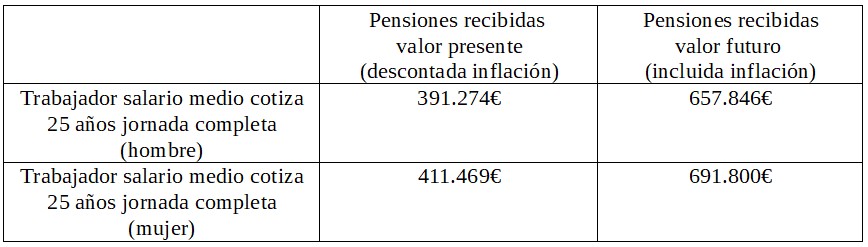

Y, finalmente, para ver la cuantía total que se espera recibir debemos introducir la esperanza de vida una vez que se cumplen 67 años (edad de jubilación). En 2019, la esperanza de vida de un hombre que tiene 67 años es de 17,9 años y de 21,5 años para la mujer.

Para el siguiente cálculo vamos a suponer que estas pensiones mantienen el poder adquisitivo inicial. Normalmente, así ha sido en el pasado y, aunque la última reforma de las pensiones hace que pueda crecer por debajo (con un mínimo de un 0,25% de revalorización), políticamente es algo muy costoso de realizar. Para saber la cuantía total que el pensionista recibirá, multiplicamos la esperanza de vida por el importe anual de la pensión y obtenemos las siguientes cifras:

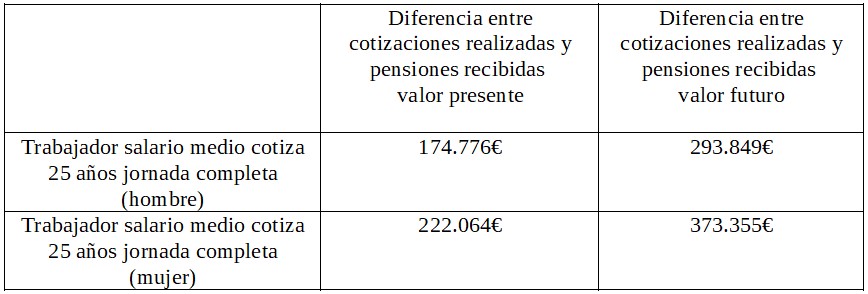

Con estas cifras encima de la mesa, ¿cuál es la rentabilidad que ofrece el sistema público de pensiones a un trabajador con sueldo medio que cotiza durante 25 años? Lo primero que vamos a hacer es ver la diferencia entre el aporte que realiza el trabajador y lo que recibe en términos absolutos.

Vemos que en ambos casos lo que se espera recibir es sensiblemente superior a lo que se aporta. En el caso de la mujer, recibe incluso una cantidad sensiblemente superior a la del hombre (la diferencia entre hombres y mujeres viene, principalmente, del mayor número de años que viven las mujeres).

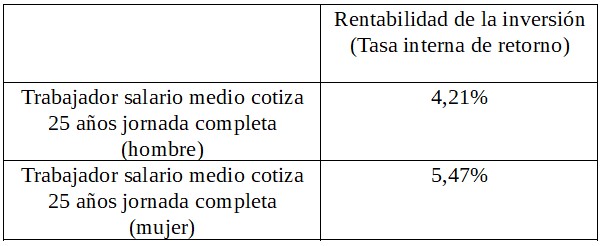

Por último, vamos a calcular la tasa interna de retorno (rentabilidad anual de la inversión) para el trabajador -se utilizan como flujos de caja salientes las cotizaciones futuras ajustadas por el incremento esperado en el salario medio (2,5%) y descontadas por la inflación esperada (2,1%)-.

La tasa de rentabilidad que recibe el trabajador por su inversión es positiva, aunque no es nada sobresaliente si la comparamos con la tasa de rentabilidad a largo plazo de las acciones (6,7%) o el retorno del IBEX a largo plazo (6,1%). Aunque esta tasa sí que está muy por encima de la rentabilidad de los fondos privados de pensiones españoles (1,93%).

La diferencia entre la Seguridad Social y el ahorro privado es que este último puede conseguir unas rentabilidades iguales o mayores siendo sostenible. Por su parte, la Seguridad Social tan sólo puede permitirse estas rentabilidades en un sistema piramidal. A medida que la pirámide no sea lo suficientemente amplia, y ya existen problemas al respecto, estas rentabilidades empezarán a caer en picado -compararemos de forma más profunda diversas formas de inversión con la rentabilidad del sistema de pensiones español en un próximo artículo-.

Conclusión

- El trabajador con un salario medio que cotiza durante 25 años obtiene una rentabilidad positiva, aunque nada que no pueda conseguir el ahorro privado, haciéndolo, además, de forma sostenible en el tiempo.

- El sistema de pensiones español, bajo las condiciones actuales, permite una rentabilidad de entre el 4,2% y 5,5%. Sin embargo, y si modificamos la asunción de actualización de la pensión con la inflación, la rentabilidad cae en picado -este cálculo lo haremos en un próximo artículo-.

- También en un nuevo artículo vamos a calcular las rentabilidades de la inversión asumiendo diferentes escenarios (más/menos años de cotización y mayor/menor salario) y analizaremos las rentabilidades que promete la "inversión" en la Seguridad Social bajo estos escenarios y la compararemos con la rentabilidad que puede proporcionar el ahorro privado.