El fuerte recrudecimiento de la guerra comercial entre Estados Unidos y China, ahora convertida en guerra de divisas como consecuencia de la devaluación del yuan por parte de China, ha hecho que el oro se convierta en uno de los activos que más está brillando en lo que llevamos de año. Según los últimos datos ofrecidos por Morningstar (6 de agosto de 2019), la categoría RV Sector Oro y Metales preciosos es la más rentable del año, acumulando una revalorización cercana al 40%. Tan sólo unos pocos sectores muy específicos como la renta variable rusa o la renta variable que invierte en capital riesgo han sido capaces de seguir la imparable estela del metal amarillo.

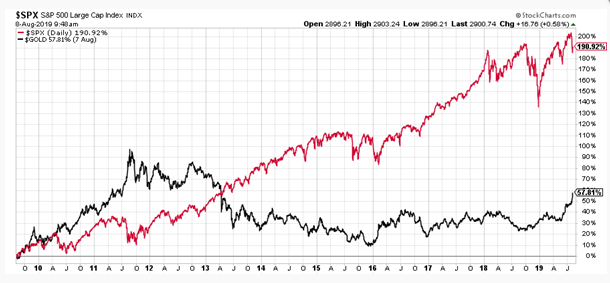

Pero este buen comportamiento del oro en lo que llevamos de año no se ha producido únicamente en los últimos días (las caídas bursátiles de las últimas jornadas como consecuencia del incremento de las tensiones comerciales a nivel mundial ha hecho que el oro sirva de activo de refugio revalorizándose más de un 6% en este mes de agosto), sino que la mejora viene de lejos. Tras haberse mantenido de forma lateral durante los primeros meses del ejercicio, a principios del mes de junio la cotización del oro inició un fuerte repunte alcista que le ha llevado a anotarse una subida superior al 18% en cuestión de unas pocas semanas y acumular una revalorización cercana al 30% desde los mínimos alcanzados hace justo un año.

Los motivos que están detrás de este buen comportamiento del oro son muy diversos. Así, Jeffrey Gundlach, fundador de DoubleLine Capital, afirma que la debilidad del dólar es la que está detrás del repunte del oro. Considera que el dólar finalizará el año en niveles inferiores a los actuales como consecuencia del fuerte aumento del riesgo de recesión, así como por el creciente déficit presupuestario estadounidense. Es por ello que actualmente es una de las principales apuestas de este gestor.

Por otro lado, Ángel Martín Oro comentaba hace unas semanas que uno de los verdaderos motivos que pueden explicar esta fuerte revalorización es la caída de los tipos reales, afirmando que "la lógica es que, cuanto menores son los tipos de interés reales, menor es el coste de oportunidad de tener oro, dado que es un activo que no renta nada solo por mantenerlo, como sí sucede con los bonos. Factores como la desaceleración del crecimiento global y el giro dovish (hacia una mayor relajación monetaria) de los bancos centrales, particularmente la Reserva Federal, han llevado a que los tipos reales caigan con fuerza".

Y el detonante que ha hecho que el oro rompa definitivamente al alza en estos últimos días ha sido la guerra comercial. Históricamente el oro se ha comportado como un activo refugio en momentos de incertidumbre y desaceleración económica y no parece que esta vez vaya a ser diferente. El temor de los inversores a un potencial desplome de la bolsa ha originado que los flujos monetarios se dirijan con fuerza a este activo.

Activo refugio

Este repunte del metal precioso está empezando a poner en valor la apuesta por este activo realizada por muchos inversores internacionales, como el citado Jeffrey Gundlach, Stan Druckenmiller, John Paulson, Ray Dalio, David Einhorn o Paul Tudor Jones. En nuestro ámbito más cercano, la gestora española Azvalor también está beneficiándose del repunte del oro, puesto que Barrick Gold Corporation (con un peso del 6,85% en su cartera internacional a 30 de junio de 2019) ha sido una de las posiciones que más rentabilidad ha aportado al fondo en este segundo trimestre del año.

Además, compañías como Detour Gold Corporation (0,49%), Sandstorm Gold (0,53%), New Gold Inc (0,25%) o Newmont Goldcorp (3,05%) también están presentes en la cartera del fondo Azvalor Internacional, lo que demuestra que la apuesta de la gestora por el oro sigue intacta. "Para nosotros, el oro es dinero bueno. Nos gusta el oro.", afirmaba Fernando Bernad en la IV Conferencia Anual de Inversores.

Además, tal y como se desprende de su última carta trimestral, la tesis alcista global de Azvalor sobre las materias primas no ha variado un ápice. En ella afirman que "cabe hacer referencia a las condiciones previas que históricamente han marcado el inicio de un ciclo alcista en bolsa del sector de materias primas: la infravaloración de las compañías de materias primas respecto de otros activos, un fuerte ciclo bajista anterior en el precio de las materias primas, un largo período de excesivo crecimiento de los agregados monetarios y un período de especulación financiera". Es por ello que las mayores posiciones de su cartera internacional siguen siendo compañías relacionadas con las materias primas: Compañía de Minas Buenaventura (metales preciosos) 10,6%, Cameco (uranio) 7,7%, Barrick Gold Corporation (oro) 6,8%, Consol Energy (carbón) 6,5% y Tullow Oil (petróleo y gas natural) 6,4%.

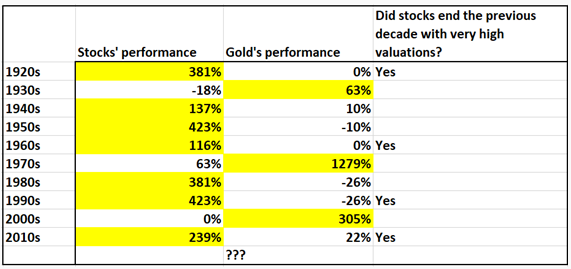

Quién sabe si las materias primas en general (y el oro en particular) iniciarán en breve un superciclo alcista (como piensan en Azvalor) o incluso si el oro será el activo estrella de la próxima década, tal y como esperan algunos analistas e inversores en base a la tabla inferior que refleja la "teórica" alternancia de rentabilidades entre la renta variable y el oro.

Pero teniendo en cuenta la disparidad de valoraciones entre ambos activos (la valoración de la renta variable estadounidense apunta hacia unas rentabilidades bastante reducidas en los próximos años), no sería extraño que ese gap de rentabilidad entre la renta variable y el oro comience a cerrarse en los próximos años.

Este artículo se publicó originalmente en inBestia, web especializada de información y análisis bursátil, bajo el título El oro se convierte en el activo estrella del año. ¿Y de la próxima década?