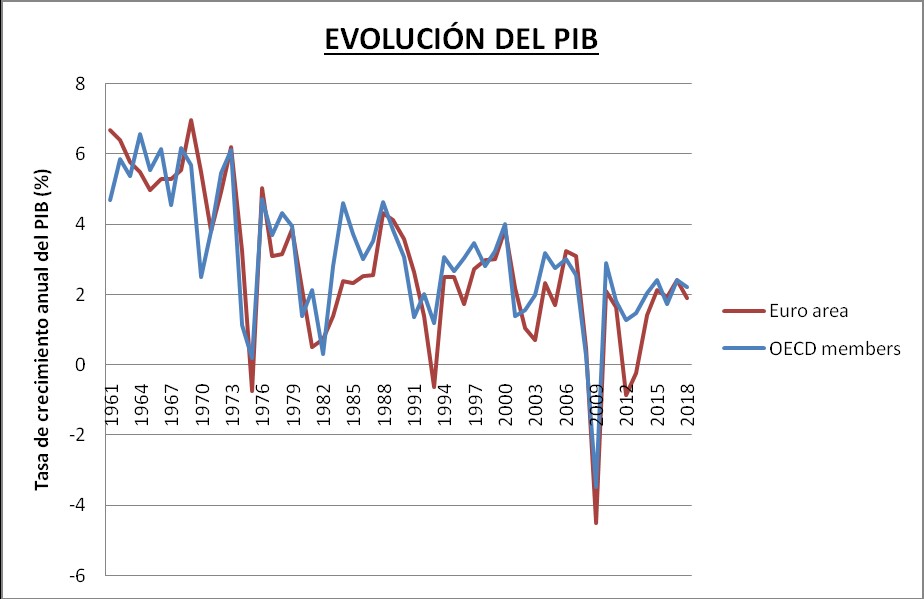

Las economías desarrolladas han presentado en los últimos lustros unas tasas de crecimiento inferiores a las del pasado, reviviendo el concepto de estancamiento secular (secular stagnation) acuñado por Alvin Hansen en 1938 y revivido por Larry Summers en noviembre de 2013. En el siguiente gráfico se observa la evolución de las tasas de crecimiento económico en la OCDE y los países del área euro.

El estancamiento secular se ha definido como un periodo de tasas de crecimiento reducidas durante un largo tiempo, no siendo atribuible a cambios cíclicos, al mismo tiempo que no se genera elevada inflación y las tasas de ahorro son superiores a las de inversión empujando los tipos de interés a la baja.

Se ha debatido mucho sobre el origen de esta situación, encontrándose múltiples factores no excluyentes entre sí que podrían justificar este entorno. Entre ellos, podemos citar la mayor importancia del sector servicios en la economía, que presenta menor productividad que las manufacturas. Otro aspecto sería la evolución demográfica, dado que el envejecimiento se ha relacionado con mayores tasas de ahorro y menor consumo, así como la incertidumbre sobre el futuro de las pensiones, que induce mayores tasas de ahorro entre la población activa. Un último ejemplo podrían ser los reducidos tipos de interés que permiten sobrevivir a empresas poco competitivas que lastran la productividad al mismo tiempo que suponen una barrera de entrada a nuevas empresas reduciendo la competencia y la innovación.

El riesgo de una espiral deflacionaria

Estos escenarios de reducido crecimiento hacen temer a gobiernos y bancos centrales por la posibilidad de entrar en una espiral deflacionaria y de decrecimiento económico. No hay que olvidar que la deflación afecta a la deuda pública al incrementar su valor real, al mismo tiempo que dificultaría los ajustes necesarios de la economía a menores tasas de crecimiento.

Este riesgo ha incitando al desarrollo de medidas de estímulo. Estas medidas pueden proceder de la política monetaria de mano de los bancos centrales a través de reducciones de tipos de interés, compras masivas de deuda, los denominados Quantitative Easing (QE), u otras medidas de facilidad de crédito como los Targeted Longer-Term Refinancing Operations (TLTRO), y/o a través de medidas de política fiscal, ya sea a partir de reducción de impuestos, mayor gasto público, o un mix de ambos.

En el caso de la eurozona, al evaluar estas políticas existe un hecho diferencial importante. La política monetaria está en manos del Banco Central Europeo (BCE) y es común para todos los países del área euro, mientras que las políticas fiscales, dependen de cada estado miembro, y la capacidad para llevar a cabo este tipo de estímulos, difiere en función de las características de cada economía.

Centrándonos en la política monetaria del BCE. La institución, ante la situación de previsión de desaceleración de la economía y resistencia al alza de la inflación, el 12 de septiembre ha emitido una serie de comunicados haciendo referencia a cambios en la política monetaria.

Entre las medidas tomadas se encuentra la rebaja de la facilidad de depósito en 10 puntos básicos hasta el -0,5%, la reanudación de los programas de compra de activos (Asset Purchase Programm-APP), la modificación de las condiciones de las operaciones de refinanciación trimestrales a largo plazo (TLTRO III) y el establecimiento de un sistema de doble remuneración de reservas (two-tier system), bajo el cual una mayor parte de las reservas bancarias estarán exentas de la aplicación de la tasa de facilidad de depósito.

Esta última medida tiene el objeto de tratar de evitar el efecto negativo de tipos tan bajos sobre la rentabilidad del sistema financiero, ya que si anteriormente el volumen de reservas por encima del nivel mínimo obligatorio estaban sometidas al tipo de facilidad de depósito, ahora están las correspondientes a seis veces este volumen. Esta medida trata de evitar la penalización o impuesto que supone a la banca la monetización de activos derivada de los QE, ya que esta acaba en los balances bancarios implicando una mayor dotación del coeficiente de caja.

Sobre la efectividad de las medidas. El incremento de 10 puntos básicos sobre la facilidad de depósito no parece que vaya a provocar grandes cambios. La efectividad de la reanudación del programa de recompra de activos presenta sus dudas, ya que teóricamente el BCE, para evitar la monetización y financiación de los distintos países a través del banco central, presenta la limitación de compra del 33% de la deuda emitida por cada país. Y este límite ya se ha alcanzado en algunos países, por lo que la duración y efectividad del programa dependerá de que estos países incrementen su deuda para elevar el límite del 33%, alternativamente que dicho límite se incremente, como ya se ha mencionado haciendo referencia al 50% , y/o que se amplíe el tipo de activos sujetos a las compras del APP.

Sin embargo, en función de la situación actual, los temores del BCE, y por tanto sus medidas, parecen exagerados, ya que como indica D Gros, la inflación, sin llegar al objetivo del 2%, se mantiene en el orden del 1% y por lo tanto, aunque no crece al ritmo que le gustaría al BCE, tampoco decrece.

La política monetaria se agota

Lo cierto es que dado el nivel de tipos actual, el margen de actuación de la política monetaria sería mínimo ante una nueva recesión. Y es que los tipos han llegado prácticamente al denominado Zero Lower Bound (ZLB) o tipos nominales cero, sin posibilidad de reducirlos más, salvo que se produzcan incrementos de inflación que implicaría una reducción de los tipos reales (nominales menos inflación). Esto actualmente es muy poco probable, y menos en una recesión con demanda deprimida. Otra cuestión es si se produce un shock de oferta negativo, por ejemplo, en el mercado de petróleo si se incrementan las tensiones en Oriente Medio, tal como ya ha indicado N Roubini.

Dada la situación, la justificación para mantener tipos de interés en los niveles actuales hay que buscarla en la tasa natural o neutral de interés. Este concepto tiene su origen en el economista sueco Knut Wicksell, y la tasa se define como "aquel tipo de interés que permite que el PIB real alcance el PIB potencial en la ausencia de shocks transitorios de demanda con máximo empleo e inflación estable, manteniendose la economía en equilibrio".

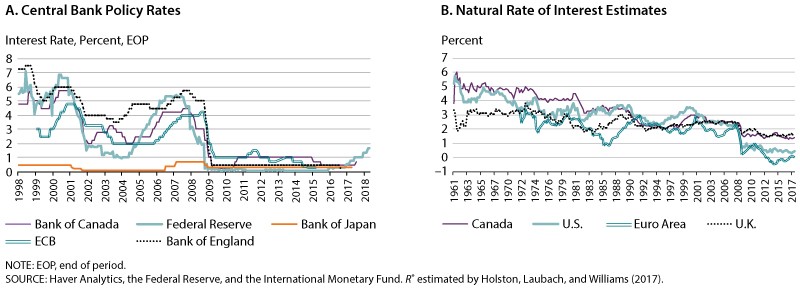

Sin embargo, tenemos el problema de que el tipo de interés natural no es observable, sino estimable. Y estas estimaciones han conducido a considerar que las tasas naturales de interés se han reducido los últimos años, como se observa en los siguientes gráficos, ya que la economía ha crecido sin presiones inflacionistas y con tipos de interés reducidos.

Es un obstáculo añadido el hecho de que el tipo de interés natural no es constante y se encuentra condicionado por otras caracteristicas estructurales de la economía, como las que afectan a la oferta y demanda de ahorro, el incremento de la productividad o la evolución demográfica.

La cuestión es que el tipo de interés natural nos permite determinar si el tipo de interés es restrictivo o acomodaticio para las caracteristicas de la economía, de tal forma que si el tipo de interés real está por encima del natural, será restrictivo y la economía crecerá por debajo de su potencial y viceversa. Siendo por tanto el tipo de interés natural aquel al que se espera que converja el tipo de interés determinado por el banco central.

Los efectos negativos de los tipos bajos

Pero las políticas de relajación monetaria pueden desembocar en situaciones de trampa de liquidez (liquidity trap), situación ya descrita por Keynes, en la que los ciudadanos prefieren mantener sus fondos en liquidez dando lugar a que la política monetaria sea inefectiva al paralizar el crédito, el consumo y la inversión, pudiendo incluso llegar a ser contraproducentes. Es decir, por debajo de cierto punto, los tipos de interés pueden restringir más que estimular la demanda. Y en este caso, la política monetaria será incapaz tanto de lograr el pleno empleo como de elevar la inflación.

Por tanto, la reducción de tipos de interés puede tener efectos positivos y negativos sobre la demanda. Indudablemente el efecto positivo es la estimulación en determinadas fases del ciclo económico, pero esta puede ser débil e incluso, es posible que cualquier efecto positivo sobre la demanda a corto plazo sea equilibrado por los efectos negativos a más largo plazo. Según L Summers, estos efectos negativos pueden ser macro y microeconómicos.

No debemos olvidar que el mercado del dinero es un mercado más, y lo que hace el banco central es manipular el coste del dinero a través de la represión financiera, lo que da lugar, recordando que el precio de los bienes es lo que determina la asignación eficiente de recursos, a que los fondos sean ineficientemente empleados.

Los tipos reducidos perjudican a acreedores, penalizando el ahorro y favoreciendo a deudores. Entre estos, los distintos Estados, que se financian prácticamente gratis y tienen la excusa perfecta para no llevar a cabo las reestructuraciones que sus economías necesitan, ya que implicarían reformas impopulares que les restan votos y poder.

Y desde el punto de vista macro, la reducción de tipos, al reducir los costes de financiación y la tasa de descuento de las inversiones, puede impulsar el incremento del apalancamiento, originar burbujas de activos y facilitar inversiones poco rentables. Lo que puede promover quiebras cuando los tipos se eleven o la superviviencia de empresas zombie, que son aquellas cuyos ingresos operativos no son suficientes para hacer frente al servicio de su deuda, lo que reduce la productividad de la economía en su conjunto.

Pero además, una relajación de tipos puede inducir otro tipo de efectos, ya que contribuiría a la depreciación del euro y contribuiría a incrementar la competitividad de las exportaciones fuera de la eurozona, al mismo tiempo que supone un incentivo para que Trump imponga aranceles a las importaciones procedentes de la eurozona, e incluso tache al BCE de manipulador de tipos de cambio, como ha hecho recientemente con China.

Desde una perspectiva micro, esta situación mina la solvencia de los intermediarios financieros al reducir su rentabilidad. No debemos olvidar, como indica D Lacalle, que en la eurozona, el 80% de la economía se financia a través del sector bancario, y que los activos de la banca suponen casi tres veces el PIB de la eurozona, y los bancos de la eurozona han perdido 23.200 millones de euros desde el comienzo de la implantación de los tipos negativos, no quedando muy lejos en nuestro país el recuerdo del rescate del sistema financiero.

Sin embargo, estos no son los únicos problemas generados por una política monetaria laxa, ya que en el medio/largo plazo las inversiones fallidas y las empresas zombie dan lugar a que, bajo la excusa de proteger el empleo, se produzcan rescates públicos y se socialicen las pérdidas y la mala gestión, suponiendo un evidente ejemplo de riesgo moral. Sin olvidar que los fondos empleados en los rescates suponen un coste de oportunidad para mejorar el PIB potencial o mejorar la calidad del estado de bienestar.