El largo plazo ya ha llegado y no es como nos lo habían contado. Al menos no en lo que respecta a las grandes empresas de la bolsa española. El Ibex 35 no remonta. Trece años después de alcanzar su nivel máximo, sigue más o menos donde estaba en el otoño de 2007. Y no hablamos del índice sin más: ahí está claro que los 16.000 puntos que rozó en noviembre de aquel año son una quimera. Para que tengamos claro lo lejos que estamos de aquello: el pasado día 24 de diciembre, el selectivo español cerró en 8.111 puntos, la mitad de ese nivel máximo. Pero es que incluso si añadimos los dividendos, las cuentas no salen. Invertir en las grandes compañías españolas ha sido una mala idea. Dicen los añalistas que ahora mismo hay buenas oportunidades en el mercado nacional, muchas empresas castigadas de forma excesiva y recorrido alcista por delante. Esperemos que sea así. De hecho, la historia nos dice que sería lo normal... pero después de ver la última década y media, a ver quién se fía.

Todos los gráficos y los datos del presente artículo están basados en el informe "Ocho índices bursátiles: Estados Unidos, España, Alianza del Pacífico y Mercosur. (2007 - 30 de noviembre de 2020)", de Julio Aznarez (ESE Business School - Universidad de Los Andes) y Pablo Fernandez (IESE Business School). En el mismo, comparan la evolución en estos últimos catorce años de los principales índices de ocho economías: EEUU (S&P 500), España (Ibex 35), Chile (IPSA), Perú (General Index), Colombia (COLCAP), México (IPC), Brasil (BOVESPA) y Argentina (MERVAL). Y si en términos absolutos la fotografía es desesperanzadora, en la comparación es casi peor. Tanto si observamos la evolución en moneda local como si lo hacemos homogeneizando en dólares, el Ibex 35 es el que peor lo ha hecho de los ocho. En este punto, además, mejor no mirar al S&P, la distancia respecto del mercado norteamericano es sideral.

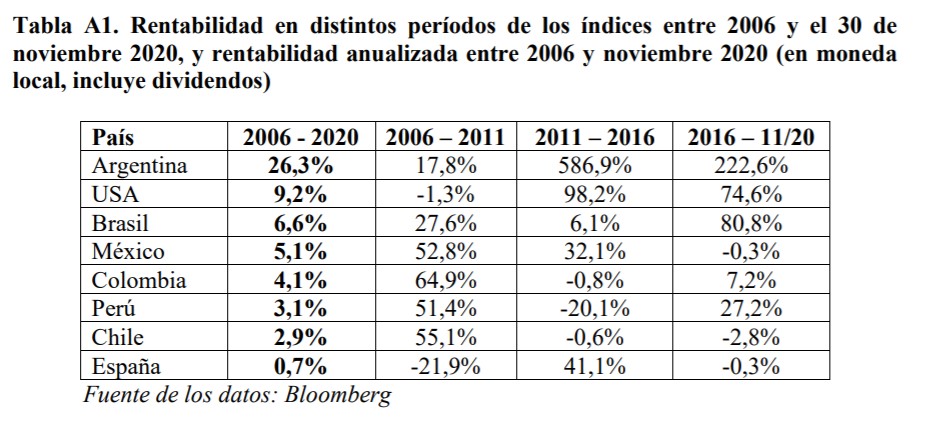

En esta tabla podemos ver la rentabilidad (incluyendo dividendos) de los ocho índices en moneda local. La posición de los países sudamericanos puede generar cierta confusión, porque en algunos de ellos (sobre todo, Argentina) la inflación ha sido muy elevada. Ya veremos luego, al homogeneizar en dólares, como las buenas cifras aparentes de este país no lo son tanto. Con el Ibex el problema no es la inflación, que ha estado bastante contenida desde la crisis de 2007-08: la calculadora del INE nos dice que entre diciembre de 2006 y noviembre de 2020, el IPC acumulado ha sido de un 19,2%; el equivalente a poco más de un 1% de incremento de los precios al año. El problema es que los resultados son muy pobres: como podemos comprobar, ese 0,7% anual incluyendo dividendos no cubre ni siquiera esa pequeña subida de precios de la que hablamos. O lo que es lo mismo, una inversión en el índice durante estos catorce años no habría sido capaz de mantener el poder adquisitivo de la inversión inicial.

El único consuelo, para los muy optimistas, es que aquel diciembre de 2006 estábamos casi en máximos. Pensemos en un inversor que no metiera todo su capital en ese momento, sino que haya mantenido una disciplina de ahorro-inversión constante (ese clásico consejo que dan los inversores a largo plazo de "meter una cantidad fija cada mes", por ejemplo 100€); ese inversor no habría ganado nada con los primeros 100€, pero sí (bastante) con los que hubiera invertido en 2008 o 2012, por citar dos de los puntos más bajos del mercado. O lo que es lo mismo, que el índice haya mostrado una trayectoria decepcionante no quiere decir que no haya habido oportunidades para el inversor constante y a largo plazo en estos años.

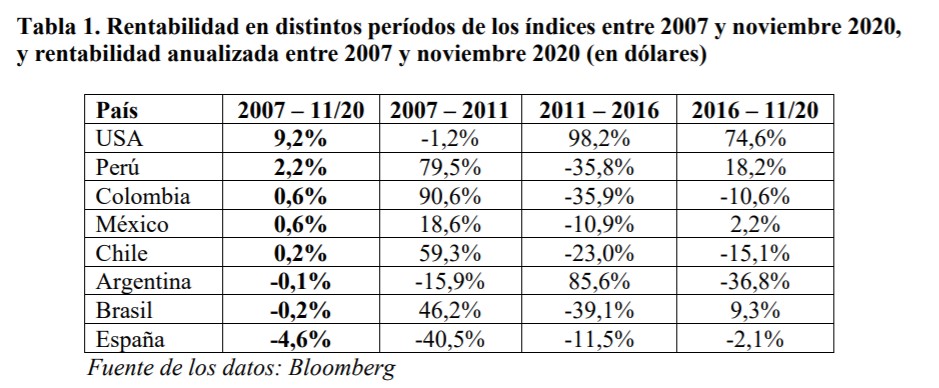

Ese pequeño soplo de optimismo del que hablábamos en el párrafo anterior se disipa al ver la anterior tabla. Muestra la rentabilidad media de los ocho índices medida en dólares. Es decir, para comparar de una forma más fidedigna, se usa la moneda norteamericana como referente. Como vemos, eso nos da una idea más clara de cómo han evolucionado en la realidad las bolsas sudamericanas: Argentina pasa al último puesto de la región junto a Brasil y Perú se muestra como el mercado más rentable de los últimos catorce años.

Para el Ibex, sin embargo, tampoco por aquí se intuyen buenas noticias. De hecho, como la tendencia general de esta década y media ha sido de apreciación del dólar frente al euro, los resultados son muy decepcionantes. En los últimos dos años, parece que el mercado de divisas marcha en sentido contrario, pero sin recuperar los máximos de 2007-2008. De esta manera, un inversor norteamericano que hubiera puesto su dinero en un índice referenciado al selectivo español en diciembre de 2006 y hubiera mantenido esa inversión, sin tocarla, en estos catorce años, habría perdido la mitad de su dinero. Por comparar, si lo hubiera apostado todo al S&P500, habría más que triplicado sus fondos.

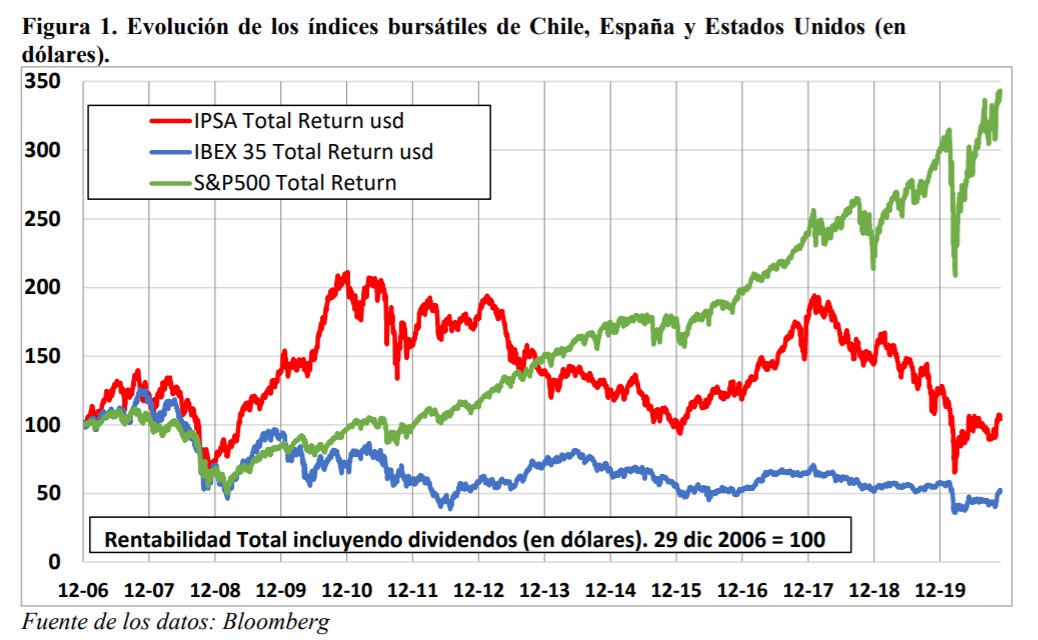

El siguiente gráfico incluye la evolución del Ibex, S&P y el IPSA chileno, en dólares, desde 2006:

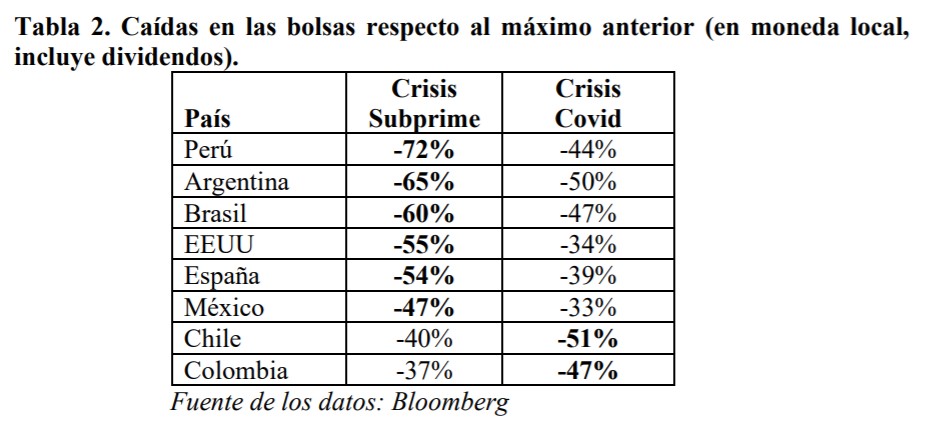

Como vemos, el problema no reside tanto en la magnitud de las bajadas como en no ser capaces de recuperar esos descensos. Tanto en la crisis subprime como en la de este año, provocada por la covid-19, la caída del Ibex desde máximos previos ha sido similar a la del S&P 500: en la crisis subprime el índice norteamericano llegó a perder el 55% de su nivel máximo previo (incluyendo dividendos) frente al 54% del Ibex. La diferencia es la capacidad de recuperación del S&P. Y algo parecido ha pasado este año con la crisis de coronavirus: el S&P llegó a perder un 34% desde máximos y el Ibex un 39%; lo que ha sido muy diferente es la evolución desde esos mínimos.

Por último, una cuestión relevante. El apunte sobre los dividendos es importante, entre otras cosas porque algunas de las principales empresas españolas se caracterizan por su política de compensación anual al accionista. No siempre esa remuneración es una buena noticia: de hecho, en ocasiones hemos visto a compañías que se embarcaban en ampliaciones de capital o aumento de deuda para mantener el pago de dividendos. Lo que se le daba con una mano -dividendo- se le quitaba con la otra -dilución de la acción o castigo del mercado por ese dividendo-.

Pero, más allá de esa discusión, lo que es evidente es que para hacer el análisis sobre el Ibex 35 (en realidad, sobre cualquier índice) es necesario incluir los dividendos pagados en estos años. Era previsible que la realidad fuera en este caso mucho mejor que la que se intuye tras el titular de "el Ibex muy lejos de los 16.000 puntos de otoño de 2007". No es cierto que un inversor que apostara por el selectivo español hace catorce años haya perdido la mitad de su dinero (al menos, si invirtió en euros). Del mismo modo, no es menos cierto que habría sido una inversión muy poco provechosa. En este caso, la paciencia y la confianza en el largo plazo no habrían generado demasiados rendimientos. Un resultado que habla muy a las claras de cómo les ha ido a nuestras grandes empresas (y sí, el peso del sector financiero en el índice español no ha ayudado) y en general a la economía española en estos últimos quince años. ¿Década perdida? Si sólo fuera una década...