El G-7 está cada vez más cerca de conseguir su objetivo de aplicar un "impuesto mínimo" a nivel global, para reforzar la fiscalidad de las empresas. La propuesta cuenta con el beneplácito de la OCDE y la UE, además de la bendición del gobierno de Estados Unidos, de modo que se espera que durante los próximos meses se termine de concretar la adopción de una tasa de referencia del 15%.

La Tax Foundation ha estudiado el impacto que va a tener una medida así. Según el think tank norteamericano, el "impuesto mínimo" puede tener un efecto muy negativo sobre las decisiones de inversión de las empresas multinacionales, deprimiendo tales flujos e induciendo un menor crecimiento económico.

Antes de la pandemia, los flujos de inversión extranjera directa registrados a nivel global se situaban un 30 por ciento por debajo del máximo alcanzado en 2015. De modo que, al encarecer fiscalmente el coste de operar en distintas jurisdicciones, la propuesta del G-7 agravará el problema de la tendencia decreciente que venía describiendo la inversión extranjera directa.

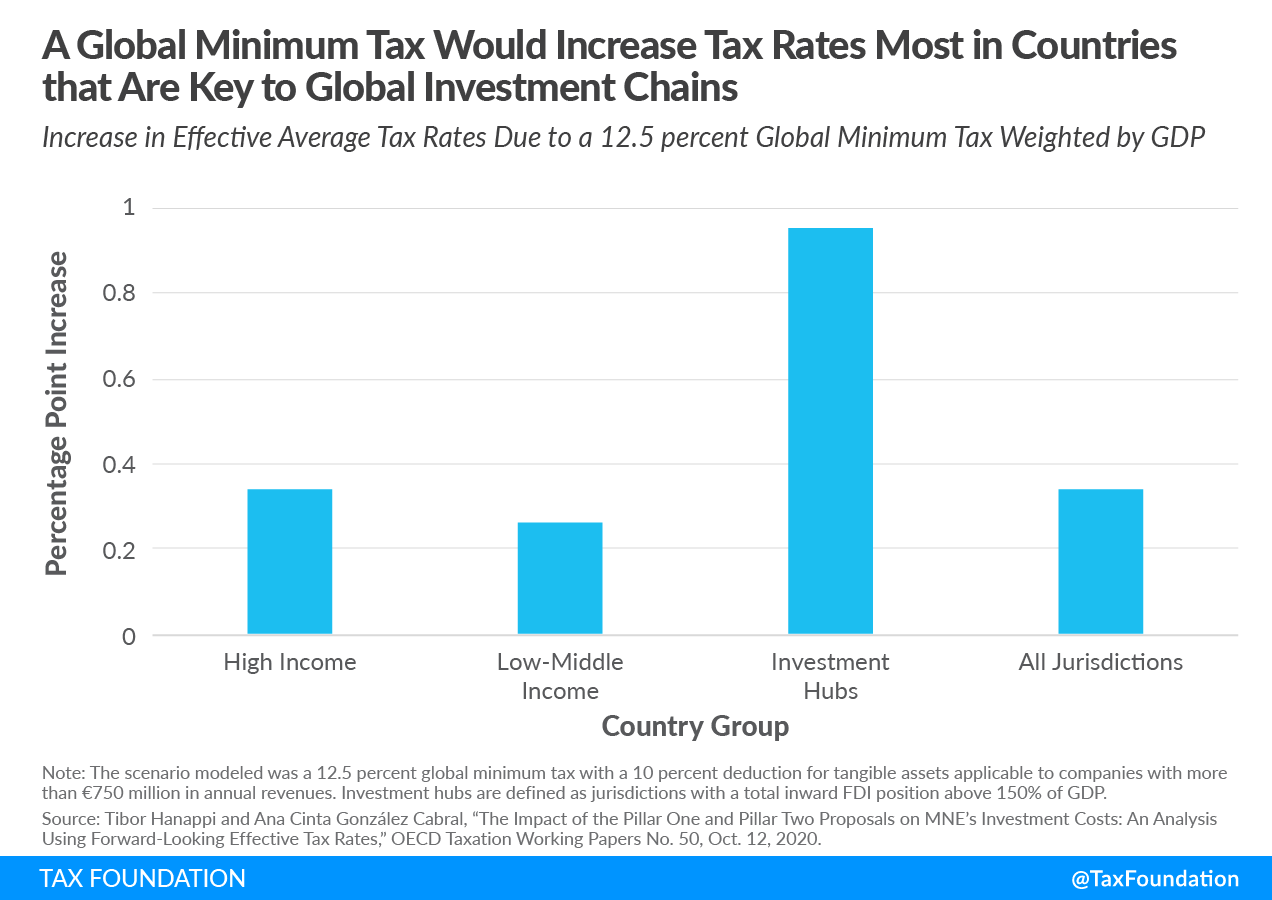

En promedio, la medida anunciada va a suponer un aumento efectivo de casi 0,4 puntos en el Impuesto de Sociedades. En el caso de España, la recaudación media de dicho gravamen rondaba los 24.000 millones y el tipo efectivo se situaba en el entorno del 20%, de modo que el cambio planteado puede suponerle al sector privado de nuestro país alrededor de 1.200 millones más cada año.

Es importante recalcar que alrededor del 50% del gravamen sobre los beneficios empresariales recae sobre el salario de los trabajadores, mientras que el 50% restante se va a precios, dividendos, etc. Así pues, la remuneración de los asalariados españoles se reducirá en unos 600 millones, mientras que los precios y los dividendos experimentarán un ajuste de otros 600 millones.

Los países más golpeados serán los llamados "hubs" financieros, donde el encarecimiento planteado puede elevar la tasa efectiva de Sociedades en casi un punto porcentual. Esto perjudica especialmente a algunos socios europeos como Hungría, Irlanda o Luxemburgo, que probablemente introducirán reformas fiscales orientadas a compensar este "golpe".

En cambio, el gobierno español no solo no ha protestado por esta medida, sino que la ha aplaudido con entusiasmo. La Administración Sánchez ya generó la indignación del sector empresarial hace ahora medio año, cuando anunció que limitaría del 100% al 95% la deducción fiscal de los beneficios obtenidos en el extranjero, otra decisión que perjudica la inversión y golpea la internacionalización, pero además crea un problema de doble imposición puesto que los beneficios repatriados ya han tributado en el país donde se han obtenido.