La inflación sigue sacudiendo a las economías tres años después de aparecer tras los shocks provocados por el Covid 19 y los estímulos implantados por gobiernos y Bancos Centrales para combatirla. A día de hoy, sigue lejos de los objetivos del 2% y, por tanto, sigue sacudiendo el poder adquisitivo real de los ciudadanos.

La inflación empobrece. Sin embargo, y a pesar de ser evidentes sus nocivas consecuencias, sigue habiendo una lucha en la academia económica de cual es su raíz y quienes son los culpables de la misma. Desde mi punto de vista, es una discusión más dogmática que trasparente.

Los precios dependen de dos factores: los bienes y servicios (su oferta y demanda) y el dinero en el que se denominan (su oferta y demanda). Por el lado de la economía real y en un contexto de dinero estable, si aumenta la oferta más que la demanda de bienes, los precios bajarán (deflación). Y viceversa. Si aumenta más la demanda que la oferta de bienes, los precios subirán (inflación).

Por el lado de la economía monetaria y en un contexto de bienes y servicios estables, si aumenta la oferta más que la demanda de dinero, los precios subirán (inflación). Y viceversa. Si aumenta más la demanda (o atesoramiento) que la oferta de dinero, los precios bajarán (deflación).

Destripando la variable monetaria.

Evidentemente nunca vivimos en un entorno de producción o cantidad de dinero estable, por lo tanto, podemos tener diferentes fuentes que empujen o reduzcan la inflación. Y este es el error de muchos economistas, que solo miran un lado de la ecuación (oferta o demanda), como, por ejemplo, los cuantitativos u otra rama de economistas que solo miran una de las dos variables (producción o dinero).

Por lo general, vivimos en un entorno de aumento de producción estructural, lo que es intrínsecamente deflacionario, por lo que la razón de la inflación suele estar en la parte monetaria. La oferta monetaria aumenta mas rápido que la demanda o la demanda cae más rápido que la oferta (Ojo, en el caso del Covid si tuvimos shocks de oferta y los cuellos de botella influyeron en el aumento de precios).

Destripemos la variable monetaria. La oferta de dinero depende de los Bancos comerciales y gobiernos (ayudados eso sí por los Bancos Centrales que facilitan el déficit a los gobiernos y permiten el descalce de plazos a los bancos). Por lo tanto, podemos decir que hay creación privada de dinero a través de bancos y creación pública a través del gobierno y sus déficits.

Así, podemos resumir de forma muy superficial que la inflación suele venir de la subida de la oferta monetaria por encima de su demanda y/o producción o por la caída de la demanda monetaria por encima de la reducción de la oferta de dinero y/o aumento de producción

Los culpables por tanto tienden a ser los gobiernos y los bancos. Y estos últimos son culpables sólo porque tienen el subsidio constante de los Bancos Centrales que absorben su liquidez. En definitiva, la inflación tiende a salir siempre de la intervención pública. Lo demás son dogmas.

Son variables complejas y los gobiernos juegan con ello, pero es importante entenderlo para no caer en la típica demagogia política. Es la planificación monetaria estatal la que nos lleva empobreciendo siglos con este impuesto invisible.

El aumento de liquidez beneficia a los mercados

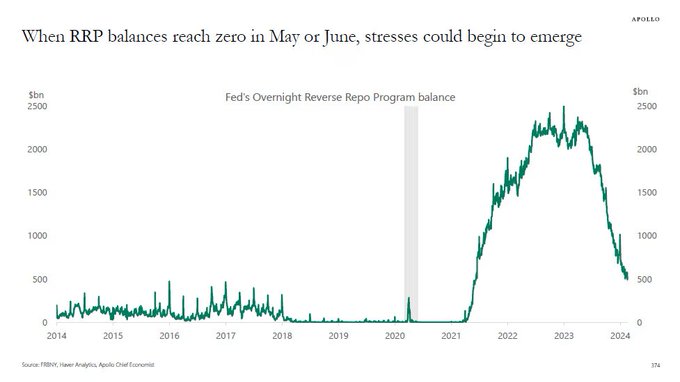

Con el paso del tiempo, el comportamiento de las bolsas va dependiendo de diferentes factores. No es lo mismo la inversión hace 50 años, donde la economía funcionaba de una manera muy particular y variables como la liquidez no eran, en agregado, tan determinantes para las bolsas, que en los tiempos actuales, donde la aparición de las políticas monetarias no convencionales (QEs) hacen que la base monetaria sea el catalizador de largo más importante.

Al pasar de un entorno de escasez de reservas a un entorno de exceso de reservas, la liquidez o base monetaria juega un papel nuclear en el desempeño de las bolsas y mercados de bonos.

Básicamente, las QE manipulan a la baja los tipos de largo plazo, lo que hace que productos de ahorro tradicionales como los bonos dejen de ser atractivos. Esto obliga a los inversores a buscar rentabilidad en otros productos de más riesgo (acciones) produciendo una rotación estructural de flujos hacia renta variable, cuya consecuencia es la elevación de precios (por múltiplos) de dichos activos. Los QE obligan a que el ahorro ya no sea en productos de menor riesgo (bonos), ya que cada vez ofrecen menos rentabilidad y vaya al riesgo. Esto es problemático ya que ahorro y riesgo no siempre deben ir de la mano, sobre todo en escalas de tiempo cortoplacistas.

Además, todo el nuevo sistema REPO se utiliza como herramienta de apalancamiento por los hedge funds. Por lo que toda la liquidez entrante en el sistema y el colateral (bonos) acaba usándose como garantías para apalancar, lo que como segunda derivada también genera subida de activos de riesgo.

Ademas de los problemas evidentes comentados, lo que crean los QEs son una inflación crónica de activos, que abre brechas de riqueza importantes en la población, entre los que tienen capacidad y conocimientos de acceder a los mercados y los que no lo tienen.

Por eso, yo soy firme defensor que la educación financiera es la mejor herramienta para reducir esas brechas. Entendiendo este sistema, todos tenemos la cuasi obligación de estar invertidos para no quedarnos atrás en la sociedad. El coste de no estar invertido es cada vez mayor.

Sin embargo, los Estados, conscientes de ésto, luchan para que la educación financiera no prolifere. Es evidente que prefieren sociedades polarizadas y dependientes. Es justo esto último lo que justifica su existencia. Crean ilusiones para que un ciudadano medio no quiera formarse, por ejemplo, las pensiones públicas. ¿Para qué me voy a educar si voy a recibir una transferencia de ahorro del Estado en el momento en que ya no pueda producir rentas?

Las consecuencias serán terribles cuando esas transferencias de ahorro vayan ajustándose de forma dramática a medida que el sistema de pensiones vaya quebrando. Tendremos una sociedad con enormes brechas y con una planificación de ahorro de los ciudadanos totalmente engañosa.

Debemos protegernos y para ello debemos entender los mercados. Y como analizamos en el artículo, una variable que todos debemos estudiar en profundidad por su brutal importancia es la liquidez.