Uno de los factores que permiten explicar la especial gravedad de la crisis española es el enorme volumen de deuda acumulada durante los años de crecimiento desequilibrado. El endeudamiento se ha convertido, junto al paro, en uno de los problemas más importantes de la economía española. No tanto de la deuda pública, que es relativamente baja -aunque su brutal ritmo de crecimiento sí preocupa- sino de la deuda privada (de familias, bancos y empresas).

Así, la deuda brutal total asciende a alrededor del 400% del PIB, un nivel similar al de Portugal. Pero quizás este dato no sea lo más preocupante: lo que realmente aterra es, por un lado, que la economía española no tiene visos de recuperarse en el corto plazo -condición necesaria para repagar la abultadísima deuda-, y por otro, que la deuda privada se ha reducido muy poco desde su nivel máximo, lo que señala que una gran parte del necesario ajuste está pendiente de realizar.

La expansión económica de la anterior década se caracterizó por la creación de excesiva mala deuda por el sistema bancario -impulsado por el Banco Central Europeo (BCE) y sus políticas monetarias laxas de bajos tipos de interés-, concentrada en el sector inmobiliario y constructor, así como por un endeudamiento generalizado de los agentes económicos. Las familias y empresas asumieron niveles de deuda extraordinarios, imposibles de sobrellevar en condiciones de tipos de interés crecientes y aumento del desempleo.

Así, en la fase recesiva es imprescindible reducir la deuda y reajustarse a las nuevas circunstancias para poder volver a una senda de crecimiento sostenible. Esto ha sucedido hasta cierto punto desde el comienzo de la crisis en diversos países como Estados Unidos, donde el sector privado llegó a registrar tasas negativas de crecimiento de la deuda, algo inédito en las últimas décadas. Con todo, como avanzó Libre Mercado, al desapalancamiento de las economías avanzadas todavía le queda recorrido.

En España, en cambio, la reducción de la deuda lleva un ritmo notablemente más pausado, lo que sigue lastrando la recuperación económica. Es indudable que este ajuste conlleva atravesar una dura etapa, pero es una condición necesaria para la recuperación.

¿Por qué no se ha producido el ajuste?

Existen variadas razones, desde las políticas gubernamentales de gasto público y ayudas indiscriminadas a la banca, hasta las medidas tomadas desde el Banco Central Europeo. Por un lado, el Gobierno español ha tratado de resolver una crisis de deuda privada a través de más gasto público, incurriendo en abultados déficits, algo que, como se ha dicho en numerosas ocasiones, está abocado al fracaso.

Por otro, la política de bajos tipos de interés del BCE y su puesta en marcha de medidas no convencionales no parece haber ayudado en absoluto a que los niveles de deuda se reduzcan, sino todo lo contrario. Como ha señalado Juan Ramón Rallo, la actitud adoptada por los bancos centrales no es la receta adecuada para alcanzar la ansiada recuperación económica, dado que obstaculizan el necesario proceso de reajuste de los agentes económicos:

Los tipos de interés bajos, cercanos a cero, permiten consolidar las malas inversiones y los endeudamientos basura: los deudores a tipo fijo sólo pueden prepagar sus deudas si entregan hoy todos los intereses futuros que se han comprometido a abonar; y los deudores a tipo variable carecen de cualquier incentivo para amortizar anticipadamente un principal por el que no pagan intereses.

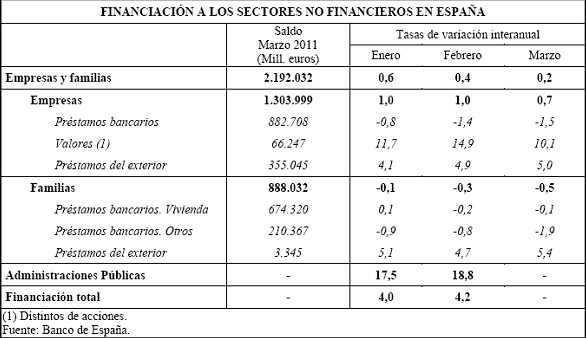

Y mientras las administraciones públicas aumentaban su deuda, los agentes privados -entidades financieras, empresas y familias- se han visto forzados por el estrangulamiento crediticio a reducir sus niveles de gasto para afrontar la devolución de sus deudas y disminuir sus pasivos. Algo que, por otra parte, resulta imprescindible para retomar una senda sostenible de inversión y consumo, es decir, de crecimiento económico.

¿Y qué han hecho las familias?

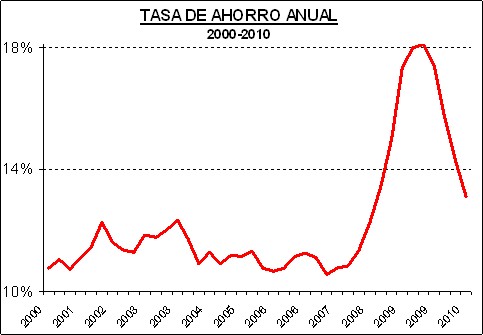

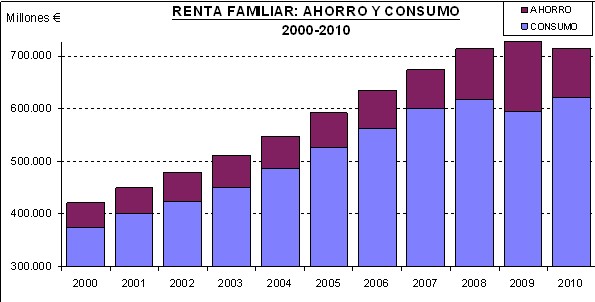

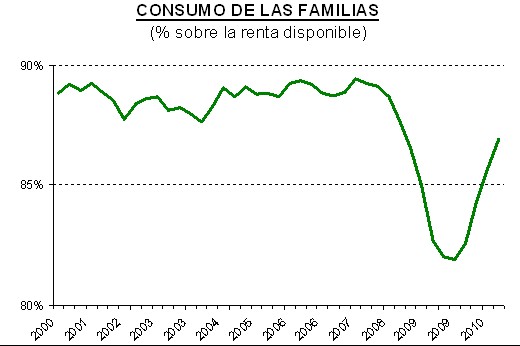

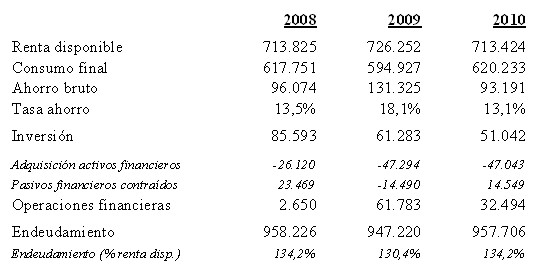

El comportamiento de los hogares en el último año resulta preocupante. Como se observa en el cuadro adjunto, el año 2009 se caracterizó -como era previsible- por el fuerte repunte del ahorro familiar, que creció desde el 13,5% hasta más del 18% de la renta disponible. La falta de confianza y la incertidumbre generada por la crisis fue la explicación oficial de este brusco cambio, obviando que en realidad se trataba de algo inevitable habida cuenta de la devolución de deuda que debían afrontar y de la sequía crediticia.

Sin embargo, en 2010 las familias incrementaron de nuevo el consumo y, en consecuencia, redujeron su ahorro, en un contexto de menor renta disponible, menor crédito bancario, mayor nivel de paro, menores transferencias públicas y mayor incertidumbre. ¿Cómo explicar este extraño comportamiento?

El recurso por parte de los cronistas oficiales a los "animal spirits" ya no resulta posible, pues la incertidumbre y la desconfianza, lejos de aminorar, se han incrementado, lo que en buena lógica habría llevado a un nuevo descenso del consumo (aumento del ahorro), o al menos a su estancamiento, y no a lo contrario. Es más, la caída de la renta familiar y del crédito bancario son factores que dificultan la recuperación del consumo.

Para poder explicar este aumento del consumo familiar es necesario analizar las cuentas financieras no trimestrales de los sectores institucionales del Instituto Nacional de Estadística (INE) y las cuentas financieras del Banco de España. Esta información permite concluir que el incremento del consumo familiar en 2010 fue posible gracias a los cambios registrados en dos elementos fundamentales: la inversión y el flujo de recursos provenientes de sus deudas.

Por una parte, como ya venía sucediendo en años anteriores, las familias redujeron su inversión en vivienda (en un importe de más de 10.000 millones), lo que les permitió disponer de más renta disponible para el consumo. Y por otra, contaron con más recursos líquidos procedentes de sus pasivos (29.000 millones más que en 2009), que también contribuyeron a financiar el consumo. Así, las familias pudieron compensar la caída de 13.000 millones en su renta disponible y a la vez aumentar su consumo en más de 25.000 millones.

Merece la pena detenerse en primer lugar en el análisis de los recursos adicionales que las familias obtuvieron de sus pasivos o deudas en 2010, que ascendieron a 29.000 millones. De ellos, una pequeña parte (4.300 millones) se debió a que los hogares ralentizaron el ritmo de devolución de sus préstamos bancarios. Pero lo realmente sorprendente es que la mayor parte de los recursos financieros adicionales disponibles para el consumo (unos 25.000 millones) provino básicamente de créditos comerciales.

No fueron por tanto los bancos, sino de forma insólita los propios comerciantes quienes, ante la prolongada restricción financiera y actuando en el papel de banqueros, fiaron en mayor medida a sus endeudados clientes como vía para reanimar las ventas y reactivar sus negocios.

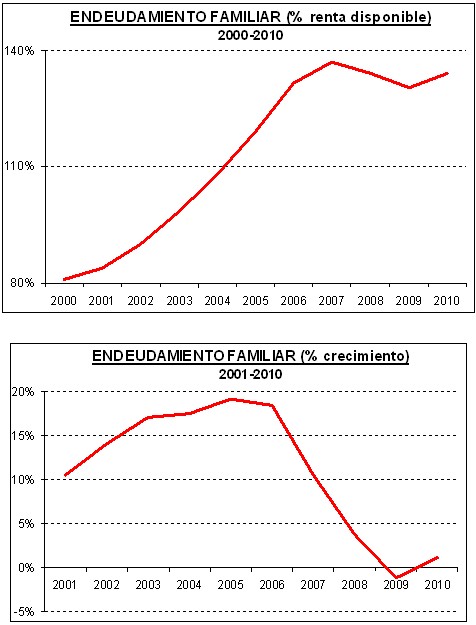

Y en segundo lugar, es necesario llamar la atención sobre un hecho que ha pasado ciertamente desapercibido, como es el nuevo incremento en el endeudamiento familiar, algo que sucede en un momento en el que es necesario justo todo lo contrario. Así, tras la reducción del nivel de endeudamiento (en relación a la renta familiar disponible) de casi 4 puntos porcentuales en 2009, el pasado año se elevó de nuevo hasta el nivel de partida (134,2%), de forma que se ha perdido un tiempo muy valioso para el saneamiento de las finanzas de los hogares españoles.

Estos datos parecen confirmar, por un lado, que la incipiente recuperación del consumo familiar es difícilmente sostenible -pues se ha basado en un nuevo incremento de su deuda y no de su renta disponible-, lo que, unido a las alarmantes cifras de desempleo y a las subidas de precios, pone en serias dudas las optimistas previsiones oficiales de consumo privado para 2011. Y por otro, que se ha interrumpido la reducción del endeudamiento familiar -que permanece aún en niveles insostenibles-, aplazando un inevitable proceso que resulta esencial para que la economía española retome de forma sólida el crecimiento económico.

Las dificultades que están encontrando los hogares españoles para reducir su volumen de deuda, unidas a los graves problemas que atraviesan las finanzas públicas, componen un panorama de difícil digestión que podría durar más tiempo del previsible y deseable, y que en última instancia pondrán en grave riesgo y en tela de juicio la sostenibilidad de dos elementos que conforman la arquitectura económica y política de España, como son el Estado de las Autonomías y el conjunto de servicios públicos que denominamos Estado del Bienestar. La continuidad de ambos en el futuro tal como hoy los conocemos dependerá de la rapidez y la valentía política con que se acometan las reformas que precisan para su supervivencia.