El segundo rescate de Grecia ya está en marcha tras la luz verde otorgada por el Eurogrupo. En teoría, este plan permitirá que, finalmente, Atenas pueda afrontar el vencimiento de 14.500 millones de euros en bonos del próximo 20 de marzo, evitando así la bancarrota. Así pues, ¿está, al fin, todo resuelto? De momento, no. Las dudas sobre el futuro de Grecia dentro del euro no sólo persisten sino que, incluso, se han acrecentado por parte de inversores, analistas, agencias de calificación, bancos y políticos.

De hecho, la propia troika -Bruselas, Banco Central Europeo (BCE) y Fondo Monetario Internacional (FMI)- admite que, aun haciendo las cosas bien, resultará insuficiente. Es más, ni siquiera descarta la necesidad de una ayuda permanente.

La sentencia del mercado

Los inversores no creen en el rescate. La rentabilidad de la deuda pública de Grecia a un año supera los 700 puntos básicos, nuevo récord. Ésta no ha dejado de subir tras el acuerdo de rescate, lo cual evidencia la certeza del mercado acerca de una posible quiebra de Grecia y su consiguiente salida del euro.

Las alertas de bancos y agencias de rating

En este ámbito, bancos, firmas de inversión y agencias de calificación han ido un paso por detrás del diagnóstico avanzado por el mercado hace tiempo. Con el paso de los meses, un creciente número de analistas se ha ido sumando a la tesis de que la insolvencia de Atenas se materializará, de una u otra forma, tarde o temprano, en el temido default (suspensión de pagos): Fitch, Standard & Poor’s, Credit Suisse, etc., ven cada vez más probable un default desordenado en o antes del 20 de marzo.

Los políticos barajan esta opción

Por último, quizás el dato más revelador acerca de la permanencia o no de Grecia en el euro son las crecientes dudas de los líderes de la UE. La polémica saltó hace escasos días, cuando Atenas denunció que algunos estados miembros querían ver a Grecia fuera de la Eurozona, en una referencia implícita a Alemania, Finlandia y Países Bajos. La cuestión es que ya existen planes de contingencia para afrontar esta situación. El Ministerio de Finanzas alemán estaría presionando a Atenas para que, de una u otra forma, se declare en quiebra y abandone la moneda única, según The Telegraph.

Berlín empieza a dar por hecho que Grecia quebrará, la cuestión es "cuándo". El 20 de marzo es, ahora mismo, el día clave, cuando venzan los 14.500 millones en bonos. El plazo para que Atenas acuerde con sus acreedores privados una quita voluntaria del 75% sobre sus bonos helenos expira apenas unos días antes de esa fecha. Sin acuerdo, el default se haría efectivo el fin de semana del 23 al 25 de marzo. De hecho, Atenas estudia introducir Cláusulas de Acción Colectiva (CAC) para obligarles a aceptar el descuento, lo cual también implicaría, igualmente, el default.

En Alemania, Finlandia y Países Bajos -los países triple A- consideran que este escenario ya no sería tan catastrófico para la Unión Monetaria. Alexander Stubb, ministro Exteriores de Finlandia, señalaba recientemente que "Europa está preparada" para afrontar este evento, "mucho mejor que el 9 de mayo de 2010", cuando se decidió ayudar a Grecia. Y es que, entre otras cuestiones, el primer rescate heleno ha otorgado tiempo suficiente (casi dos años) para que los bancos del centro de Europa -básicamente, alemanes y franceses- reduzcan su exposición a la deuda griega.

Ni siquiera Atenas descarta ya esta opción. Algunos políticos de izquierda abogan por salir del euro, mientras que el Gobierno de Papademos ha encargado informes sobre las consecuencias que conllevaría regresar a la moneda nacional (dracma).

Las razones de la ruptura

Por último, la experiencia que otorga la historia y los datos económicos aportarían nuevas razones de peso para pensar que esta opción se podría materializar tarde o temprano. En un informe emitido este mismo febrero, la firma de análisis londinense Variant Perception explica por qué Atenas -e incluso otros países periféricos (Portugal, España, Italia e Irlanda)- podría estar condenada a abandonar la Unión.

1. Historia

"La ruptura del euro sería un evento histórico, pero no sería la primera ruptura monetaria de la historia". En los últimos 100 años se han producido 69 rupturas monetarias, tales como la del Imperio Austrohúngaro en 1919, India y Pakistán en 1947, Pakistán y Blangladesh en 1971, Checoslovaquia en 1992-93 o la URSS en 1992.

2. La Unión Monetaria "no es óptima"

Según Robert Mundell, el arquitecto del euro, un área monetaria es óptima cuando existe: libre circulación de capital y mano de obra; plena flexibilidad de salarios y precios; cierta homogeneización económica (crecimientos y recesiones al mismo tiempo); y transferencias fiscales en caso de problemas (el Gobierno central puede intervenir sobre una zona para amortiguar el golpe y transferir dinero de otras regiones).

Europa, a diferencia de EEUU, carece de casi todas estas características, de ahí que Bruselas pretenda ahora construir los Estados Unidos de Europa a fin de evitar crisis similares en el futuro. Cosa distinta es que lo consiga.

3. La política del BCE

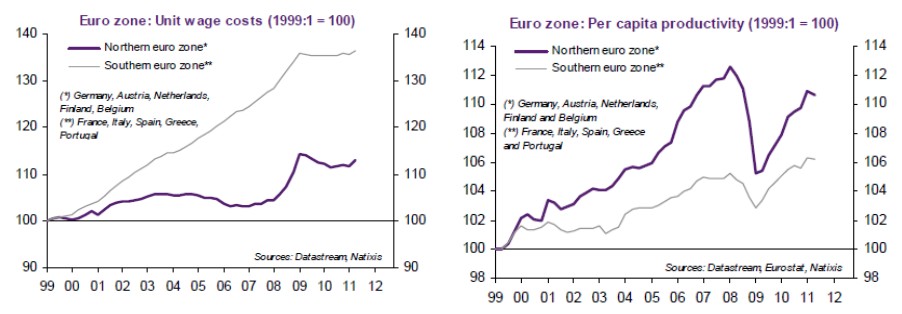

Según estos analistas, el defecto fundamental de la Unión radica en la política monetaria del BCE, ya que ha producido tipos de cambio reales completamente divergentes. Los bajos tipos de interés existentes desde 2001 provocaron burbujas de activos (pisos) y una reducción de la competitividad en los periféricos. Los tipos bajos, aplicados pensando en el estancamiento que sufrían entonces Alemania y Francia, perjudicaron a la periferia.

"Esto conllevó consecuencias desastrosas": en los últimos 10 años, la periferia europea experimentó un gran aumento en los salarios y precios en comparación con el núcleo de la zona euro, perdiendo así competitividad; como resultado, importaron mucho más de lo que exportaron, cayendo en grandes déficits por cuenta corriente.

El enorme diferencial en salarios y productividad entre el núcleo y la periferia significa que dentro del euro la divergencia entre los tipos de cambio efectivo es muy grande -de hasta el 35% entre Alemania y España, según la Comisión Europea-.

Asimismo, estos bajos tipos explican las burbujas de activos y el gran endeudamiento externo que registraron los periféricos. En tanto que el euro exista y Europa siga siendo un área monetaria sub-óptima, esta "inadecuada" política monetaria seguirá generando estos mismos efectos en el futuro: "Será demasiado caliente o demasiado fría", según los países. Es decir, el BCE seguirá generando "desajustes en los tipos de cambio reales y burbujas de activos", bien en el núcleo o bien en la periferia.

4. Elevada deuda externa

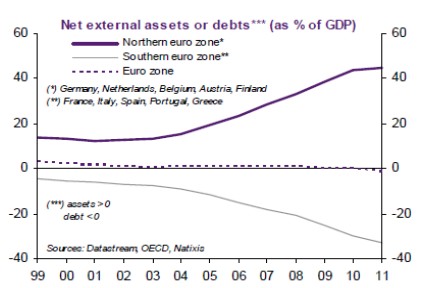

Como resultado de estos desajustes, "los países periféricos están sufriendo problemas de solvencia y liquidez que hacen inevitable el default y más probable la salida del euro. Grecia, Portugal, Irlanda, Italia y España han acumulado una enorme deuda exterior insostenible en una moneda que no pueden imprimir o devaluar". Según esta firma, Grecia y Portugal son "insolventes y nunca serán capaces de devolver su deuda", mientras España e Italia tienen problemas de liquidez y "necesitarán ayuda para refinanciar sus próximos vencimientos de deuda".

Además, el problema de la periferia europea consiste en que mucha de esa deuda es externa -créditos extranjeros-. La periferia presenta un endeudamiento externo muy superior al registrado durante la crisis de los países asiáticos en 1997, que terminaron suspendiendo pagos y devaluando sus monedas.

Ahora bien, si alguien debe es que alguien presta. Alemania y los países del núcleo de la zona euro son los grandes prestamistas de los periféricos, tal y como muestra la posición neta de deuda exterior (deudores) y de inversión exterior (prestamistas). La historia demuestra que casi todos los países que han alcanzado tales niveles de deuda externa han terminado "suspendiendo pagos y devaluando", alertan estos expertos.

5. Rechazan la devaluación interna

Cuando un país (sector público y/o privado) acumula una gran deuda, caben tres opciones: reducirla (desapalancamiento), no pagarla (default) o devaluar (pagar en una moneda depreciada, de valor inferior).

Así pues, la solución para permanecer dentro del euro es el desapalancamiento (reducir deuda pública y privada). Es decir, austeridad pública y devaluación interna -recorte real de sueldos y precios- para ganar competitividad y generar grandes superávits por cuenta corriente (exportar mucho más de lo que se importa). Sus efectos a corto plazo son una "gran contracción económica".

¿Problema? Algunos de estos países no parecen estar dispuestos a asumir el coste político y social de la inevitable corrección. "Los salarios y los precios en la periferia europea son inflexibles a la baja", alerta el informe. Además, sus efectos no se producen del día a la noche, añade.

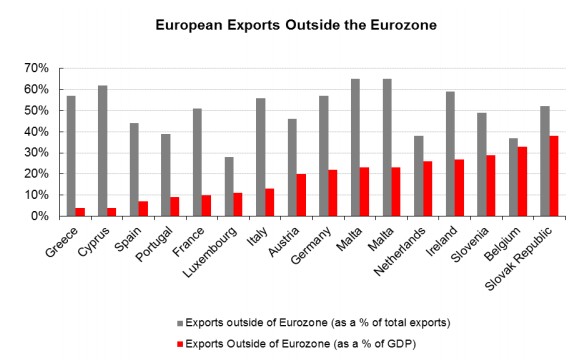

Por otro lado, la forma habitual por la que los países ganan competitividad es a través de una moneda más débil, pero los periféricos no pueden imprimir moneda, y devaluar el euro respecto a otras divisas tampoco ayudará a la periferia ya que "casi todas sus exportaciones" se dirigen a otros países de la zona euro. Grecia, España y Portugal exportan muy poco a países de fuera del euro. "A excepción de Irlanda, los PIIGS no son economías muy abiertas".

En definitiva, puesto que los periféricos no pueden imprimir moneda (devaluar), algunos se resisten a la devaluación interna y el BCE no puede comprar su deuda de forma ilimitada, generando de paso inflación (monetizar), "la única opción es el default", indican. Sin embargo, suspender pagos sólo es una "solución parcial": ante la imposibilidad de exportar con fuerza sobre la base de un euro débil, los periféricos deberían "abandonar el euro" para ganar competitividad y, así, generar grandes superávit por cuenta corriente, alerta el informe.

La división del euro en dos

"Creemos que Grecia y Portugal, definitivamente, deben salir del euro. Irlanda,

España e Italia deberían considerarlo seriamente". El estudio divide la Eurozona en dos:

- Los países con grandes déficits por cuenta corriente y un nivel insostenible de deuda externa (Grecia, Portugal, Irlanda, España e Italia): default ordenado y salida del euro.

- Los países que deben permanecer en el euro son los del centro y norte de Europa, ya que exhiben una eleva homogeneización económica y niveles similares de inflación y renta per cápita: Alemania, Francia, Países Bajos, Bélgica, Luxemburgo, Finlandia...