El mercado vuelve la vista a España. Tras la calma que propició la inyección extraordinaria de liquidez por parte del Banco Central Europeo (BCE) el pasado diciembre, la tensión regresa al mercado de bonos español. La prima de riesgo de España, que mide el diferencial entre el bono español a diez años y el alemán del mismo plazo, se ha disparado este jueves hasta los 358 puntos básicos, aunque llegó a marcar un máximo de 361 en la sesión.

La prima de riesgo ha sumado 15 puntos básicos en la sesión, afectada por la falta de liquidez y por las declaraciones lanzadas ayer por el economista jefe de Citi, Willem Buiter, quien advirtió de que España está más cerca que nunca del impago. La rantabilidad del bono español ha subido hasta el 5,49 %, desde el 5,41 % de ayer, mientras que los títulos alemanes han terminado la sesión en el 1,91 %, por debajo del 1,98 % de la víspera.

Pese a que el rescate de Grecia ha concluido sin sorpresas, España y Portugal centran ahora la atención de los inversores. El economista jefe de Citi, Willem Buiter, se mostró el miércoles muy escéptico sobre la salud financiera de la zona del euro, y aseguró que España está más cerca que nunca del impago, Grecia necesitará un tercer rescate este año y Portugal e Irlanda necesitarán muy probablemente reestructurar su deuda.

A ello se sumó la advertencia de la OCDE, que reclamó a Bruselas crear un cortafuegos (fondo de rescate) de un billón de euros para evitar que la caída de Grecia se extendiera a España y Portugal. Y es que, en los últimos meses, si bien el mercado ya había descontado la quiebra griega, ha ido aumentando su presión sobre la deuda lusa. De hecho, en Bruselas se ha ido generando un debate acerca de la necesidad o no de aplicar a Portugal un segundo rescate similar al heleno -con quitas incluidas-.

El déficit público de Portugal casi se triplicó en los dos primeros meses de 2012, al situarse en 799 millones de euros frente a los 274 del mimos periodo de hace un año, según informó el Ministerio de Hacienda luso. La fuerte recesión que sufre el país está lastrando la recaudación de impuestos al tiempo que aumenta el gasto público. Portugal logró reducir su déficit hasta el 5,9% del PIB el pasado año, pero gracias en gran medida a la transferencia de fondos de pensiones de la banca al Estado. El objetivo para este año es reducir el déficit hasta el 4,5%.

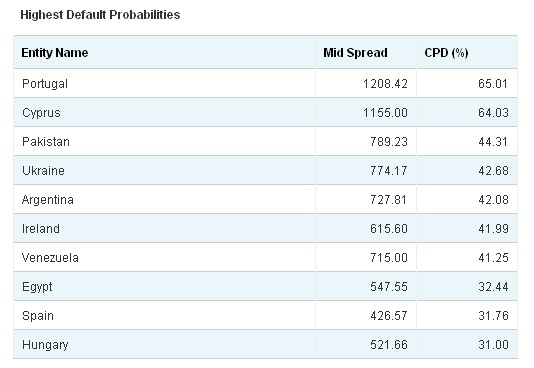

Tras la quiebra oficial de Grecia, Portugal lidera ahora el ranking de países con mayor riesgo de default (impago), según la firma de análisis CMA Vision. En concreto, su probabilidad de quiebra asciende ya al 65%, mientras su prima de riesgo se mantiene por encima de los 1.000 puntos básicos. España no se queda muy atrás. Tras regresar al top ten de los países con mayor riesgo de impago, acaba de superar a Hungría dentro de este particular listado, situándose así como el noveno país con mayor probabilidad de default (31%).

El presidente del Banco Central Europeo (BCE), Mario Draghi, señaló el miércoles que "lo peor ha pasado", en referencia a la crisis del euro, si bien admitió que "siguen existiendo riesgos". Los analistas independientes enfatizan el incumplimiento del objetivo de déficit público para 2012 por parte del Gobierno español respecto al fijado inicialmente por Bruselas. España ha sido el primer país de la zona euro en saltarse dichos límites, tras comprometerse a reducir el déficit hasta el 5,3% del PIB frente al 4,4% que exigían las autoridades europeas.

A los inversores tampoco les ha gustado descubrir que el déficit de 2011 se eleva hasta el 8,5% del PIB frente al 6% previsto. Si a todo ello se suma la recaída en recesión económica y la debilidad del sistema financiero, existen factores suficientes para apostar contra España.

Dos datos a este respecto: por un lado, Peter Goves, analista de Ctigroup, avanza ya que S&P y Moody's rebajarán de nuevo el rating soberano de España, al menos en un escalón, este mismo año. Una nueva degradación expulsaría por completo a España de la primera división de las notas de solvencia, ya que abandonaría el nivel 'A' (superior) para entrar en los rating de grado 'B' (medio); por otro, la escasa liquidez existente en el mercado financiero europeo, más allá de los préstamos del BCE. Pese a que España apenas representa el 14% del PIB de la zona euro, la banca nacional acaparó casi la mitad de la financiación otorgada por el BCE a la banca europea el pasado febrero, tras superar por primera vez los 152.000 millones de euros, de un total de 322.000 peticiones de préstamo.